Investire in oro conviene nel 2026?

Investire in oro è l’alternativa tangibile agli strumenti finanziari più classici. Non comporta un rischio di controparte e permette di coprire, specialmente in tempi di crisi dei mercati, la svalutazione della moneta. Ma cosa rappresenta l’oro nell’immaginario collettivo? Fin dalla nascita delle prime civiltà era considerato il metallo più prezioso, e usato per coniare le monete di maggiore valore. Non c’è quindi da stupirsi che il suo mercato sia stato da sempre attivo e utile per fare scambi importanti.

Per queste e per molte altre ragioni, anche oggi investire in oro può essere una scelta oculata e vantaggiosa. Vediamo insieme, in questa agile guida tutte le informazioni utili se stai valutando quanto ti conviene investire in oro.

75% dei conti al dettaglio di CFD perdono denaro.

-

-

-

-

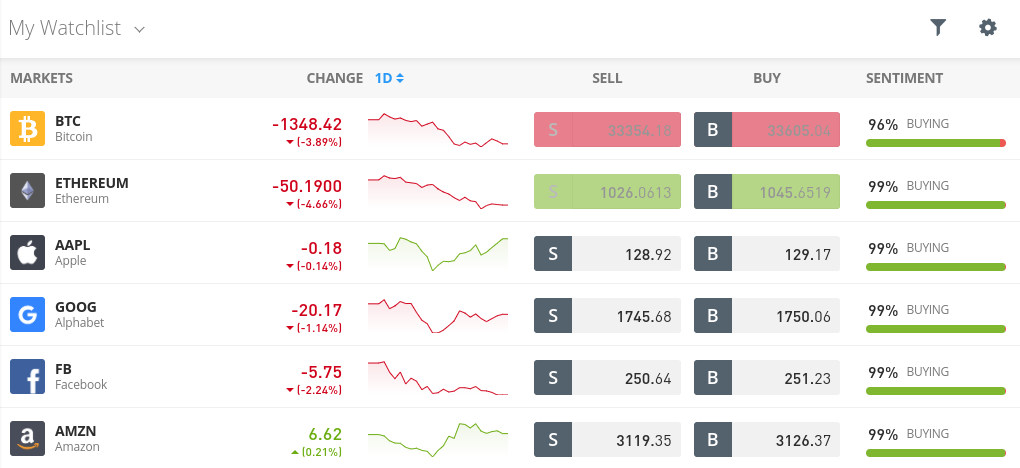

Investire in oro: panoramica delle migliori piattaforme

Come investire in oro, fisico o online, nel miglior modo possibile? A quale broker affidarsi, nel mare delle proposte online? In questo articolo, i nostri esperti finanziari hanno scandagliato il web alla ricerca delle migliori piattaforme su cui potrai fare trading di oro fisico o di ottenere un’esposizione all’oro tramite l’investimento in ETF o il trading di CFD sull’oro online.

Dove è possibile investire in oro nel 2026?

Per millenni l’oro è stato il più popolare asset commerciale al mondo. Anche oggi, i trader scelgono di investire o scambiare l’oro per proteggere il proprio capitale durante periodi di mercato bearish o turbolenti, ma anche, semplicemente, per diversificare il rischio del proprio portafoglio. In questo paragrafo vediamo come puoi operare con il metallo prezioso e su quale piattaforma di trading puoi affidarti per i tuoi investimenti sicuri e potenzialmente profittevoli.

- XTB – Se ami differenziare il tuo portafoglio con più tipologie di asset, XTB è il tuo migliore partner. In un’unica piattaforma hai accesso a una molteplicità di asset diversi tra i quali azioni, indici, materie prime, ETF e criptovalute. XTB è adatta anche per i principianti, ed è regolamentata per l’Europa dalla CySEC. Con XTB hai l’opportunità di negoziare CFD e investire in oro attraverso azioni ed ETF.

- AvaTrade – Su AvaTrade puoi scambiare forex e un’ampia gamma di derivati CFD: ETF, obbligazioni, materie prime e indici con una leva fino a 30:1 e spread ridotti di 0,9 pips. La piattaforma è regolata da più autorità finanziarie tra cui ASIC, Central Bank of Ireland, CySEC e Consob in Italia e ha inoltre un servizio clienti pluripremiato. SuAvaTrade è possibile investire su ETF e su CFD dell’oro.

- eToro – Con eToro siamo di fronte a uno dei migliori broker per i principianti, nonché a una piattaforma con la maggior ricchezza di asset. eToro offre più di di più di 3.000 strumenti, tra cui azioni, ETF, criptovalute e naturalmente materie prima tra cui l’oro. Con eToro è possibile investire in oro online attraverso gli ETF o con trading CFD.

- Skilling – Skilling è particolarmente apprezzata per la sua ampia gamma di CFD sia per il trading di azioni che per il trading sul forex ed è inoltre possibile fare trading con più di 50 coppie di crypto asset. Tra i migliori servizi della piattaforma, lo “Skilling Copy” per copiare le migliori strategie di trading, MT4 e TradingView. Il borker offre CFD su oro e altre materie prime.

- Pepperstone – Broker giovane e brillante offre spread vantaggiosi su FX, indici, materie prime e criptovalute. Anche il trading sulle materie prime e sull’oro è da considerare attentamente su questa piattaforma, dal momento che i prezzi provengono da diversi fornitori di liquidità per garantire spread tra i più bassi sul mercato.

75% dei conti al dettaglio di CFD perdono denaro.

1. XTB – Il migliore broker per negoziare in CFD sull’oro in Italia

XTB è un broker polacco che opera fin dal 2002 in tutto il mondo, con filiali in oltre 13 paesi e più di 700.000 clienti in tutto il mondo. Quotato alla Borsa di Varsavia, è regolamentato per l’Europa dalla CySEC.

La piattaforma dà accesso a migliaia di mercati ed è progettata per adattarsi alle diverse esigenze e profili di rischio degli investitori. Gli utenti possono negoziare una vasta gamma di asset, tra cui forex, indici, azioni, ETF, criptovalute e naturalmente commodities.

Disponibili sulla piattaforma, un’ampia area di risorse formative ma anche strumenti di trading avanzati, come analisi tecniche e di correlazione. Fiori all’occhiello della piattaforma, sono i costi di trading contenuti e gli spread competitivi, con 0% commissioni su azioni ed ETF per volumi fino a €100.000.

Per un trading più consapevole e meno rischioso, XTB garantisce protezione dal saldo negativo.

Per quanto riguarda commissioni e costi di servizio, XTB non addebita commissioni per i depositi tramite carta o bonifico bancario, e non sono previste fee con Paypal e Skrill. Non sono presenti inoltre commissioni per le transazioni e lo spread medio va dallo 0.22 allo 0.35% del prezzo di mercato.

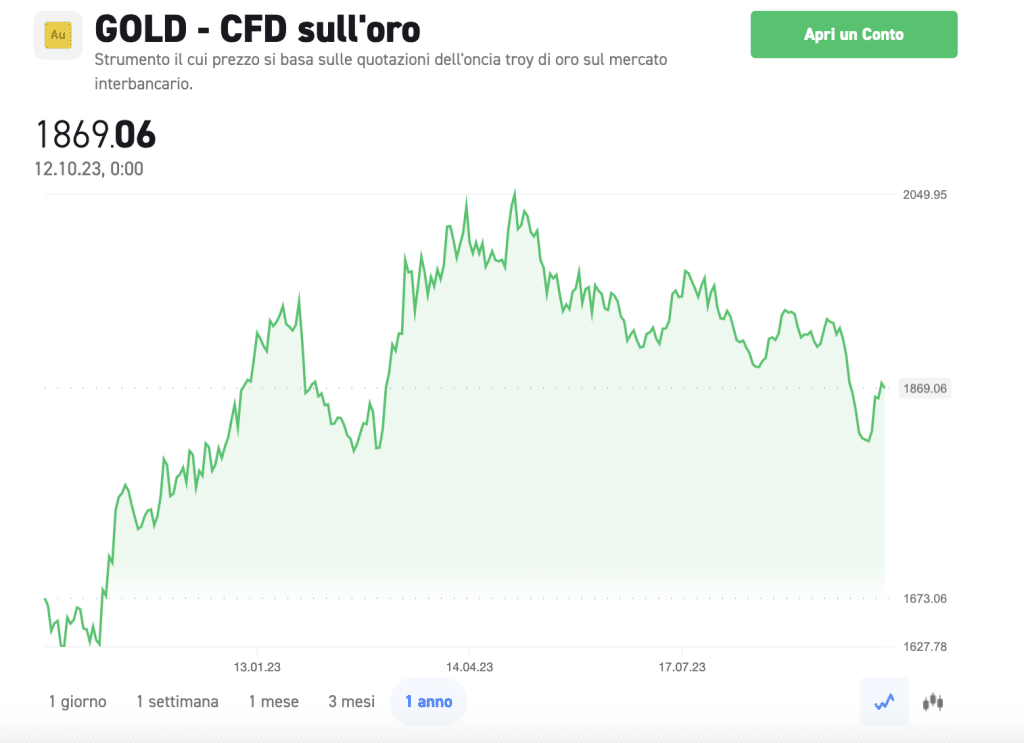

Su XTB è possibile fare trading CFD sull’oro o tramite ETF. Con il trading CFD gli investitori operano e traggono profitti dalla fluttuazioni del prezzo dell’oro, senza possederlo fisicamente. La piattaforma garantisce conformità alle normative, basse commissioni di trading, infine un ottimo servizio clienti in caso di informazioni, dubbi o maggiori approfondimenti.

Considera in ogni caso che i CFD sono strumenti rischiosi, quindi ti invitiamo sempre alla massima prudenza.

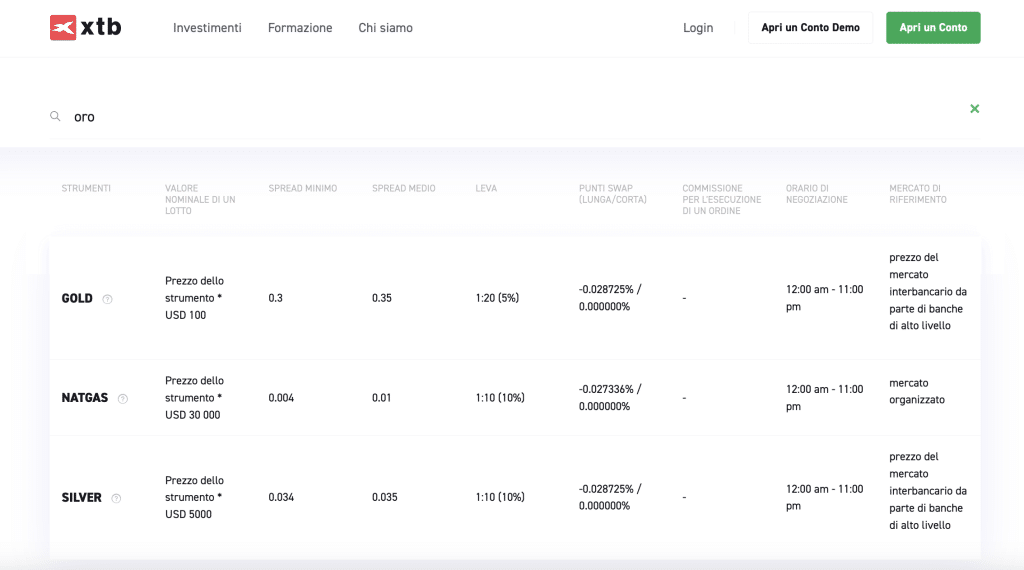

Qui di seguito trovi una tabella delle caratteristiche del trading CFD sull’oro applicate dalla piattaforma:

Spread minimo 0.3 Leva finanziaria 20:1 Margine 5% Commissione – XTB, pro e contro

Ora esaminiamo i punti di forza e di debolezza della piattaforma di trading XTB.

Vantaggi:

- 0% commissioni su un volume mensile fino a € 100.000

- Conto demo con €100.000

- Deposito minimo non richiesto

- Bassi costi di trading con spread da 0,22%

- Servizio clienti online in italiano

- Depositi e prelievi gratuiti e veloci

- Protezione dal saldo negativo

Svantaggi:

- Costo di inattività di 10€ (dopo 12 mesi)

- Assenza di strumenti come il copy trading

75% dei conti al dettaglio di CFD perdono denaro.

2. AvaTrade - Costi accessibili e opzioni interessanti per investire in oro

Fondato nel 2006, AvaTrade è un broker forex e CFD che opera a livello globale. con oltre 200.000 utenti registrati e un volume di trading mensile di circa 60 miliardi di dollari. La sede legale è a Dublino, in Europa è regolamentata dalla CyprusSecurities and Exchange Commission (CySEC) e in Italia dalla CONSOB.

La piattaforma mette a disposizione degli utenti un'ampia scelta di strumenti di trading, tra cui forex, opzioni FX e CFD per azioni, obbligazioni, ETF, materie prime e indici. La piattaforma è anche un exchange di criptovalute, e sempre tramite CFD supporta alcune delle migliori criptovalute tra cui Bitcoin (BTC), Ethereum (ETH), Litecoin (LTC), Ripple (XRP) e Dash (DASH).

Con AvaTrade hai inoltre a disposizione le piattaforme MetaTrader 4 e MetaTrader 5 sui sistemi operativi Windows e iOS, una versione desktop e un'app di trading mobile per Dispositivi Apple e Android.

Per quanto riguarda la struttura delle commissioni, il broker applica commissioni competitive legate alla conversione valutaria. mentre depositi o prelievi (al netto delle commissioni richieste dal tuo istituto bancario) sono a costo zero. AvaTrade applica inoltre spread super interessanti che variano da 1,8 pips per spread variabili a 8 pips per spread fissi sulle coppie forex.

La piattaforma mette a disposizione un'ampia sezione di risorse formative con articoli di approfondimento, guide, tutorial. Anche il Servizio Clienti è sempre disponibile e ben organizzato, con operatori che parlano italiano.

Se vuoi investire in oro su AvaTrade, puoi operare tramite contratti per differenza (CFD) o ETF. Se scegli il trading CFD, operativamente parlando, nella piattaforma le tue operazioni su oro e altre saranno visualizzate sulla stessa schermata di quelle sul Forex. Potrai acquistare e vendere direttamente dai grafici live, e impostare stop e limiti per proteggere il tuo capitale.

Se preferisci utilizzare i prodotti finanziari ETF, potrai investire indirettamente sull'oro senza esserne possessore fisico, ma negoziando con prodotti finanziari capaci di duplicare il prezzo dell’oro.

ETF e CFD sono strumenti finanziari ad alto rischio: opera sempre con la massima cognizione di causa.

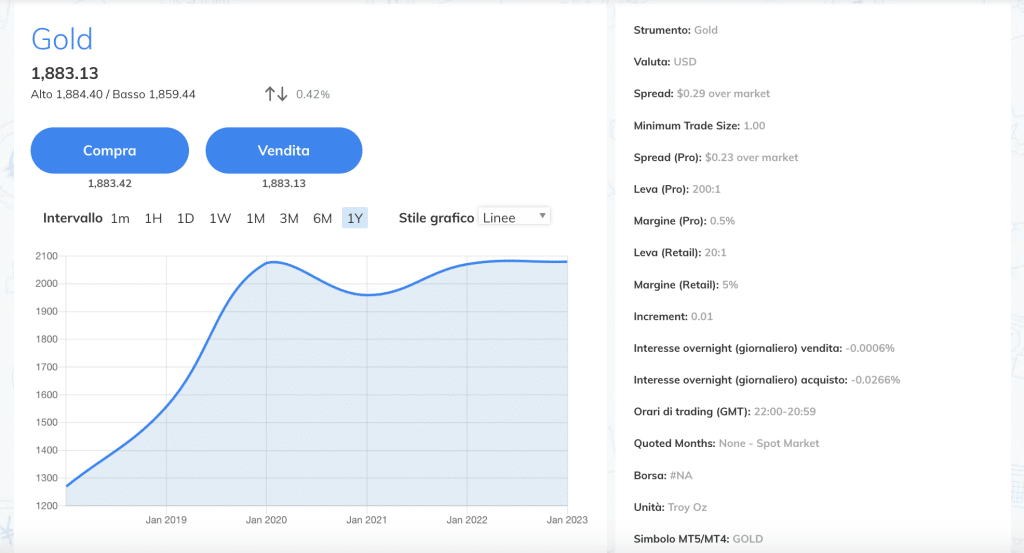

Qui di seguito trovi una tabella delle caratteristiche del trading CFD sull'oro applicate dalla piattaforma:

Spread minimo $ 0,29 Leva finanziaria 20:1 Margine 5% Interesse overnight (giornaliero) vendita -0.0006% Interesse overnight (giornaliero) acquisto -0.0266% AvaTrade, pro e contro

Ti presentiamo ora alcuni vantaggi e svantaggi della piattaforma di trading AvaTrade.

Vantaggi:

- Commissioni basse

- Spread competitivi

- Nessuna commissione di deposito o prelievo

- Materiali e risorse educative

- MT4 e MT5, AvaTradeGo, Automated Trading, AvaSocial

- Conto di trading demo

Svantaggi:

- Spese di inattività e spese amministrative annuali superiori alla media

- Mancanza di investimenti tradizionali quali le azioni

Il tuo capitale è a rischio

3. eToro - Una delle migliori soluzioni per investire in oro in Italia

Con eToro puoi investire in oro online e, in più, il broker - che ha più di 13 milioni di clienti - ti permette di farlo anche attraverso gli ETF.

Tra le caratteristiche più peculiari di eToro vi è il servizio di social trading, dove un utente può copiare le mosse di un altro o farsi a sua volta seguire. Chi decide di investire in oro su eToro avrà sicuramente una serie di vantaggi per muoversi al meglio in questo mercato e puntare su uno dei più desiderati beni di rifugio.

Su eToro non ci sono commissioni di acquisto o vendita di azioni e di ETF, non ci sono tasse mensili e quindi puoi proseguire a investire in oro per tutto il tempo che vuoi. Puoi anche investire in oro in altri mercati, come ad esempio attraverso i CFD - che significa che puoi utilizzare leve finanziarie fino ad un margine di 1:20. Oltre a vendere l’oro allo scoperto, puoi anche venderlo se lo consideri vantaggioso. Su eToro, anche i CFD sull’oro sono disponibili senza commissioni.

Per aprire un account su eToro, c’è bisogno di un deposito minimo di 50€, mentre tutti i depositi tramite bonifico bancario devono ammontare ad almeno 500€. In ogni caso, si può avere accesso ai CFD anche con una base monetaria inferiore, specialmente quando viene utilizzata una leva finanziaria. eToro accetta carte di credito e di debito, portafogli elettronici e bonifici bancari.

Parliamo di una piattaforma sicura perché è regolamentata con licenze valide a livello Europeo, come la CySec, ma ha avuto il via libera anche da parte della CONSOB in Italia. L’app eToro permette di investire nell’oro addirittura attraverso il tuo cellulare.

Nella tabella qui di seguito ti presentiamo i principali costi della piattaforma eToro

Tassa per gli scambi azionari Gratuito Tassa per gli scambi Forex Spread, 1 pip EUR/USD Tassa per gli scambi criptovalute Spread, 0,75% per Bitcoin Tassa di inattività 10€ al mese dopo un anno Tassa di ritiro 5€ eToro, pro e contro

Ti presentiamo ora alcuni vantaggi e svantaggi del broker eToro:

Vantaggi:

- Facile da usare

- Regolamentato

- Possibilità di fare copy-trading

- Gli spread sono bassi

- Commissione dello 0%

- Asset diversificati

- I fondi possono essere depositati facilmente

Svantaggi:

- La piattaforma non è adatta a trader esperti

- Costo di inattività dopo i 13 mesi di 10€

Il {etoroCFDrisk} % dei conti degli investitori retail perde denaro negoziando CFD con questo fornitore. È necessario sapere come funzionano i CFD e se ci si può permettere di perdere i propri soldi.

4. Skilling - Il posto giusto per investire in oro

La società è stata fondata nel 2016 da un gruppo di investitori svedesi, che possiede ora una società privata con sede a Nicosia, Cipro, e offre trading di CFD online.

Skilling differisce dai suoi concorrenti perché offre una varietà di CFD sia per il trading di azioni che per il trading sul forex e, tramite i CFD, il broker offre trading limitati per materie prime e criptovalute, proponendo quindi una buona selezione di strumenti finanziari.

Questa piattaforma mira ad essere di facile utilizzo per i principianti e per i trader esperti, offrendo al contempo gli strumenti di trading di CFD necessari per il successo. Skilling offre due diverse versioni della sua piattaforma di trading: una per il trading rapido e l’analisi e una per l’analisi avanzata e trading algoritmico. A questo va aggiunta la piattaforma MT4 per il trading forex. È inoltre disponibile un’app di trading che puoi usare ovunque con lo smartphone.

Su Skilling è possibile fare trading speculando sui movimenti di prezzo delle materie prime CFD più popolari tra cui oro, argento, petrolio, con spread ridotti e una struttura dei prezzi trasparente.

Il trading sull'oro CFD può essere un ottimo modo per ottenere esposizione sia al potenziale di rialzo che al rischio di ribasso del possesso di titoli fisici oro a una frazione del costo. Attenzione però, come abbiamo detto più volte, i CFD sono investimenti comunque rischiosi.

Qui di seguito trovi una tabella delle caratteristiche del trading CFD sull'oro applicate dalla piattaforma:

Spread minimo 0.3 Leva finanziaria 20:1 Margine 5% Commissione per milione $60 Skilling, pro e contro

Nelle colonne sottostanti abbiamo elencato i punti di forza e di debolezza della piattaforma.

Vantaggi:

- Commissione dello 0% su tutti i mercati CFD per i clienti retail

- Copy trading

- Supporta MT4 e cTrader

- Programmi di affiliazione per gli utenti privati e per i professionisti

- Rapporti di leva massima fino a 1:500

Svantaggi:

- Il sito web non è del tutto tradotto in italiano

- Possibilità di operare solo con CFD per le crypto

Il 56% dei conti degli investitori al dettaglio perde denaro quando fa trading di CFD con questo fornitore.

5. Pepperstone - Spread tra i più bassi sul mercato per investire in oro

Fondato in Australia nel 2010, il broker Pepperstone vanta una diffusione globale, con clienti in oltre 150 paesi. La piattaforma offre principalmente CFD, offrendo una vasta selezione di strumenti di trading, compresi criptovalute, forex (FX), indici,materie prime metallifere e non metallifere e azioni.

Pepperstone è regolamentato da numerosi organi di controllo, tra cui la FCA, ASIC e CySEC, ed è autorizzato in Italia dalla CONSOB. La piattaforma supporta inoltre il copy trading e il social trading, oltre a offrire un'ampia gamma di tecniche di trading, tra cui lo scalping e il trading algoritmico.

Sebbene l'offerta di strumenti di trading su Pepperstone sia minore rispetto ad altri broker internazionali, il broker è interessante per i diversi tipi di conto disponibili. Oltre al conto demo, accessibile per 30 giorni e prolungabile, i profili su misura di un trader privato sono il conto Standard e il conto Razor.

Il conto Standard richiede un deposito minimo di $200 e permette di negoziare oltre 100 CFD con piattaforme di trading di alto livello, come MT4, MT5 e cTrader. Il conto Razor è particolarmente interessante per i trader, perché offre spread competitivi a partire da 0 pip.

Pepperstone adotta misure di sicurezza per proteggere gli utenti, tra cui la protezione dal saldo negativo e la segregazione dei fondi dei clienti in conti fiduciari separati. Queste misure garantiscono la protezione dei fondi dei clienti in caso di difficoltà finanziarie o bancarotta del broker.

Se vuoi investire in oro su questa piattaforma, puoi farlo associandolo al tasso di cambio del dollaro statunitense XAUUSD o all'Euro. Puoi anche associarlo a diverse altre valute tra cui il Dollaro australiano, il Franco svizzero, la Sterlina inglese o lo Yen giapponese. Il trading sulle materie prime e sull'oro è degno di nota su Pepperstone, dal momento che i prezzi provengono da diversi fornitori di liquidità per garantire spread tra i più bassi sul mercato.

XAUEUR Oro vs Euro Spread minimo 1.40 Pip 0.1 Ore apertura mercati (GMT+3) 01:00 - 23:59 Pepperstone, pro e contro

Abbiamo individuato alcuni punti di forza e di debolezza della piattaforma. Qui sotto trovi i principali

Vantaggi:

- Molte tipologie di conto in base alle esigenze di trading

- Costi e le commissioni di servizio bassi

- Assenza di costi per inattività

- Copy trading e social trading

- Possibilità di utilizzare lo scalping e il trading algoritmico

Svantaggi:

- Poche risorse formative

- Offerta di asset abbastanza limitata

Il tuo capitale è a rischio

Come investire in oro nel 2026?

Il nostro obiettivo è mostrarti come investire in oro nel 2026 in modo corretto e, poiché non ci sono commissioni da pagare, ti faremo vedere come fare trading su XTB. Inoltre, ti forniremo gli strumenti per scegliere la migliore offerta - in base alle tue esigenze - tra i diversi mercati dell’oro: ETF, quote minerarie e CFD.

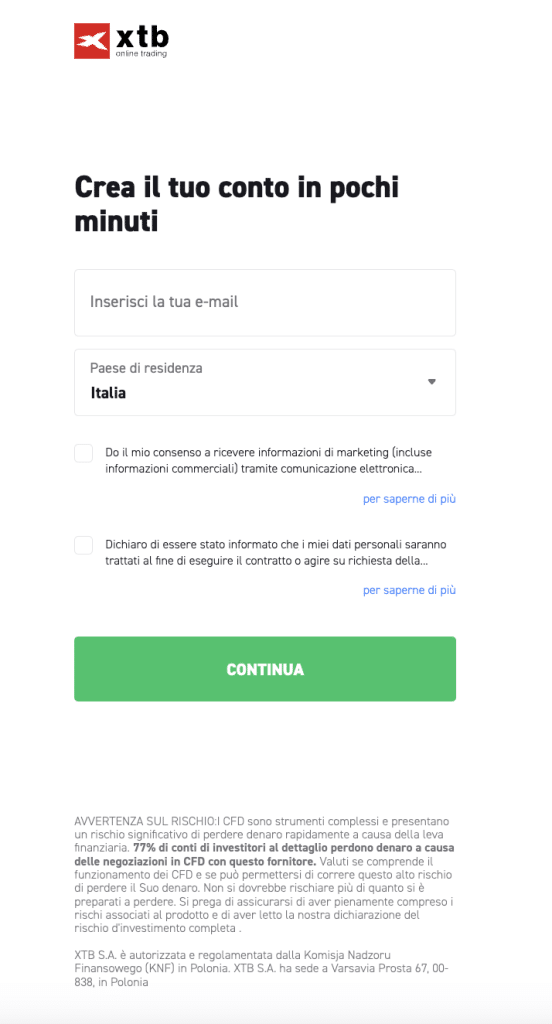

Fase 1: apri un account con XTB

La prima cosa da fare per cominciare a investire in oro è aprire un account con XTB. Per farlo, dovrai inserire all’interno del sistema alcune credenziali: il tuo nome, il tuo indirizzo email e la tua password.

Fase 2: carica la tua carta d’identità

Puoi creare un account utilizzando i tuoi account di Facebook, Gmail o inserendo manualmente i tuoi dati. Si tratta di una fase obbligatoria, perché il processo di riconoscimento (KYC) è un requisito per tutte le piattaforme regolate.

Per verificare il tuo account, la piattaforma ti chiederà informazioni personali e di caricare una foto della tua carta d’identità, della tua patente o del tuo passaporto. In più, eToro potrebbe richiedere una copia del tuo estratto conto, per verificare che l’indirizzo dato in fase di iscrizione coincida con l’indirizzo indicato sullo stesso. Nel momento in cui queste informazioni saranno verificate, potrai cominciare ad investire nell’oro.

Fase 3: deposita i fondi nel tuo conto

Per investire in oro su XTB, devi prima depositare dei fondi sul tuo account. Per farlo, puoi collegare il tuo account di trading con carte di credito, di debito e PayPal.

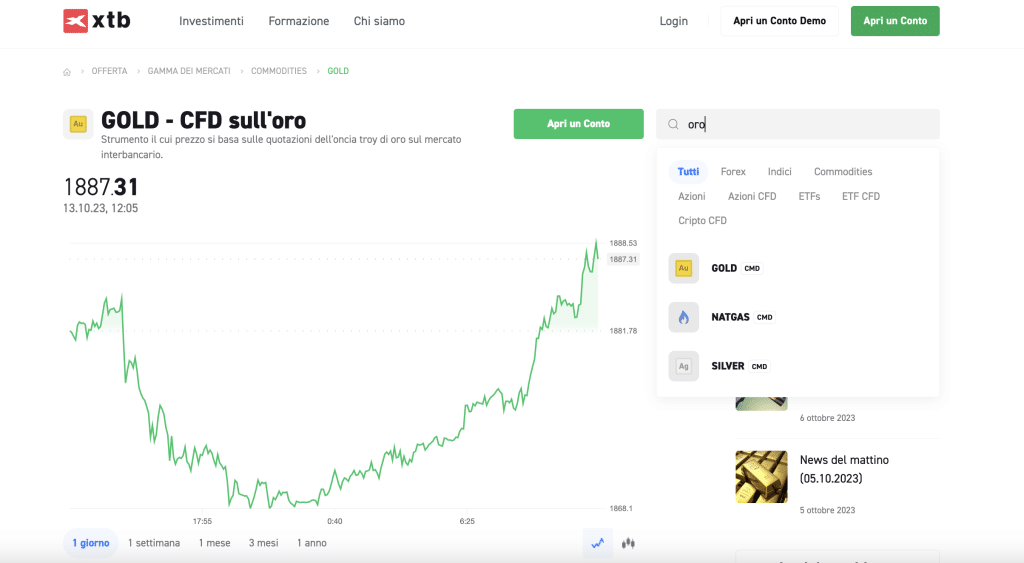

Fase 4: comincia a investire in oro

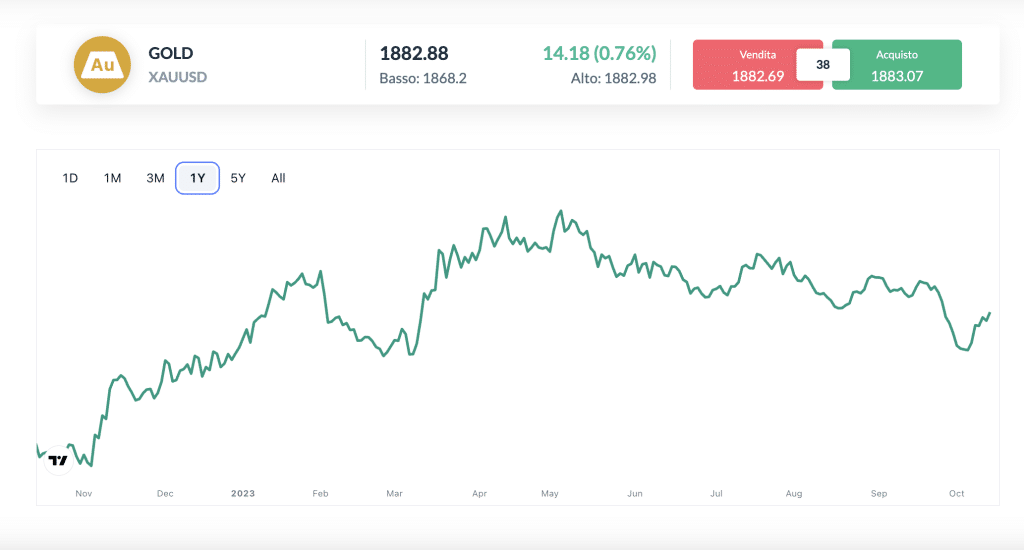

Nel momento in cui finanzi il tuo account, puoi finalmente investire in CFD sull'oro con XTB. Cerca tra le commodities, oppure puoi scrivere nello spazio di ricerca in alto a sinistra, direttamente "oro".

Dovrai puoi cliccare sulla voce "GOLD". prima di avviare la tua negoziazione, puoi controllare tutti i dettagli che ti servono tra i quali: andamento del prezzo dell'oro, spread applicati dalla piattaforma, orari di apertura dei mercati e leva finanziaria.

75% dei conti al dettaglio di CFD perdono denaro.

Impara le basi per investire in oro

Cos’è l’oro?

L’oro ha da sempre un fascino incredibile, e le più importanti rapine vere, o dei film di Hollywood, hanno per protagonista questo metallo prezioso. Nonostante ciò, l’oro va ben oltre di qualche anello di fidanzamento o i lingotti rubati dal cattivo di turno in un film!

L’oro è posizionato nella stessa colonna dell’argento e del bronzo nella tavola periodica, in quanto considerato un metallo conduttore. Ci si riferisce all’oro anche come “metallo per coniare”, dal momento che è stato frequentemente utilizzato proprio per produrre moneta. L’oro è stato uno dei primi metalli conosciuti dall’uomo. Se pensiamo a civiltà come quella egizia, l'oro è sempre stato associato ai faraoni e alla divinità, e le tombe dei regnanti contenevano una quantità di oro incredibile. Per fare un esempio, si stima che la tomba di Tutankhamon ne contenesse approssimativamente 112 kg al momento della sua morte. 112 kg! Attualmente tutto quell’oro varrebbe milioni. Puoi trovare la quotazione ufficiale dell’oro, sempre aggiornata sul sito del Sole 24 Ore.

Come fare soldi investendo in oro

Di seguito puoi scoprire i 5 metodi per investire in oro, fisico o finanziario, con i vantaggi e i rischi connessi.

1. Oro fisico

Investire in lingotti o monete d’oro è uno dei modi più emozionanti e soddisfacenti di investire in oro. Poter guardare e toccare l’oro ha il suo fascino, ma possederne una discreta quantità ha anche degli svantaggi. Tra i maggiori inconvenienti troviamo sicuramente la necessità di dover mettere l’oro fisico in un cassetta di sicurezza in banca, o in cassaforte.

Il guadagno, per un possessore fisico di oro, dipende interamente dal prezzo crescente dell’oro, mentre per esempio una compagnia di estrazione d’oro può produrre più metallo e fare più profitto, spostando verso l’alto gli investimenti nella società.

Puoi investire in oro fisico in un rivenditore locale o su alcuni siti come Conto Lingotto o BullionVault. Accertati sempre che il prezzo dell’oro sia equo – il suo valore è calcolato in grammi od once. Ti consigliamo di preferire per le transazioni i lingotti alle monete. Per queste ultime infatti, oltre al contenuto d’oro, paghi anche il valore della collezione delle monete.

Rischi: se non proteggi i tuoi averi in oro, qualcuno potrebbe sottrarli, ma la necessità di venderlo è il secondo peggior rischio. La quantità di denaro potrebbe non essere in linea con il valore dell’oro sul mercato, soprattutto se sono monete e hai bisogno di soldi in fretta. Di conseguenza, potresti ritrovarti a vendere i tuoi averi a un prezzo decisamente inferiore a quello di mercato.

2. Futures sull’oro

Puoi speculare in futures sull’oro per vedere se il prezzo salirà o scenderà, e puoi addirittura chiedere la consegna fisica dell’oro se lo desideri. Non sono però i movimenti fisici che motivano gli speculatori.

Il maggior vantaggio per i trader che investono nell’oro utilizzando futures è la possibilità di avere una leva finanziaria. Una quantità di denaro relativamente piccola può essere utilizzata per acquistare molti futures sull’oro, il che ti permette di guadagnare rapidamente se i futures sull’oro si muovono nella direzione giusta.

La leva finanziaria è però un rischio per gli investitori in contratti futures, perché quando il valore dell’oro non è favorevole, dovrai mettere sul banco una sostanziale quantità di soldi per mantenere il contratto (chiamato margine). Altrimenti, il tuo broker chiuderà la posizione e tu perderai denaro. Investendo in oro i guadagni possono essere proficui, ma anche perdere i propri investimenti può essere molto rapido.

Come regola generale, gli scambi futures sono riservati a investitori particolari e non tutti i maggiori broker offrono questo tipo di trattative.

3. ETF che possiedono oro

Un exchange-traded fund (ETF) che traccia l’oro è una buona alternativa tra l’avere oro fisicamente o avere a che fare con la velocità incredibile dei mercati futures. In Italia si può investire in ETF attraverso siti come Invesco Physical Gold A o WisdomTree Physical Swiss Gold.

Oltre a essere un modo più immediato per scambiare denaro al prezzo di mercato, un ETF ha anche un grande vantaggio sull’oro fisico. Può essere investito tutti i giorni in cui il mercato è aperto per il prezzo prevalente, proprio come gli stock. In più, puoi investire nelle ETF sull’oro comodamente da casa tua, dal momento che la transazione è liquida e non fisica.

Rischi: gli ETF si muovono sulla linea del prezzo dell’oro, e dunque la quota azionaria in tuo possesso cresce o decresce a seconda del prezzo dell’oro meno i costi del fondo. A volte l’oro fluttua come gli stock ma, attraverso queste ETF, puoi evitare i maggiori rischi legati al possesso fisico dell’oro, perché è sempre protetto e puoi ottenere il valore intero dei tuoi averi.

4. Azioni di compagnie minerarie

Essere in possesso di compagnie minerarie che producono oro è un altro modo per avere vantaggi dalla crescita del prezzo dell’oro.

Gli investitori potrebbero pensare che sia la migliore alternativa, perché possono ottenere profitti dall’oro in due modi. Prima di tutto, i profitti di una compagnia mineraria aumentano quando cresce il prezzo dell’oro. In secondo luogo, la compagnia può aumentare la propria produzione col tempo, permettendogli, di fatto, di prendere due piccioni con una fava.

Rischi: quando si investe in stock individuali, devi comprendere a pieno il business, pertanto è meglio essere cauti quando si selezionano le aziende nell’industria. il nostro consiglio è evitare probabilmente piccole compagnie e quelle che non hanno una miniera di produzione, perché gli stock minerari possono allo stesso modo essere volatili.

5. ETF che possiedono miniere d’oro

Non sei interessato a studiare attentamente le singole società d’oro? Allora investire in oro nelle ETF può avere senso, perché tracciando le compagnie minerarie ti mostreranno le migliori nel settore. In più, dal momento che questi fondi sono diversificati, non sarai influenzato negativamente dalle basse prestazioni di nessuna singola compagnia. Tra i più grandi fondi in questo settore ci sono VanEck Gold Miners, L&G Gold Mining e VanEck Junior Gold Miners.

Rischi: nonostante tu possa essere protetto nel caso una compagnia navighi in cattive acque, se possiedi ETF diversificati, non sarai protetto da tutto ciò che può influenzare negativamente l’intera industria, come ad esempio un lungo periodo di basso prezzo dell’oro. Scegli un fondo con cognizione di causa, perché non tutti i fondi sono uguali e alcuni investono in compagnie junior, più rischiose.

Cosa devi considerare prima di investire in oro

Nonostante l’oro abbia un fascino secolare, non è sempre un buon investimento.

Alan Smith, Editore Esecutivo del Financial Time, consiglia di stare alla larga dagli investimenti in oro, perché sono speculativi e hanno uno scarso risultato per i rendimenti a lungo termine. Se invece decidi di comprare oro come titolo negoziabile è più facile ed economico.

Inoltre, pur ammettendo che il metallo fisico può essere attraente, Smith sostiene che investire in oro non sia una buona idea. È vero, essere in grado di toccare ciò che possiedi dà un senso di comfort, mentre possedere una quota azionaria, di Johnson & Johnson per esempio, non trasmette la stessa sensazione.

Anche Greg Young, un financial planner certificato e fondatore di Ahead Full Wealth Management (Rhode Island, USA) la pensa così. Sostiene che alle persone piace l’oro perché è facile da capire. Ora, in finanza è sempre meglio escludere l'aspetto emozionale e bisogna invece far leva invece su strategie ragionate.

La paura nei confronti del mercato azionario è un sentimento che si lega proprio alla sensazione che manca una cosa concreta - come appunto l'oro - da possedere. ricorda però che nel mercato azionario, ricorda che la volatilità è normale e bisogna avere una prospettiva a lungo termine. Ricorda che, nella maggior parte dei casi, mantenersi sul tuo piano di investimenti è meglio che buttarsi a capofitto nel mercato dei lingotti d’oro.

Le migliori società dell’oro in cui investire

- Il migliore in assoluto: Money Metal Exchange. MMX offre ai nuovi acquirenti stoccaggio diretto e portafogli preconfezionati insieme a metalli preziosi. Sfortunatamente, le restrizioni sui metodi di pagamento e le commissioni di transazione possono influire sul processo di pagamento e l’assistenza clienti non è disponibile nei fine settimana

- La migliore scelta comprensiva: APMEX (American Precious Metal Exchange). Gli investitori nell’oro e nell’argento possono passare ad APMEX, il principale fornitore di metalli preziosi negli Stati Uniti. Con oltre 20 anni di esperienza, APMEX offre un servizio clienti eccezionale, qualità e qualità senza eguali del prodotto e delle opzioni e una vasta gamma di risorse per aiutare gli investitori a sviluppare il loro portafoglio di investimento ideale.

- La migliore per esperienza con gli utenti: JM Bullion. Fondato nel 2011, JM Bullion è un rivenditore online di metalli preziosi. L’oro e l’argento vengono consegnati direttamente a casa tua, poiché JM Bullion tratta esclusivamente lingotti fisici. Fornire prodotti di qualità è una delle massime priorità. Utilizzando contatti diretti con zecche e distributori, JM Bullion ispeziona attentamente tutti i nuovi inventari, assicurandosi che i propri clienti ricevano solo i prodotti migliori.

- La migliore opzione a basso costo: SD Bullion. Gold & Silver News è un sito web molto popolare, avviato nel 2011 da due medici con un sogno: educare le persone sul valore dei beni materiali e prepararsi in tal senso. Nel marzo 2012, SDBullion.com è stato lanciato proprio dopo che quel sito ebbe successo. “Nothing Fancy” era il motto di tutte le vendite telefoniche: solo un telefono e prezzi bassi. Da allora SD Bullion ha fatto transazioni di vendita per oltre 1 miliardo di dollari ed è stata nominata per ben due volte nella lista di Inc. Magazine come una delle 500 compagnie statunitensi cresciute più velocemente. Eppure, allo stesso tempo, sono rimasti fedeli alla loro missione originale: offrire il prezzo decisamente più basso per lingotti d’oro e d’argento nel settore, garantito.

- La migliore per reputazione: Golden Eagle Coins. Golden Eagle Coins offre una vasta gamma di prodotti sui lingotti d’oro, tant’è che sia gli investitori che i collezionisti di metalli preziosi possono scegliere da un vasto inventario. Oltre alle aquile d’oro (Golden Eagle), la società trasporta foglie d’acero d’oro, Krugerrand (moneta sudafricana) d’oro e lingotti d’oro in grandi quantità. Visita il sito web per essere aggiornato sul prezzo dell’oro, con quotazioni che derivano direttamente dalle borse merci e sono aggiornate in tempo reale.

Investire in oro a lungo termine

Quando si discute di asset di investimento ci si focalizza molto su debito ed equity, ma il tuo piano finanziario potrebbe essere un ibrido di prodotti, così da combinare i benefici del debito e dell’equity in una maniera più personalizzata. La domanda sorge spontanea: l’oro dovrebbe essere incluso nel tuo piano finanziario? Quando parliamo dell’oro, non parliamo dei tuoi gioielli, ma del materiale come investimento. L’oro può essere in lingotti, oro elettronico o addirittura in obbligazioni e, di conseguenza, ogni prodotto che ti permette di imitare il prezzo dell’oro può essere considerato come un investimento nell’oro.

Ma l’oro non è un prodotto debole?

In molti si chiedono che ruolo gioca l’oro nella creazione della ricchezza, dopotutto è un materiale che cambia raramente nei lunghi periodi. Storicamente, l’oro ha fornito rendimenti interessanti solo in periodi limitati, come dal 1971 al 1979 e dal 2006 al 2011. Quindi, se l’oro ha avuto una crescita solo in brevissimi periodi negli ultimi 50 anni, può essere ancora considerato come un asset?

Quindi, dovresti includere l’oro nel tuo piano finanziario? Sì, dovresti: la diversità è più importante che aumentare i rendimenti o creare ricchezza. L’oro non guadagna alcun reddito né genera alcun rendimento, quindi non ha valore intrinseco e i movimenti dei prezzi dipendono solitamente dalla domanda e dall’offerta.

In periodi turbolenti, l’oro è la tua scommessa migliore

Solitamente l’oro si comporta meglio durante tempi turbolenti e incerti, storicamente parlando. Tra il 1971 e il 1897, ad esempio, ci fu un enorme tumulto geopolitico ed economico: c’era la guerra in Medioriente, Israele aveva un sistema Gold Standard collassato, l’Arabia Saudita aveva posto un embargo petrolifero nei confronti degli USA, l’Iran lottava con l’Iraq e la Russia aveva invaso l’Afghanistan. Nonostante ciò, il prezzo dell’oro salì vertiginosamente. Anche tra il 2006 e il 2011 fu un periodo tumultuoso, dopo la crisi per i mutui subprime e la crisi economica europea: il prezzo dell’oro salì alle stelle, proprio perché conserva meglio il suo valore nei periodi di crisi.

L’oro ti protegge dal rischio legato alle valute

Ci sono pochi nuovi dettagli su questo argomento: una valuta è emessa da una banca centrale, come il dollaro o l’euro, ed è quasi impossibile per questi istituti stampare una quantità finita di valuta.

Negli ultimi 9 anni, le principali banche centrali del mondo hanno stampato moneta senza riserve, con la conseguente perdita di valore della moneta stessa, chiamata inflazione.L'oro invece è una valuta non-legale con un rifornimento limitato, quindi, il suo valore non può deprezzare molto. Ecco perché, ancora una volta, ha senso investire in oro.

Puoi proteggere il tuo portafoglio con l’oro

L’oro ha un ruolo importante nell’economia grazie alla sua scarsa correlazione con il debito e l’equity, che hanno tra loro una relazione complessa. Quando l’economia è in salute, i prezzi delle azioni e delle obbligazioni tendono a divergere, mentre quando l’economia è in difficoltà, sia i prezzi delle azioni che quelli del debito crollano. Il metallo prezioso ha una bassa correlazione con i prezzi delle azioni e delle obbligazioni, il che lo rende una copertura naturale per il tuo portafoglio.

L’oro ha il mercato secondario più longevo

L’oro ha un aspetto interessante: dal momento in cui il mercato secondario esiste da più tempo, è riuscito sempre a sopravvivere. Mentre qualsiasi investimento è soggetto alle fluttuazioni di mercato, l'oro è un prodotto globale la cui domanda non cessa mai. Probabilmente l’unico asset senza rischi è proprio l’oro, che continuerà ad avere un mercato secondario importante anche fra più di trent’anni.

Il consigli degli esperti è investire tra l’8 e il 10% del tuo portafoglio in oro, perché consente di diversificare il tuo portafoglio, rendendolo più stabile nel tempo. Scegli oro possibilmente dematerializzato, senza costi di stoccaggio.

Investire in oro nel nel 2026 conviene?

I tassi di interesse della Fed dovrebbero aumentare nel 2026, rendendo l’oro meno attraente e, poiché non paga dividendi o interessi quando i tassi di interesse aumentano, il costo relativo dell’investimento nell’oro aumenta. Ciò potrebbe renderlo meno attraente per gli investitori, esercitando una pressione al ribasso sul prezzo.

Wade Guenther, partner della società di investimento Wilshire Phoenix di New York, afferma che l’inflazione e le aspettative inflazionistiche possono sostenere i prezzi dell’oro nonostante l’aumento dei rendimenti dei Treasury a 10 anni. L’inflazione si è rivelata meno “transitoria” del previsto con problemi come quelli della catena di approvvigionamento, dell’aumento dei prezzi dell’energia ecc. Inoltre, la potenziale volatilità dei mercati azionari potrebbe spostare nuovamente i riflettori sull’oro, cosa che lo renderebbe un diversificatore di portafoglio e un hedger.

Secondo Agrawal, una domanda sana può aumentare il prezzo dell’oro in India e Cina.

La domanda indiana di oro è in aumento e la Cina è il mercato dell’oro che cresce più rapidamente al mondo. Inoltre, il World Gold Council riferisce che gli acquirenti d’oro in Cina vedono i cali del prezzo come opportunità di investimento, cosa che potrebbe portare al rialzo il prezzo dell’oro.

Un ultima considerazione: l'oro è presente sul mercato come bene rifugio. Ovvero, è un bene che mantiene un valore bene o male stabile, anche quando si verificano crisi politiche, sociali, economiche. In questi casi, il valore dell'oro tende a salire.

Rischi connessi agli investimenti a breve termine

Investire in oro a breve termine comporta dei rischi. Eccone alcuni:

Preoccupazione per la sicurezzaProblemi di depositoAddebitiPreoccupazione per la sicurezza

Investire nell’oro fisico è sempre un rischio, dal momento che potrebbe essere rubato in ogni momento. Investire nell’oro digitale è sicuramente un’opzione meno rischiosa

Problemi di deposito

L’oro fisico va sempre custodito accuratamente, per questo motivo si consiglia sempre di avere una cassaforte dedicata o una cassetta di sicurezza in banca. Furti e rapine sono sempre possibili e avrai problemi di stoccaggio, per questo motivo è consigliabile investire in oro digitale e ETF.

Addebiti

Investire nell’oro può essere conveniente, ma spesso ci sono commissioni da pagare, sia per l’acquisto che per la vendita. Meglio investire in ETF, i cui costi di commissione sono ridotti.

Investire in oro: purezza e regolamentazioni

La purezza dell’oro si misura in carati (K) e nel caso dell’oro, il massimo dei carati è 24. Investire nell’oro potrebbe essere pericoloso perché potresti essere ingannato dal venditore. Investire nell’oro finanziario invece è sicuro perché non ha bisogno di essere controllato.

Nessun introito passivo

Gli investimenti nell’oro non generano reddito passivo. È difficile credere che il prezzo dell’oro salga vertiginosamente, dal momento che di solito oscilla intorno alle stesse cifre. Se investi con la speranza di avere un introito passivo, sicuramente non è l’oro la scelta migliore.

Tasse e regolamentazioni sull'oro in Italia

La tassazione sull’oro da investimento è esente da IVA, dunque un residente in Italia può acquistare e possedere i propri lingotti o le monete d’oro senza pagare un centesimo di tasse. L’imposta arriva nel caso in cui il privato decidesse di rivendere l’oro, ottenendo una plusvalenza.

Per plusvalenza si intende un guadagno dovuto dal maggior valore di vendita rispetto al valore di acquisto. Se per fare un esempio dovessimo comprare un lingotto a 1.000€ per poi rivenderlo a 1.100€, la plusvalenza sarebbe di 100€.

In Italia l’imposta sostitutiva ha un’aliquota del 26%, dunque nel caso in cui doveste ottenere una plusvalenza dalla vostra rivendita di oro, dovrete pagare un’imposta del 26% sul cosiddetto capital gain. Ciò avviene anche per le altre rendite finanziarie ottenute da obbligazioni, da azioni, dal Forex e così via.

Nel nostro esempio precedente sulla plusvalenza di 100€ il cittadino avrebbe dovuto pagare 26€ di tasse. Al momento della vendita, quindi, la fattura di acquisto assume un ruolo fondamentale in quanto testimonia il prezzo di acquisto ed è quindi essenziale per determinare l’importo della plusvalenza dalla quale dovranno essere detratte il 26% di tasse.

Conclusione: investire in oro offre molti benefit

Sicuramente l’oro offre molti vantaggi, tra cui spicca la capacità di immagazzinare valore, nonostante il prezzo rimanga stabile per un periodo di tempo molto lungo. Il vantaggio di investire in oro, quindi, sta proprio nella quasi sicurezza che il valore del materiale non scenda mai. È proprio per queste ragioni che conviene sempre investire in oro, nelle modalità esaminate. Con XTB ad esempio, in pochi minuti è possibile aprire un conto ed iniziare ad investire senza commissioni e senza canoni mensili.

75% dei conti al dettaglio di CFD perdono denaro.

Domande frequenti

Quanto investire in oro?

Premesso che negli investimenti è importante diversificare al massimo il proprio portafoglio, la soglia che gli analisti spesso citano per investire in oro è il 5 per cento. Questa percentuale è un livello minimo che può essere visto al rialzo.Quanti trader investono in oro?

L’oro attualmente è diventato più popolare tra gli investitori: le materie prime, in particolare l'oro, sono sempre più viste come una classe di investimento per la quale dovrebbero essere allocati fondi. SPDR Gold Trust è diventato il più grande detentore mondiale di lingotti d'oro a partire dal 2019, rendendolo uno dei più grandi ETF negli Stati Uniti.Come imparare ad investire in oro?

I lingotti e le monete possono essere il modo più diretto per investire in oro, ma devono essere conservati in modo sicuro. Oltre agli ETF e ai fondi comuni di investimento che tracciano i prezzi dell'oro, puoi utilizzare anche futures e opzioni sull'oro, se hai accesso ai mercati dei derivati tramite il tuo conto di intermediazione.Come investire in oro?

ETF e fondi d'oro possono essere acquistati online o tramite un distributore di fondi comuni. In alternativa, puoi considerare di investire in fondi o ETF sull'oro attraverso un piano di investimento automatico.Posso investire in oro con un broker italiano?

Il modo migliore per includere l'oro nel tuo portafoglio è investire in azioni auree, CFD, ETF o fondi comuni di investimento. Per investire in azioni e fondi d'oro avrai bisogno di un conto di intermediazione, che puoi aprire online.Mario Leonardo

Mario Leonardo

Vedi tutti i post di Mario LeonardoMario Leonardo si è laureato in Economia Aziendale all’Università di Roma. Dopo una breve esperienza come private banker e gestore di fondi d’investimento, ha cominciato a lavorare come analista finanziario e financial controller, dapprima interno, quindi esterno alle imprese, con particolare riferimento alle Borse internazionali e alla gestione dei capitali delle aziende.

Fin dall’inizio Mario ha accompagnato quest’attività a una sua altra grande passione, la scrittura, collaborando con testate finanziare on e off line su temi quali i mercati internazionali ed emergenti, gli investimenti a lungo termine, il trading forex e finalmente il comparto degli asset digitali: le criptovalute.

Da sempre interessato alla tecnologia e affascinato dalla blockchain, circa 10 anni fa ha deciso di focalizzare i suoi interessi in questo nuovo settore, e oggi ha tutte le ragioni per ritenersi quasi un pioniere, peraltro estremamente soddisfatto della sua scelta. Per completare le sue competenze, Mario si è specializzato negli ultimi anni nelle strategie di trading a breve termine e che egli stesso definisce ad alto rischio: il day trading, lo scalping e il carry trade per il mercato forex.

Visita XTBIl 75% degli investitori al dettaglio perde denaro quando negozia i CFD con questo fornitoreATTENZIONE: il contenuto di questo sito non deve essere considerato un consiglio di investimento e non siamo autorizzati a fornire consulenza di investimento. Niente in questo sito web costituisce un’approvazione o una raccomandazione di una particolare strategia di trading o decisione di investimento. Le informazioni presenti su questo sito web sono di natura generale, pertanto è necessario considerarle alla luce dei propri obiettivi, situazione finanziaria ed esigenze. Investire è speculativo. Quando investi il tuo capitale è a rischio. Questo sito non è destinato all’uso in giurisdizioni in cui il commercio o gli investimenti descritti sono vietati e deve essere utilizzato solo da tali persone e nei modi legalmente consentiti. Il vostro investimento potrebbe non essere idoneo alla protezione degli investitori nel tuo Paese o Stato di residenza, pertanto ti preghiamo di condurre la vostra due diligence o di ottenere consulenza ove necessario. L’utilizzo di questo sito Web è gratuito, ma potremmo ricevere una commissione dalle società che presentiamo su questo sito.

Il trading è rischioso e include il rischio di perdite. Le informazioni fornite sono solamente a scopo informativo ed educativo e non rappresentano alcun tipo di consulenza finanziaria e/o raccomandazione di investimento.

Continuando a utilizzare questo sito web accetti i nostri termini e condizioni e l’informativa sulla privacy. Numero di registrazione della società: 103525

© tradingplatforms.com Tutti i diritti riservati 2024

Utilizziamo i cookie per assicurarci di darti la migliore esperienza sul nostro sito web. Se continui ad utilizzare questo sito noi assumiamo che tu ne sia felice.Scroll Up

Rischi: se non proteggi i tuoi averi in oro, qualcuno potrebbe sottrarli, ma la necessità di venderlo è il secondo peggior rischio. La quantità di denaro potrebbe non essere in linea con il valore dell’oro sul mercato, soprattutto se sono monete e hai bisogno di soldi in fretta. Di conseguenza, potresti ritrovarti a vendere i tuoi averi a un prezzo decisamente inferiore a quello di mercato.

Rischi: se non proteggi i tuoi averi in oro, qualcuno potrebbe sottrarli, ma la necessità di venderlo è il secondo peggior rischio. La quantità di denaro potrebbe non essere in linea con il valore dell’oro sul mercato, soprattutto se sono monete e hai bisogno di soldi in fretta. Di conseguenza, potresti ritrovarti a vendere i tuoi averi a un prezzo decisamente inferiore a quello di mercato. Puoi speculare in futures sull’oro per vedere se il prezzo salirà o scenderà, e puoi addirittura chiedere la consegna fisica dell’oro se lo desideri. Non sono però i movimenti fisici che motivano gli speculatori.

Puoi speculare in futures sull’oro per vedere se il prezzo salirà o scenderà, e puoi addirittura chiedere la consegna fisica dell’oro se lo desideri. Non sono però i movimenti fisici che motivano gli speculatori.

Essere in possesso di compagnie minerarie che producono oro è un altro modo per avere vantaggi dalla crescita del prezzo dell’oro.

Essere in possesso di compagnie minerarie che producono oro è un altro modo per avere vantaggi dalla crescita del prezzo dell’oro.

Negli ultimi 9 anni, le principali banche centrali del mondo hanno stampato moneta senza riserve, con la conseguente perdita di valore della moneta stessa, chiamata inflazione.L'oro invece è una valuta non-legale con un rifornimento limitato, quindi, il suo valore non può deprezzare molto. Ecco perché, ancora una volta, ha senso investire in oro.

Negli ultimi 9 anni, le principali banche centrali del mondo hanno stampato moneta senza riserve, con la conseguente perdita di valore della moneta stessa, chiamata inflazione.L'oro invece è una valuta non-legale con un rifornimento limitato, quindi, il suo valore non può deprezzare molto. Ecco perché, ancora una volta, ha senso investire in oro.