Investire in ETF nel 2025: come iniziare bene

In questo articolo spiegheremo come investire in ETF, se investire in ETF conviene, quanto investire in ETF, in quali ETF investire, quali sono i rischi dell’investimento in ETF, e quali sono le migliori piattaforme per investire in ETF.

Ora, un prodotto così evoluto ha necessità di essere spiegato bene dalle basi, a partire dal concetto di guadagno con fondo passivo. Col passare degli anni, il guadagno con fondo passivo sta raggiungendo ogni categoria di investitori. Come dice la parola stessa, un fondo passivo non ha necessità di essere gestito dall’investitore o da una qualsiasi presenza umana.

Diversamente dai fondi a gestione attiva che, oltre a richiedere una costante dedizione umana, hanno anche dei costi elevati, i fondi a gestione passiva presentano, tra i tanti vantaggi, proprio dei costi di gestione molto bassi. Un’ulteriore differenza tra le due è che, nella seconda, il successo o l’insuccesso degli investimenti non dipende dalle capacità dell’investitore.

Gli Exchange Trade Fund (ETF) rappresentano concretamente una tipologia di investimento passivo che ha l’obiettivo di replicare l’andamento di un’attività finanziaria. Scegliere di investire in ETF può rivelarsi particolarmente vantaggioso per i piccoli investitori, ovvero per coloro che hanno un piccolo capitale da investire, e per coloro che, a prescindere dal proprio capitale, sono inesperti nel settore del trading e dei mercati finanziari.

75% dei conti al dettaglio di CFD perdono denaro.

-

-

-

-

Dove investire: le piattaforme per investire in ETF

Il numero delle piattaforme per investire in ETF e, più in generale, dei siti online grazie ai quali è possibile fare trading, è aumentato notevolmente negli ultimi anni. Ciò ha concesso agli investitori di scegliere in base alle promozioni attive, alle modalità di trading disponibili e in base alla facilità con cui è possibile acquistare e scambiare azioni.

Proprio perché sono presenti numerosi siti online che offrono gli stessi servizi, ti consigliamo alcuni dei siti più affidabili per cimentarsi nel mercato:

Panoramica dei migliori broker ETF

Le piattaforme per investire in ETF consigliate offrono una modalità di trading con CFD (Contract for Difference), ovvero la strategia fondamentale che prevede la mediazione di un intermediario finanziario e che consente il trading per replica di un andamento.

In altre parole, si tratta del nucleo centrale tramite cui funziona il sistema ETF. I portali per il trading da noi suggeriti rendono gli investimenti in ETF molto convenienti, in quanto propongono commissioni e spread inferiori a siti o broker concorrenti. Vediamo nello specifico le caratteristiche di alcune di queste piattaforme:

- XTB – XTB è un broker quotato alla Borsa di Varsavia e regolamentato per l’Europa dalla CySEC. Con XTB un’unica piattaforma hai accesso a una molteplicità di asset per differenziare il tuo portafoglio, e puoi investire in azioni, indici, materie prime a naturalmente ETF. Su azioni ed ETF reali non sono previste commissioni.

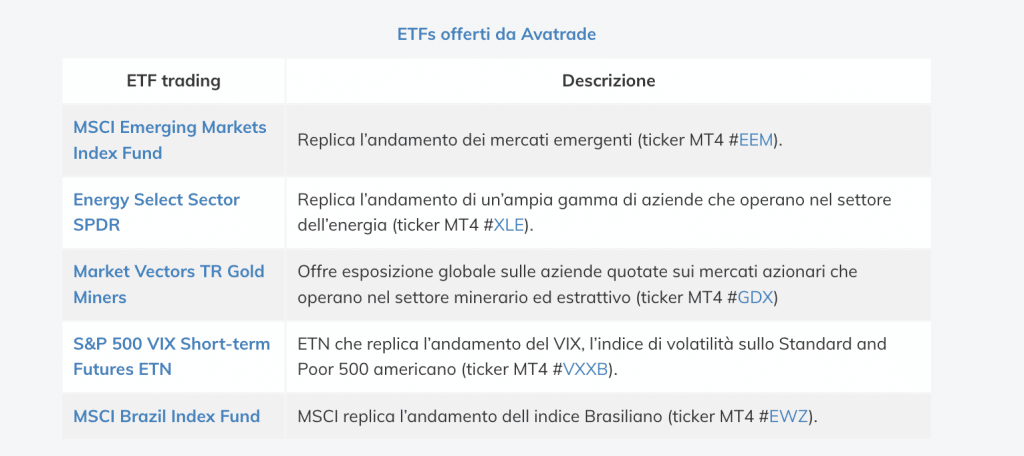

- AvaTrade – Su AvaTrade puoi scambiare forex e un’ampia gamma di derivati CFD, ETF, obbligazioni, materie prime e indici con una leva fino a 30:1 e spread ridotti di 0,9 pips. Per quando riguarda gli ETF, con AvaTrade hai a disposizione una vasta gamma di mercati, praticamente a zero commissioni e con spread di appena 0.13%.

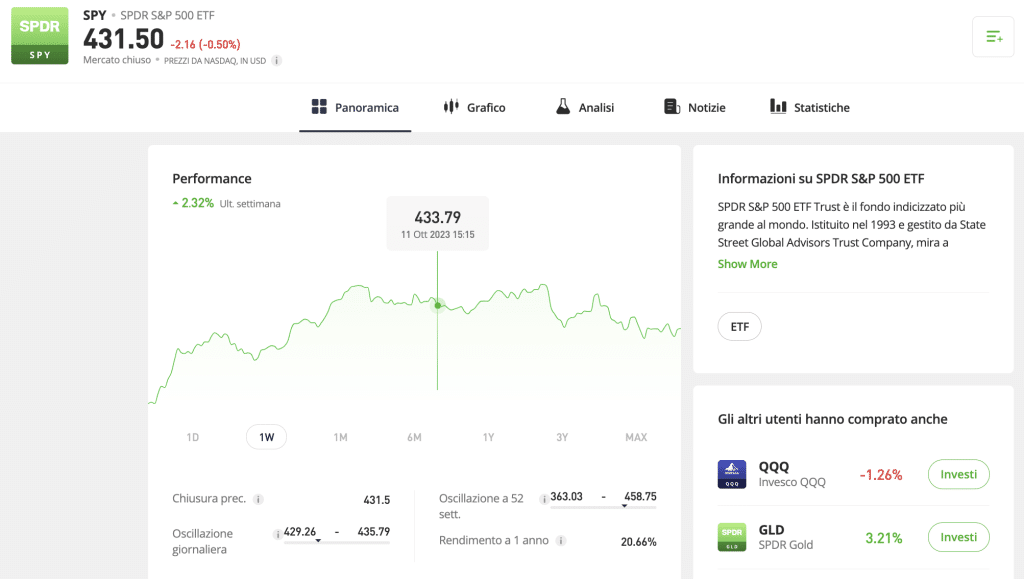

- eToro – Con eToro siamo di fronte a uno dei migliori broker per i principianti, nonché a una piattaforma con la maggior ricchezza di asset. eToro offre più di di più di 3.000 strumenti, tra cui azioni, ETF, criptovalute e materie prime. eToro consente di accedere a 250 tipi di ETF, reali o CFD.

- Skilling – Skilling è particolarmente apprezzata per la sua ampia gamma di CFD sia per il trading di azioni che per il trading sul forex ed è inoltre possibile fare trading con più di 50 coppie di crypto. Con Skilling puoi fare trading su una raccolta di commodities, accedendo a un’ampia gamma di ETF su materie prime.

- Pepperstone – Broker giovane e brillante offre spread vantaggiosi su FX, indici, materie prime e criptovalute. Pepperstone offre più di 100 ETF che seguono le performance di settori come l’industria mineraria, l’energia, i mercati obbligazionari e il commercio al dettaglio.

75% dei conti al dettaglio di CFD perdono denaro.

1. XTB – Il migliore broker per investire in ETF nel 2025 in Italia

XTB è stato lanciato in Polonia nel 2002 come primo broker forex e successivamente si è diffuso in Europa e nel mondo. Oggi XTB ha sedi in 13 paesi, più di mezzo milione di clienti e oltre 5.600 strumenti di investimento. Quotato alla Borsa di Varsavia, per l’Europa XTB è controllato dalla CySEC.

Su XTB puoi investire in una vasta gamma di asset che comprende forex con 48 coppie di valute diverse, come EUR/USD, EUR/GBP e GBP/USD, con spread EURUSD da 0,00003 e protezione dal saldo negativo; azioni di società di alta capitalizzazione come Apple, Meta, Microsoft e Tesla; materie prime compresi metalli preziosi come oro e le migliori criptovalute. Tra gli asset digitali negoziabili con trading CFD citiamo Bitcoin, Ethereum, Ripple e Dogecoin.

COn XTB puoi inoltre investire in oltre 35 indici CFD. La piattaforma si differenzia dai competitor per i costi di trading e gli spread davvero contneuti, con 0% commissioni su azioni ed ETF per volumi fino a €100.000

Se sei un trader alle prime armi, sui XTB puoi contare su numerose risorse formative, mentre se sei un investitore esperto hai dalla tua piattaforme evolute quali xStation 5. L’assistenza clienti è il fiore all’occhiello della piattaforma, con un servizio clienti in lingua italiana e molto disponibile, come si legge dalle recensioni dei clienti di XTB su Trustpilot.

XTB offre una vasta gamma di opzioni per il trading ETF, con ETF reali o CFD su ETF. Puoi scegliere tra circa 300 ETF da tutto il mondo tra aziende, materie prime e settori globali, partendo da un valore minimo di transazione di solo 1 euro.

Sulla piattaforma puoi comprare e vendere ETF in qualsiasi momento, senza costi aggiuntivi né commissioni per volumi mensili fino a 100.000 euro. Le transazioni superiori a questo limite saranno soggette ad una commissione dello 0,2%.

Se preferisci, sulla piattaforma puoi fare trading CFD su ETF, avendo a tua disposizione uno strumento che riflette i movimenti dei prezzi di un fondo di investimento. Grazie ai CFD su ETF puoi raggiungere i tuoi obiettivi di investimento a lungo termine creando un portafoglio di investimenti diversificato. Se lo desideri, puoi moltiplicare il valore della posizione utilizzando la leva finanziaria.

Ti ricordiamo che i CFD sono strumenti finanziari rischiosi, per cui valuta sempre la tua propensione al rischio e la concreta possibilità di perdere i tuoi investimenti.

XTB, pro e contro

In questa sezione vediamo da vicino i punti di forza e di debolezza del broker XTB.

Vantaggi:

- Possibilità di investire in ETF reali o CFD ETF

- 0% commissioni su un volume mensile fino a € 100.000

- Conto demo gratis per 30 giorni

- Spread da 0,22%

- Piattaforma xStation 5

- Servizio clienti disponibile in italiano

Svantaggi:

- Al tredicesimo mese, costo di inattività di 10€

- Assenza di Copy Trading e Social Trading

75% dei conti al dettaglio di CFD perdono denaro.

2. AvaTrade - Investire in ETF con la massima sicurezza

AvaTrade è un broker a livello mondiale con sede a Dublino. Fondata nel 2006, la piattaforma conta oltre 400.000 utenti

iscritti in tutto il mondo, è regolamentato da da 6 enti di vigilanza - CySEC, Banca d'Irlanda, ASIC, FSCA, JFSA e Consob per erogare servizi in Italia - ed è conforme alla normativa europea MiFID II

I servizi di investimento offerti dalla piattaforma includono il trading Forex, opzioni e CFD che permettono agli utenti di scambiare una vasta gamma di asset, tra cui azioni e criptovalute.

La piattaforma mette a disposizione degli utenti MT4 e MT5, piattaforme avanzate di trading che consentono di automatizzare i processi, mentre è presente il servizio di copy trading che permette di ricevere e copiare i segnali dei migliori trader. Su AvaTrade è presente inoltre il Social Trading e il servizio AvaOptions, per fare trading di opzioni in maniera intuitiva e del tutto personalizzata.

Avatrade è uno dei broker preferiti dai trader italiani per le sue commissioni estremamente competitive, e questo vale sia per le azioni che per gli ETF, che puoi scambiare sulle principali borse europee e internazionali. Per quanto invece riguarda i tipi di conto. oltre al conto demo che dura 21 giorni, c'è il conto standard che richiede un deposito di almeno 100 euro, e il conto AvaTrade Vip, con spread e commissioni inferiori rispetto agli account di base, ma un deposito superiore.

Per quando riguarda gli ETF, con AvaTrade hai a disposizione una vasta gamma di mercati, praticamente a zero commissioni e con spread di appena 0.13%.

Attraverso i CFD l’investitore di AvaTrade ha quindi la possibilità di negoziare ETF direttamente dalla propria piattaforma di trading in modo semplice sfruttando costi estremamente bassi sia di spread bid/ask sia di tasso di interesse overnight.

La piattaforma offre inoltre una leva fino a 1:5 per i clienti retail e 1:20 per i clienti professionisti, come previsto dalle normative ESMA per la tutela degli investitori.

AvaTrade, pro e contro

Qui di seguito trovi alcuni vantaggi e svantaggi della piattaforma AvaTrade.

Vantaggi:

- Vasta scelta di ETF

- Spread di 0.13% e costi trasparenti

- Broker regolamentato da 6 enti di vigilanza

- Nessuna commissione di deposito o prelievo

- Materiali e risorse educative

- MT4 e MT5, AvaTradeGo, Automated Trading, AvaSocial

Svantaggi:

- Spese di inattività e spese amministrative annuali superiori alla media

- FAQ non complete di informazioni

Il tuo capitale è a rischio

3. eToro - La piattaforma più popolare del mondo per investire in ETF

Se hai intenzione di operare con gli ETF, ma anche criptovalute, indici, titoli azionari, la prima piattaforma a cui in Italia a cui fare affidamento è senza dubbio quella di eToro.

Con eToro siamo davanti a un broker, quindi intermediario, che opera con quattro licenze: CySEC rilasciata dall’autorità di Cipro, FCA ottenuta presso l’ente britanno, ASIC erogata dall’autorità australiana e CONSOB valida in Italia. Tra i migliori vantaggi di eToro c’è la totale assenza di commissioni.

eToro offre una vasta gamma di asset, tra cui oltre 2.400 titoli provenienti da 17 mercati diversi. Gli utenti possono acquistare azioni di società operative negli Stati Uniti, Canada, Regno Unito, Hong Kong e numerose borse europee. Inoltre, eToro consente di accedere a 250 tipi di ETF, numerose criptovalute tra cui Bitcoin (BTC), Ethereum (ETH), Ripple (XRP) e Solana (SOL), e il trading di materie prime come oro, argento, petrolio greggio e gas naturale. La piattaforma offre anche una vasta gamma di strumenti per il trading forex.

eToro è una delle piattaforme per investire in ETF che consente di iniziare a fare trading con un conto di prova (demo), permettendo agli investitori meno esperti di comprendere il funzionamento del sito e delle dinamiche di mercato. Con un deposito minimo pari a 200€, è possibile investire in ETF o seguire la scia dei Popular trader copiando le loro mosse (copy trading).

La maggior parte degli ETF presenti su eToro sono reali e acquistandoli li si detiene a tutti gli effetti. Ci sono poi alcuni ETF che vengono offerti sotto forma di CFD. Per riconoscerli, basta prestare attenzione alla dicitura sopra al titolo del fondo.

Vantaggi:

- Piattaforma intuitiva e di semplice utilizzo

- Più di 2.400 titoli e 250 ETF quotati su 17 mercati internazionali

- Possibilità di copiare altri investitori con il social trading

- Acquisto di titoli e negoziazioni sulle azioni senza commissioni

- Deposito di fondi con carte di credito o di debito, portafogli elettronici, conti bancari

- Broker regolamentato da CySEC, FCA, ASIC e registrato presso FINRA

Svantaggi:

- Leva massima consentita 1:30

- Meno adatta ai trader esperti

Il {etoroCFDrisk} % dei conti degli investitori retail perde denaro negoziando CFD con questo fornitore. È necessario sapere come funzionano i CFD e se ci si può permettere di perdere i propri soldi.

4. Skilling - Tra le commissioni più basse del mercato per investire in ETF

Skilling Skilling è una società di brokeraggio con riconoscimento internazionale e operazioni globali, regolato in Europa da CySEC, con sede legale nelle Seychelles e sedi operative in Cipro, Malta e nel Regno Unito.

Sulla piattaforma gli utenti possono fare trading di CFD su azioni, forex, commodities, indici di borsa e criptovalute. Come si legge dalle numerose recensioni positive su Trustpilot, Skilling è particolarmente apprezzata per la flessibilità dell'offerta, in quanto offre diverse opzioni per soddisfare le più disparate esigenze di trading, comprese analisi avanzata e trading algoritmico.

Inoltre, è disponibile la piattaforma MT4 per il trading forex, insieme a un'app mobile per il trading in mobilità. Anche la politica sulle commissioni è particolarmente competitiva rispetto ai principali concorrenti di mercato, con zero ocmmissioni sul trading di azioni, e zero costi di inattività e di deposito.

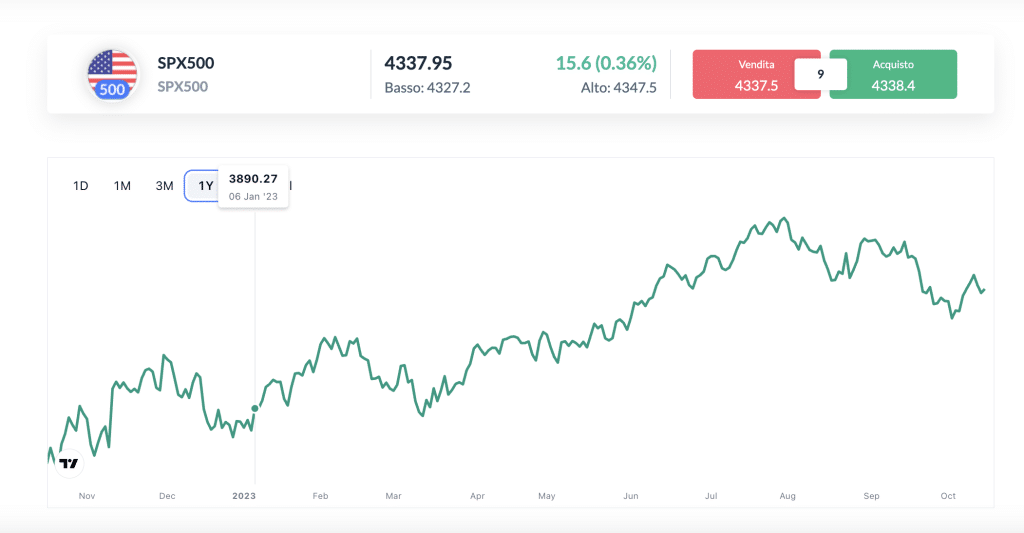

Su Skilling puoi negoziare ETF per replicare l'andamento di specifici indici, come l'S&P 500 in ETF scegliendolo tradizionale o smart-beta. Quello tradizionale segue semplicemente l'indice S&P 500, mentre lo smart-beta utilizza un approccio fondato su regole per misurare i componenti dell'indice in modo diverso per ottenere potenzialmente rendimenti migliori.

Per inciso, l'S&P 500 è un punto di riferimento per il mercato azionario statunitense, ed è composto da 500 delle più grandi società quotate in borsa negli Stati Uniti, che rappresentano circa l'80% della capitalizzazione di mercato totale del mercato azionario statunitense.

Investire in questi ETF consente agli investitori di acquisire esposizione a un portafoglio diversificato di azioni con un unico investimento. Questo può aiutare a ridurre il rischio di investire in singole attività, poiché la performance del fondo si basa sulla performance complessiva dell'indice, piuttosto che su una singola società.

Con Skilling puoi inoltre accedere a un'ampia gamma di ETF sulle materie prime.

Skilling, pro e contro

Qui sotto trovi i principali punti di forza e di debolezza su Skilling.

Vantaggi:

- Zero commissioni sulle azioni e su tutti i mercati CFD

- Funzionalità di Copy trading

- Supporta MT4 e cTrader

- Programmi di affiliazione per gli utenti privati e per i professionisti

- Oltre 1.200 strumenti CFD divisi in 7 categorie

Svantaggi:

- Il sito web non è del tutto tradotto in italiano

- Possibilità di operare solo con CFD per le crypto

Il 77% dei conti degli investitori al dettaglio perde denaro quando fa trading di CFD con questo fornitore.

5. Pepperstone - Spread tra i più bassi sul mercato per investire in ETF

Fondato in Australia nel 2010, il broker australiano Pepperstone, ha registrato una crescente diffusione a livello globale, con una vasta clientela in oltre 150 paesi. La piattaforma è regolamentato da diverse autorità di controllo, tra cui CySEC, FCA, ASIC, e possiede inoltre una regolare licenza CONSOB per operare in Italia. La sua reputazione si basa sulla fiducia e la sicurezza offerte agli operatori in tutto il mondo.

La sua piattaforma online si concentra principalmente sul trading di Forex e CFD, ma anche criptovalute, indici, materie prime e azioni, fornendo agli operatori di tutto il mondo accesso a tecnologie all'avanguardia per negoziare nei principali mercati finanziari.

Di Pepperstone è poi particolarmente apprezzata la politica dei prezzi, con spread di 0.0 pip su 14 coppie di valute FX, commissioni su CFD a partire da $0,02, e zero commissioni fisse per operazione

Pepperstone offre ai clienti della piattaforma diversi profili di conto in base alle esigenze. I più popolari cono il Conto Standard e il Conto Razor, con vantaggi diversificati, oltre naturalmente al conto demo, che offre 30 giorni gratuiti di utilizzo ed è estendibile in base alle esigenze dell'utente.

Su Pepperstone hai a disposizione oltre 100 ETF che seguono la performance di settori chiave, tra cui l'industria mineraria, l'energia, la tecnologia, i mercati obbligazionari e il commercio al dettaglio.

Inoltre, i CFD su ETF ti consentono di tracciare l'andamento generale dei mercati azionari in ben 35 paesi e su 6 continenti diversi, permettendo così di ampliare al massimo l'offerta, in base alle tue diverse esigenze di trading e aprendoti a numerose opportunità offerte dai mercati. I CFD sull'ETF ti permettono anche di fare trading con la leva finanziaria.

Non son previsti mark-up aggiuntivi, mentre è prevista una piccola commissione di $0,02 (USD) per ogni scambio effettuato, e pochi costi di commissioni overnight.

Pepperstone, pro e contro

Consulta qui di seguito di forza e di debolezza di Pepperstone

Vantaggi:

- Più di 100 ETF in settori chiave

- CFD su ETF dei mercati azionari in 35 paesi e in 6 continenti

- Bassi costi e le commissioni di servizio

- Assenza di costi per inattività

- Copy trading e social trading

- Scalping e trading algoritmico

Svantaggi:

- Poche risorse formative

- Il trading con leva impone un rischio aggiuntivo

Il tuo capitale è a rischio

Cosa sono gli ETF?

Prima di approfondire la nostra analisi e fornirti una guida completa agli ETF, è necessario capire cosa significa investire in ETF e che cosa siano gli Exchange Trade Fund. Come abbiamo già visto, gli Exchange Trade Fund sono (traducendo dall’inglese) dei fondi indicizzati quotati, ovvero dei fondi di investimento a gestione passiva negoziati in borsa.

Abbiamo anche fatto cenno alla gestione passiva, inclusa nel funzionamento degli ETF e che viene caratterizzata da due elementi principali. Da un lato la totale assenza di un team di esperti che gestisce per l’investitore il capitale da investire; dall’altro lato un funzionamento passivo o, per meglio dire, indicizzato degli ETF.

L’investitore dovrà semplicemente impostare le modalità di investimento, il quale avverrà in maniera automatizzata, dato che gli ETF prescindono dalle abilità dell’investitore e seguono la stessa andatura di un asset sottostante. Esistono diversi asset: indici azionari, indici obbligazionari e panieri di commodities, ovvero materie prime. In altre parole, gli ETF ottengono, tramite replica, gli stessi rendimenti e risultati degli asset su cui sono impostati.

Perché gli ETF sono economici?

Una delle prime caratteristiche annunciate sugli ETF è proprio la loro economicità. Per comprendere il perché investire in ETF è conveniente, basterà sottolineare due aspetti:

- dopo aver impostato le modalità di investimento, l’investitore non dovrà seguire o far seguire a un team di esperti l’andamento del suo investimento, evitando di affrontarne i costi associati e potendo quindi considerare tutto il ricavato come vero guadagno;

- i rischi, sebbene presenti, sono molto limitati.

Gli EFT sono una realtà presente sin dagli anni ‘90 e sono stati introdotti in Italia solo nel 2002, ma il loro successo è stato fin da subito molto ampio ed è uno strumento davvero apprezzato dagli investitori. In Italia, infatti, la Borsa conta una delle percentuali di EFT più alte in Europa e include ogni tipo di investitore, dal più piccolo ai più grandi colossi finanziari.

Come funzionano gli ETF

Nei paragrafi precedenti abbiamo fatto cenno al funzionamento degli EFT, che emulano l’andamento di un elemento sottostante, che abbiamo definito come asset che può essere indicato sotto forma di indice o benchmark. In soldoni, un indice è un indicatore di tendenza, ovvero uno strumento di misura utile a capire le variazioni di un determinato mercato.

Gli indici esistenti possono essere di tre tipi: indici azionari, indici obbligazionari o materie prime. Per indice azionario si intende un benchmark che riguarda le azioni (ovvero la proprietà di una percentuale). Al contrario, gli indici obbligazionari sono dei benchmark che riguardano le obbligazioni, ovvero un capitale posseduto dall’investitore di cui fa credito una determinata azienda.

La grande differenza tra i due indici sta nella tendenza al rialzo (azioni) o al ribasso (obbligazioni) dell’azienda o del settore su cui si investe. All’interno di un determinato settore sono incluse diverse azioni appartenenti a diverse società. L’importanza di questi elementi è fondamentale, in quanto sono proprio le azioni che determinano l’andamento delle borse e il benessere di un settore.

Un altro dato che può essere replicato dagli ETF è rappresentato dal settore delle materie prime, come ad esempio l’oro o il petrolio. Affinché gli ETF replichino l’andamento degli indici, è necessario che gli investitori (i possessori di ETF) acquistino le quote che fanno riferimento ai titoli degli indici. In seguito all’acquisto, l’investimento sarà automatizzato e replicato in base all’andamento del titolo acquistato.

Sotto questa prospettiva è possibile individuare un’ulteriore differenza tra i fondi a gestione attiva e fondi a gestione passiva come gli ETF. Nel caso della gestione attiva, l’investitore deve scegliere il settore di investimento e i titoli da acquistare, il che richiede una certa conoscenza ed esperienza nel campo di investimento.

Per quanto concerne la gestione passiva, il possessore di ETF ha un catalogo di prodotti da comprare suggeriti dall’indice stesso e il successo dell’investimento dipende dall’andamento dell’indice e non dalle scelte dell’investitore.

I vantaggi degli investimenti in ETF

Fino a questo punto abbiamo definito gli ETF, indicato le modalità di funzionamento e fatto cenno a quali benefici possono dare agli investitori. Nei paragrafi seguenti approfondiamo in maniera sintetica tutti i vantaggi degli investimenti in ETF.

Semplicità

La semplicità degli ETF è data dal loro funzionamento che imita le tendenze di un bechmark selezionato. Grazie a questa strategia l’investitore è a contatto diretto con i mercati che gli interessano, sia che si tratti di mercati azionari, obbligazionari o di materie prime. Oltre alla diretta esposizione verso un mercato, l’investitore può scegliere la strategia con cui immettersi nel mercato, che può essere corta o con leva.

Gestione facile

Gestire un ETF è molto semplice, in quanto possono essere monitorati in tempo reale come i titoli azionari. Per quanto riguarda la vendita e l’acquisto, gli ETF possono includere degli intermediari come ad esempio dei broker, esperti consigliati anche per la loro convenienza o le banche.

Trasparenza

Ancora una volta, il funzionamento di emulazione degli ETF costituisce un grande vantaggio per gli investitori. Proprio perché gli ETF replicano un andamento già noto, l’investitore ha piena coscienza di quali sono i rischi e i profitti di un tale investimento.

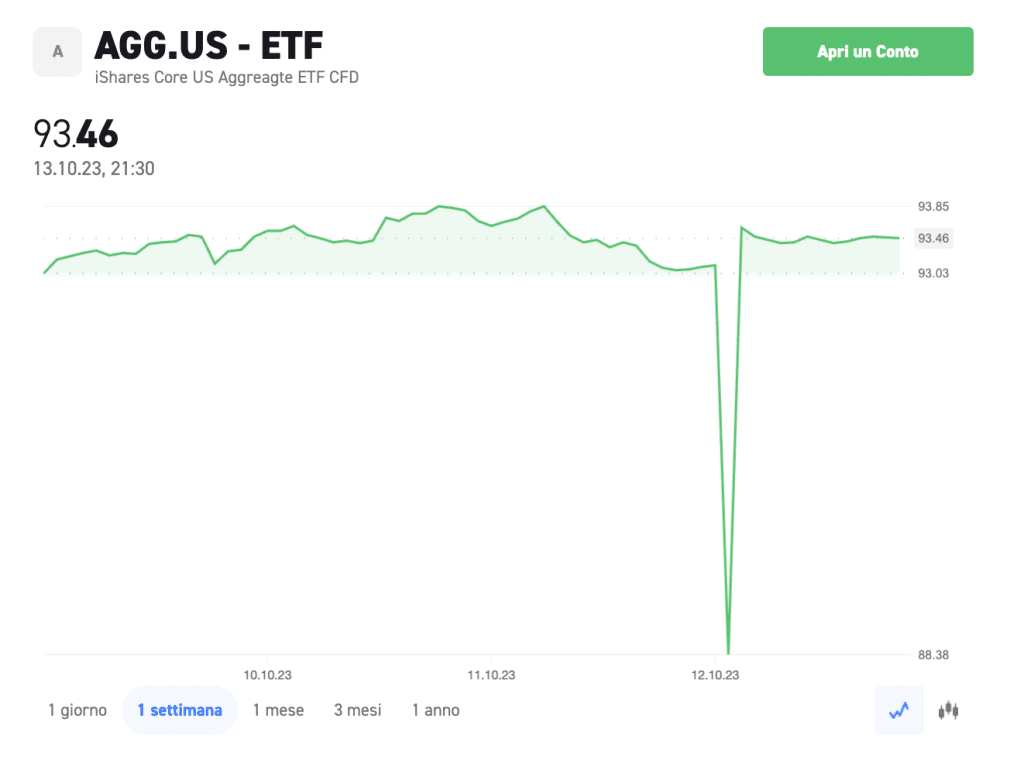

Un ulteriore fattore di trasparenza riguarda la variazione di prezzo che un ETF subisce: in base all’andamento dell’asset sottostante, il prezzo degli ETF cambia in tempo reale, e questo cambiamento è subito reso noto all’investitore. In questo modo, il possessore di ETF resta aggiornato sul valore del proprio investimento.

Flessibilità

Quando parliamo di flessibilità di un ETF facciamo riferimento a una caratteristica fondamentale: gli ETF non hanno scadenza, aspetto che consente all’investitore di gestire i tempi dell’investimento in base ai propri obiettivi. In altre parole, l’investitore può scegliere di farlo in tempi molto brevi (ore o giorni) o tempi molto lunghi.

Ciò che consente agli ETF di essere flessibili è anche la possibilità di investimento su una singola azione o quota. Ciò significa investire con somme molto ridotte e avere la possibilità di inserirsi sugli asset internazionali partendo da un investimento minimo.

Convenienza

Abbiamo più volte sottolineato che gli ETF sono uno strumento finanziario a gestione passiva quotato in borsa. Ciò significa che i costi previsti dalla distribuzione in una gestione attiva sono completamente assenti e che, quindi, l’investitore può entrare nel mercato con una somma esigua e pagare delle commissioni ridotte.

Assenza di rischi

Investire in ETF, lo abbiamo visto, significa poter investire in diversi prodotti, asset e settori. Questa possibilità consente di diversificare e dividere la somma totale dell’investimento in modo tale da non focalizzare troppi fondi su un solo settore. Così facendo il rischio di perdita è ridotto al minimo.

ETF: quanto costano?

Il costo di un ETF è costituito da due fattori: il costo di proprietà e il costo di transazione. A prescindere a questi due elementi tecnici, è necessario tenere a mente la somma del capitale investito e le tempistiche di investimento previste dal trader. Generalmente i costi di proprietà sono più rilevanti per i trader a lungo termine, mentre i costi di transazione rappresentano il prezzo più importante per i trader a breve termine, soprattutto se l’investitore a breve termine punta un capitale valoroso.

Non potendo stabilire con certezza queste due varianti, ci limitiamo ad indicare quali sono i costi di proprietà e transazione. Una delle grandi differenze tra queste due varianti è che il costo di proprietà può essere considerato come un valore fisso, nonostante ci siano numerose variabili, mentre il costo di transazione, come dice la parola stessa, varia a seconda della compravendita.

Nel costo di proprietà sono previste le commissioni applicate al possedimento di un ETF e alcune varianti relative all’asset su cui si investe. I costi di transazione prevedono, invece, la commissione relativa al broker, ovvero una piccola somma guadagnata dall’intermediario che facilita la compravendita, e lo spread bid-ask, ossia il prezzo di compromesso tra prezzo di vendita e prezzo di acquisto, ed è noto anche come prezzo denaro-lettera.

La differenza tra il più alto prezzo di vendita e il più alto prezzo di acquisto costituisce il guadagno degli intermediari finanziari. In termini più concreti il costo fisso di un ETF non supera l’1% a cui, però, devono essere aggiunti i costi variabili legati agli intermediari e alla compravendita.

Come scegliere un ETF

Una delle prime operazioni da compiere prima di investire è scegliere un ETF e, per farlo correttamente, devono essere presi in considerazione diversi elementi che riguardano l’investitore e l’investimento, ancor prima di riguardare i settori e gli asset. Ogni investitore, anche il meno esperto, dovrebbe stabilire una percentuale dei fondi che è disposto a rischiare. Il mondo del trading può condurre a delle perdite che, per quanto limitate, non possono non essere prese in considerazione.

Un secondo elemento da considerare è la rapidità con cui l’investitore vuole guadagnare mentre, spostando lasciando il focus sul punto di vista personale, l’investitore deve definire un’area geografica su cui investire. Una volta aver stabilito queste caratteristiche basilari, l’investitore dovrebbe valutare con attenzione dei fattori tecnici tra cui:

- la strategia da impiegare nell’operazione di replica tra fisica o sintetica. Di solito, si consiglia di prediligere la strategia fisica;

- le commissioni applicate;

- la valuta dell’asset sottostante, che implica il tenere traccia dell’andamento della valuta dell’asset rispetto alla valuta dell’investitore, poiché il cambio di valuta può variare la somma guadagnata;

- il gestore del fondo;

- il premio (o sconto) previsto.

Come investire in ETF

Investire in ETF è possibile tramite delle piattaforme rese disponibili dagli stessi broker, la cui presenza consente agli investitori di investire in maniera automatica su un settore specifico. Per investire è necessario essere registrati, quindi possedere un account, presso il sito di un broker regolarizzato da una licenza europea o internazionale e possedere un dispositivo (pc, smartphone o tablet) in grado di raggiungere il sito con facilità. Vien da sé che l’elemento essenziale sia una connessione al web.

Nei paragrafi seguenti vi proponiamo i passaggi necessari per investire in ETF.

1. Registrazione

Dopo aver individuato la giusta piattaforma di broker, è necessario procedere alla registrazione dei propri dati per creare un account. Gran parte delle piattaforme per investire in ETF online, ma non solo quelle di trading, consentono di registrarsi in maniera molto rapida, ovvero collegandosi ai dati già registrati negli account di Facebook o di Google.

È sempre possibile, tuttavia, ricorrere a metodi tradizionali e quindi inserire manualmente le proprie informazioni. Per concludere il processo di registrazione è necessario confermare l’email comunicata e inviare un documento di identità valido all’assistenza del sito.

2. Deposito

Dopo aver verificato tutti i dati è possibile selezionare tra l’account demo (di prova) o l’account definitivo tramite cui gli investimenti avvengono tramite fondi dell’investitore. La modalità di prova si addice a tutti coloro che sono ancora in una fase di conoscenza e sperimentazione, in quanto non sono previsti veri trasferimenti di fondi. Al contrario, l’account definitivo propone, dopo la sua selezione, l’inserimento della modalità di pagamento che include opzioni più tradizionali e opzioni più innovative.

3. Scelta dell’ETF

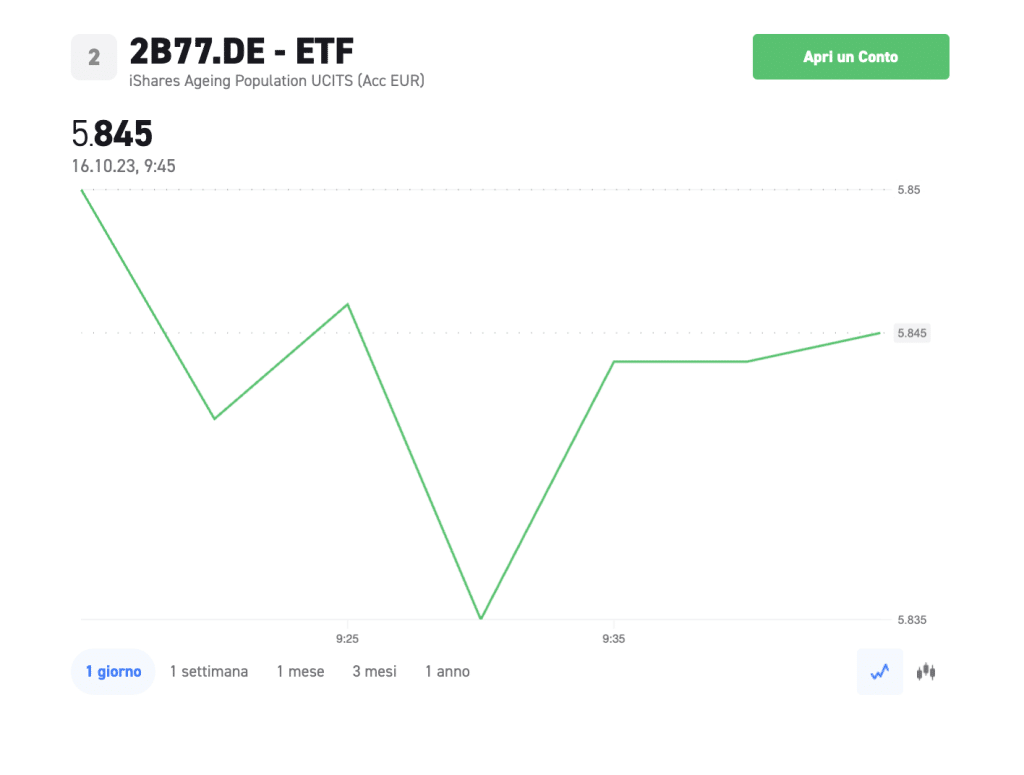

Impostati tutti questi parametri, si passa alla visualizzazione degli ETF disponibili divisi in diverse categorie e descritti in dettaglio nelle schermate predisposte.

Investire in ETF: quali acquistare?

La varietà degli ETF disponibili è molto ampia, ma in questo paragrafo illustreremo quali sono i settori che hanno registrato più perdite, e sui quali è sconveniente investire, e i settori che hanno registrati un maggiore successo, sui cui potrebbe essere conveniente puntare. In linea generale acquistare ETF sulle materie prime costituisce una certezza, anche se potrebbero esserci degli imprevisti non calcolabili. Alcuni dei settori più in voga riguardano la tecnologia e la cannabis.

ETF sulle materie prime

Gli ETF sulle materie prime fanno riferimento a tutti quei materiali che creano ricchezza, per lo più di oro, petrolio, gas ma anche benzina, grano e zucchero. Dopo aver individuato cosa si intende per materia prima, è importante sottolineare che, trattandosi di beni concreti, i fattori che entrano in gioco sono altrettanto concreti e poco dipendenti dalla volontà umana. Pertanto, le oscillazioni sulle materie prime potrebbero essere causate da eventi o disastri naturali oppure dalle modalità di estrazione o raccolta.

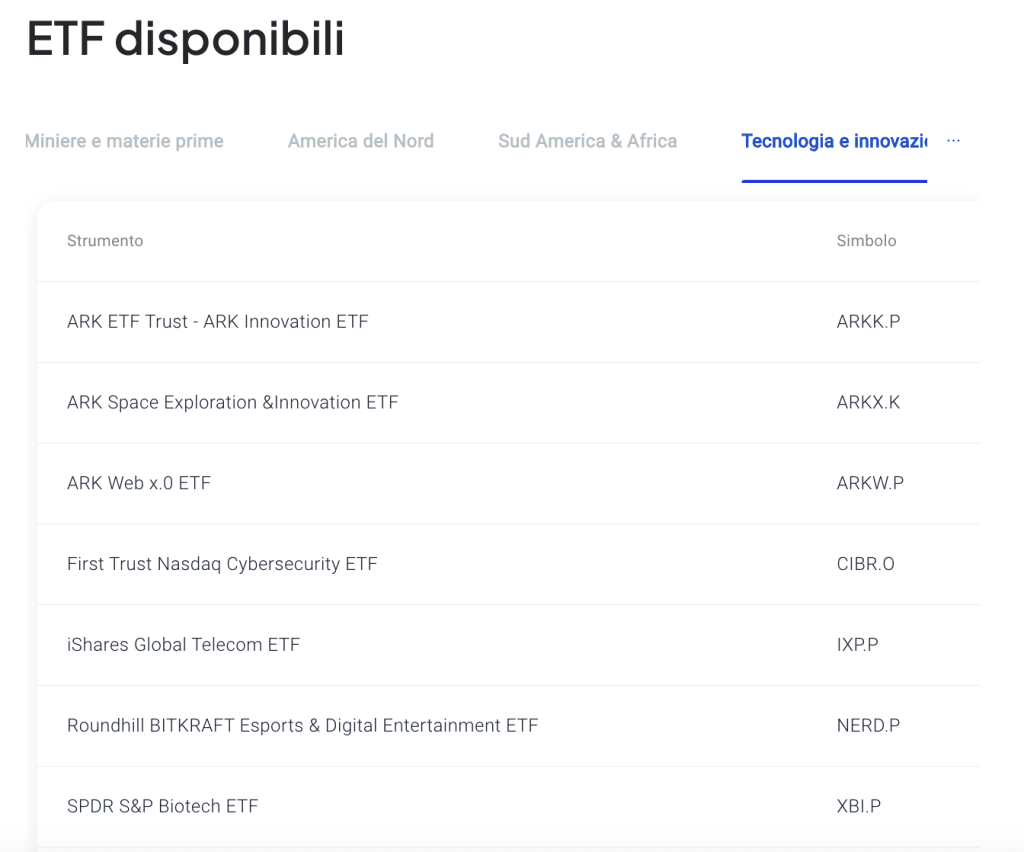

ETF sulla tecnologia

Il successo dell’innovazione tecnologica si è fatto sentire anche nel mondo degli investimenti in ETF. Per tecnologia non si fa solamente riferimento al settore del web o del tech popolare, ma si includono settori più ampi come ad esempio quello dell’intelligenza artificiale o della robotica. Tra gli ETF disponibili in questa ampia categoria ci sono: ROBO Global Robotics & Automation ETF, First Trust Cloud Computing, First Trust Nasdaq Artificial Intelligence and Robotics, ARK Next Generation Internet ETF, Global X Cloud Computing ETF, Global X Robotics & Artificial Intelligence ETF e Defiance Next Gen Connectivity ETF.

ETF azionari

Gli ETF azionari sono dei fondi che si riferiscono agli indici azionari, ovvero ai titoli azionari internazionali. Tra questi troviamo: Strategia e quota corrente di Amundi S&P 500 Buyback UCITS, iShares FTSE Italia Mid-Small Cap UCITS ETF e iShares MSCI Emerging Markets ETF.

In quali settori è meglio investire?

È noto che ci siano mercati che hanno più successo degli altri e che la stabilità di un mercato finanziario su una scala a lungo termine sia un’utopia. Col passare del tempo c’è sempre un rinnovamento dei mercati finanziari che porta al declino di qualche settore e al successo di altri. Negli ultimi anni, i titoli azionari di alcuni colossi hanno registrato una crescita esponenziale, tra cui spiccano Amazon, Zoom e le case farmaceutiche.

Al giorno d’oggi non è possibile stabilire o prevedere con certezza quali sono i settori migliori su cui investire, perché le variabili in gioco sono talmente tante da poter stravolgere il panorama finanziario in pochissimo tempo. Sebbene non sia possibile fornire una carta vincente al 100%, ti consigliamo alcuni settori che potrebbero essere fruttuosi nel corso dell’anno: intelligenza artificiale, mercati asiatici, petrolio e case farmaceutiche.

Le commissioni degli investimenti in ETF

Abbiamo visto in precedenza che i costi degli ETF prevedono delle commissioni che possono essere fisse o variabili, il cui valore minimo è pari allo 0,09% e il massimo non supera l’1,5%. Queste percentuali dimostrano che, oltre ad essere un prodotto finanziario economico, investire in ETF conviene.

Investire in ETF è davvero conveniente?

Considerando tutte le caratteristiche viste finora, non possiamo che rispondere positivamente a questa domanda. Investire in ETF è conveniente in quanto consente una gestione passiva dei fondi, è molto semplice e non apporta ulteriori costi all’investitore. Sebbene ci sia una certa convenienza, il mondo degli ETF non ha però convinto tutti gli investitori e gli analisti.

Gran parte degli specialisti dei mercati finanziari afferma che la gestione passiva dei fondi possa essere più pericolosa, in termini di perdita, rispetto a una gestione attiva. Altri analisti pensano che la passività degli ETF, e degli strumenti che funzionano come gli ETF, rappresenti una minaccia alla stabilità del mercato finanziario.

Investire in ETF è sicuro?

Se finora abbiamo approfondito tutte le caratteristiche che rendono conveniente investire in ETF, è bene rendere noto che il sistema ETF è sicuro ed affidabile. Una delle domande più frequenti riguarda il rischio di fallimento di un ETF, per questo teniamo a ripetere che gli ETF costituiscono una sorta di portafoglio multiasset creato manualmente.

In altre parole, l’essenza stessa dell’ETF è molto diversificata e ciò consente di eliminare ogni rischio di fallimento, tutt’al più si potrebbe parlare di una perdita cospicua. Inoltre, è possibile sottolineare che le azioni di compravendita degli asset e la loro replica è gestita da precisi regolamenti che devono essere rispettati da entrambe le parti.

Quali sono i rischi degli investimenti in ETF?

Fare trading e investire online può essere fruttuoso e può portare ad alcuni rischi e perdite. Possiamo identificare due diverse tipologie di rischio: una legata all’essenza stessa degli ETF, e l’altra relativa al funzionamento degli ETF.

Gli ETF replicano l’andamento di un asset sottostante e, pertanto, replicano tanto i successi quanto le eventuali perdite. Sebbene questi rischi siano noti all’investitore, in quanto ha l’occasione di seguire l’andamento e le fluttuazioni dell’asset di base, gli ETF non possono deviare dalla replica. È importante, quindi, tenere sempre in conto che ci sono delle variabili imprevedibili che possono causare grandi fluttuazioni in positivo o in negativo.

Le differenze tra ETF e ETP

La categoria degli ETF fa parte di una famiglia più ampia in cui sono inclusi ETP, ETN e ETC. Gli acronimi hanno una base comune, ovvero sono tutti quotati in borsa.

L’acronimo ETP sta per Exchange Traded Products, e può essere considerato come un acronimo ombrello per tutta una famiglia di exchange traded products. In questa categoria più larga sono inclusi gli ETN - Exchange Traded Notes - gli ETC - Exchange Traded Commodities - e i già noti ETF. Il funzionamento di questi strumenti finanziari è diverso. Gli ETN replicano un benchmark non azionario mentre gli ETC replicano un benchmark relativo ad una materia prima.

Diversamente dagli altri strumenti appena citati, gli ETF fanno riferimento a titoli azionari fisici mentre gli ETN e gli ETC possono considerarsi come obbligazioni con scadenza. Gli ETC e gli ETN, facendo riferimento alle obbligazioni, possono rappresentare una percentuale di rischio più ampia, in quanto l’investitore subirebbe una perdita cospicua a fronte di un eventuale fallimento. Affinché siano scongiurate grosse perdite, gli emittenti di ETC e di ETN creano un conto separato su cui sono presenti dei fondi o un lotto di materie prime che funge da garanzia all’investimento.

75% dei conti al dettaglio di CFD perdono denaro.

Domande frequenti

Su quali ETF è meglio investire?

Nel nostro articolo abbiamo inserito tutte le informazioni necessarie a comprendere se investire in ETF conviene. Le previsioni sul successo di un mercato finanziario non precludono la possibilità di avere colpi di scena. Non è possibile perciò stabilire con certezza quali siano le tipologie di ETF da prediligere. In generale, gli ETF azionari, sulle materie prime e sulla tecnologia sono i settori con minori probabilità di declino.Qual è il momento migliore per acquistare un ETF?

Nell’acquisto di un ETF devono essere considerati diversi fattori che variano a seconda del tipo di investimento e dell’area geografica su cui è avviato. Esistono diverse variabili che conducono a un buon acquisto, come ad esempio l’orario.Come scegliere un ETF?

Per scegliere un ETF bisogna tenere in conto quali sono gli obiettivi dell’investimento, i tempi di realizzazione e soprattutto una serie di elementi tecnici. Tra questi, tra cui il livello di rischio, il settore a cui l’ETF fa riferimento e la composizione stessa dell’ETF.Investire in ETF è rischioso?

Investire in ETF può essere fruttuoso ma può portare anche a perdite. Prima di cominciare a investire in ETF devi sapere che esistono variabili imprevedibili, anche in negativo.Mario Leonardo

Mario Leonardo

Vedi tutti i post di Mario LeonardoMario Leonardo si è laureato in Economia Aziendale all’Università di Roma. Dopo una breve esperienza come private banker e gestore di fondi d’investimento, ha cominciato a lavorare come analista finanziario e financial controller, dapprima interno, quindi esterno alle imprese, con particolare riferimento alle Borse internazionali e alla gestione dei capitali delle aziende.

Fin dall’inizio Mario ha accompagnato quest’attività a una sua altra grande passione, la scrittura, collaborando con testate finanziare on e off line su temi quali i mercati internazionali ed emergenti, gli investimenti a lungo termine, il trading forex e finalmente il comparto degli asset digitali: le criptovalute.

Da sempre interessato alla tecnologia e affascinato dalla blockchain, circa 10 anni fa ha deciso di focalizzare i suoi interessi in questo nuovo settore, e oggi ha tutte le ragioni per ritenersi quasi un pioniere, peraltro estremamente soddisfatto della sua scelta. Per completare le sue competenze, Mario si è specializzato negli ultimi anni nelle strategie di trading a breve termine e che egli stesso definisce ad alto rischio: il day trading, lo scalping e il carry trade per il mercato forex.

Visita XTBIl 75% degli investitori al dettaglio perde denaro quando negozia i CFD con questo fornitoreATTENZIONE: il contenuto di questo sito non deve essere considerato un consiglio di investimento e non siamo autorizzati a fornire consulenza di investimento. Niente in questo sito web costituisce un’approvazione o una raccomandazione di una particolare strategia di trading o decisione di investimento. Le informazioni presenti su questo sito web sono di natura generale, pertanto è necessario considerarle alla luce dei propri obiettivi, situazione finanziaria ed esigenze. Investire è speculativo. Quando investi il tuo capitale è a rischio. Questo sito non è destinato all’uso in giurisdizioni in cui il commercio o gli investimenti descritti sono vietati e deve essere utilizzato solo da tali persone e nei modi legalmente consentiti. Il vostro investimento potrebbe non essere idoneo alla protezione degli investitori nel tuo Paese o Stato di residenza, pertanto ti preghiamo di condurre la vostra due diligence o di ottenere consulenza ove necessario. L’utilizzo di questo sito Web è gratuito, ma potremmo ricevere una commissione dalle società che presentiamo su questo sito.

Il trading è rischioso e include il rischio di perdite. Le informazioni fornite sono solamente a scopo informativo ed educativo e non rappresentano alcun tipo di consulenza finanziaria e/o raccomandazione di investimento.

Continuando a utilizzare questo sito web accetti i nostri termini e condizioni e l’informativa sulla privacy. Numero di registrazione della società: 103525

© tradingplatforms.com Tutti i diritti riservati 2024

Utilizziamo i cookie per assicurarci di darti la migliore esperienza sul nostro sito web. Se continui ad utilizzare questo sito noi assumiamo che tu ne sia felice.OkScroll Up

XTB

XTB

iscritti in tutto il mondo, è regolamentato da da 6 enti di vigilanza - CySEC, Banca d'Irlanda, ASIC, FSCA, JFSA e Consob per erogare servizi in Italia - ed è conforme alla normativa europea MiFID II

iscritti in tutto il mondo, è regolamentato da da 6 enti di vigilanza - CySEC, Banca d'Irlanda, ASIC, FSCA, JFSA e Consob per erogare servizi in Italia - ed è conforme alla normativa europea MiFID II

Se hai intenzione di operare con gli ETF, ma anche criptovalute, indici, titoli azionari, la prima piattaforma a cui in Italia a cui fare affidamento è senza dubbio quella di

Se hai intenzione di operare con gli ETF, ma anche criptovalute, indici, titoli azionari, la prima piattaforma a cui in Italia a cui fare affidamento è senza dubbio quella di

La sua piattaforma online si concentra principalmente sul trading di Forex e CFD, ma anche criptovalute, indici, materie prime e azioni, fornendo agli operatori di tutto il mondo accesso a tecnologie all'avanguardia per negoziare nei principali mercati finanziari.

La sua piattaforma online si concentra principalmente sul trading di Forex e CFD, ma anche criptovalute, indici, materie prime e azioni, fornendo agli operatori di tutto il mondo accesso a tecnologie all'avanguardia per negoziare nei principali mercati finanziari.