Mejores Plataformas ETF en España – Guía completa y comparativa

¿Estás interesado en saber cuáles son las mejores plataformas ETF en España y no sabes por dónde empezar? A continuación hemos preparado una guía y comparativa pensada especialmente para que aquellos inversores interesados en este tipo de activos encuentren todas las respuestas.

Desde TradingPlatforms.com nos hemos marcado el objetivo de dar a conocer a los mejores proveedores del mercado, eso incluye por supuesto a las diferentes plataformas de ETF que operan en España. Ciertamente los inversores pueden encontrarse con una buena variedad de preguntas que necesitan respuesta, sí pretenden operar de manera efectiva y segura desde su plataforma ETF favorita.

eToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.

Su capital está en riesgo. Se aplican otras tarifas. Para obtener más información, visite etoro.com/trading/fees.

Completaremos nuestro análisis con un tutorial explicativo que mostrará cómo invertir con plataformas ETF de forma sencilla, didáctica y sobre todo rentable. Al fin y al cabo nuestra intención es que saques el mayor provecho a tus ahorros con el menor riesgo posible.

[stocks_table id=»26″]-

-

Dónde comprar ETF: guía en cinco pasos

- Seleccionamos una plataforma ETF de confianza. Nosotros recomendamos eToro. En este punto es importante tener en cuenta diversos factores que pueden ser importantes para nosotros, entre los que están: las comisiones aplicadas, posibles costes por inactividad o la complejidad de la plataforma.

- Abrimos la cuenta con la plataforma seleccionada. En general, este paso es muy sencillo ya que la mayoría de las plataformas ETF buscan reducir la complejidad y aumentar la rapidez para sus futuros usuarios.

- Realizamos un primer depósito. En eToro el mínimo es de $50. Como en el paso anterior, este proceso es muy sencillo. Sabiendo que método de pago queremos utilizar y el monto del primer depósito. Se aplican tarifas de conversión en los depósitos.

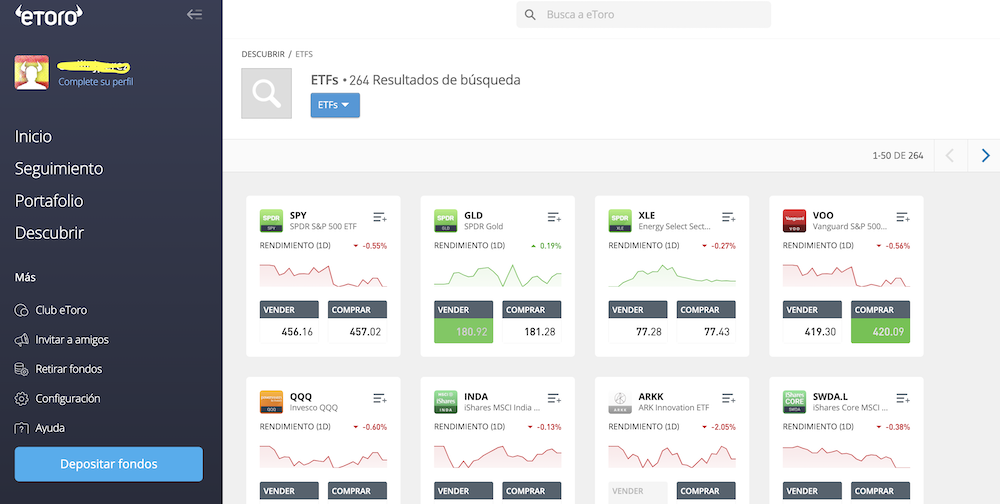

- Seleccionamos el ETF que nos interesa o en su defecto repasamos el listado disponible a través de la opción «Descubrir» del menú principal. Cualquier plataforma tiene un listado de posibles ETFs en los que invertir. Investigando un poco podemos encontrar aquellos que sean más adecuados para nosotros.

- Una vez tenemos el ETF que nos interesa, pulsamos sobre el botón «Invertir» y tras establecer los detalles de la orden hacemos click a continuación en «Ejecutar operación» para que ésta tome efecto.

eToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.

Su capital está en riesgo. Se aplican otras tarifas. Para obtener más información, visite etoro.com/trading/fees.

¿Qué es una plataforma de ETF?

Explicar qué es una plataforma de ETF resulta bastante sencillo. Se trata simplemente de un proveedor o broker que nos brinda acceso a los Exchange Trade Funds, más conocidos por la abreviatura ETF.

Los ETFs tienen una gran variedad de ventajas que no se pueden obviar, a la vez que permiten diversificar la cartera de los inversores de forma segura y transparente.

La pregunta siguiente sería: ¿y qué es un ETF? Pues por simplificarlo podemos decir que es un producto financiero que está a mitad camino entre una acción y un fondo de inversión, tomando de uno y otro una serie de características:

- Similitudes con las acciones son, que en general se operan en horario mercantil y en tiempo real.

- Similitudes con los fondos de inversión son, que permiten la inversión en una gran variedad de activos.

Los ETF se consideran Instituciones de Inversión Colectiva o IIC. Debido a esta circunstancia, se encuentran regulados en España por diversas normativas a través de la Ley 35/2003 y el Reglamento 1082/2012.Características de los ETF

Antes de nada, deberemos saber cual es la diferencia entre una inversión activa y otra pasiva. En una inversión activa el inversor toma el control. Nos encontramos generalmente con inversores con amplia trayectoria y experiencia en el mercado financiero.

Una de las principales características de los ETF es que se trata de un producto de inversión pasiva. La inversión pasiva es aquella que se dedica a replicar un índice de referencia o benchmark y ejecuta un comportamiento exactamente igual a éste. Esto significa que los usuarios de las plataformas ETF pueden operar con estos activos de una manera simplificada.

Debemos diferenciar también entre ETF físico y ETF sintético. Un ETF físico del IBEX 35 tendrá las mismas acciones y en la misma proporción que el IBEX 35, sin embargo si el ETF es sintético la réplica se hará a través de derivados. Esto se traduce en que la oferta de ETF sea muy amplia y versátil.

Cómo seleccionar el ETF adecuado

Si bien a primera vista pueden parecer todos iguales, es importante saber cómo seleccionar el ETF adecuado dentro de la plataforma de ETF.

Ciertamente, si tenemos dos ETF que invierten en IBEX 35 en realidad no debería existir diferencia en sus resultados, pues como hemos dicho simplemente se dedican a «copiar» lo que hace el IBEX 35. Sin embargo hay dos elementos que revisar que nos resultarán de utilidad a la hora de escoger uno u otro:

- El Tracking Error (TE): Se refiere a cómo resulta el comportamiento del ETF una vez replica al IBEX 35, es decir ¿realmente dibuja los mismos movimientos en la gráfica o hay diferencias? A tal efecto tenemos que buscar el TE más próximo a «0», porque eso significa que el ETF no se sale de la línea y replica fielmente al índice.

- El Total Expenses Ratio (TER): Esto son los costes totales del ETF. Por supuesto los costes influyen en el comportamiento del ETF, pues al descontarse merman la rentabilidad. Cuanto más bajos sean siempre será mejor, aunque por orden de prioridad es mejor tener un ETF más caro con un Tacking Error próximo a cero que un ETF barato pero con un Tracking Error elevado.

eToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.

Su capital está en riesgo. Se aplican otras tarifas. Para obtener más información, visite etoro.com/trading/fees.

¿Por qué es buena idea comprar ETF en una plataforma?

En este apartado vamos a explicar por qué es buena idea comprar ETF en una plataforma. La principal premisa es que contamos con una serie de ventajas que no encontraremos en otros proveedores financieros al uso. Básicamente vamos a encontrar ETF a través de tres canales:

- Bancos y Cajas de Ahorro: Las entidades financieras tradicionales poco a poco están introduciendo ETF en su oferta de productos de inversión, sin embargo a día de hoy la variedad es muy escasa y además es necesario ser cliente previamente de la entidad para su acceso. En general estas empresas no están interesadas en los ETF puesto que las comisiones son tan bajas que no compensan.

- Roboadvisors: Sirvieron durante mucho tiempo como punta de lanza y difusión de los ETF en España, sin embargo firmas como Indexa Capital, Finizens o MyInvestor lo que en realidad hacen es planes de ahorro preconfigurados con ETF dentro, quitándonos la posibilidad de escoger aquel producto que realmente nos interesa.

- Plataformas de inversión o brokers: Actores tradicionales del mundo de la inversión, los brokers han ido poco a poco incorporando ETF a su portfolio y a día de hoy son el lugar en donde más oferta vemos y con mejores condiciones.

Así pues, comprar ETF en una plataforma resulta más ventajoso que por cualquier otro canal, nos va a permitir acceder a múltiples activos además de ETF, la operativa será enteramente online y contaremos con unos costes bajos o directamente inexistentes.

¿Cuánto se puede ganar invirtiendo en plataformas ETF?

Esta es una buena pregunta a la hora de decidirnos para invertir en plataformas ETF. Así, las ganancias que se pueden obtener dependen de distintos factores.

- Las comisiones que cobra la plataforma por operar dentro de ella y hacer uso de sus recursos

- El tipo de ETF en el cual decidimos invertir. Por ejemplo, los ETF de las acciones ofrecen mejores rendimientos que los ETF de materias primas.

- Los plazos de la inversión. En este caso, los inversores a largo plazo suelen obtener rendimientos mayores.

En general podemos decir, que si tienes la posibilidad de hacer una inversión a largo plazo en una plataforma ETF, los beneficios conseguidos serán mayores.

Cómo utilizar una plataforma de ETF

Para utilizar una plataforma de ETF de manera correcta hay ciertos detalles que tenemos que cuidar y exigir a nuestro proveedor.

- En primer lugar, conviene siempre trabajar con plataformas ETF que cuenten con regulación estricta y supervisión. Cualquier intermediario financiero debe de tener un organismo detrás que vele por el cumplimiento de las normas y el compromiso con los usuarios, de lo contrario podemos caer sin quererlo en una estafa.

- En segundo lugar, nos interesa que el broker cuente con una arquitectura rápida y fiable para trabajar en remoto, es decir que esté perfectamente preparada para el trading online a través de una app completa y una web con todo tipo de recursos.

- En tercer lugar, compara convenientemente los costes. Toda comisión de más supone una merma de nuestra rentabilidad, es necesario encontrar una plataforma con costes bajos o incluso cero.

- En cuarto y último lugar, para utilizar convenientemente una plataforma de ETF vamos a sacar provecho de toda la formación que nos ofrece. En caso de que exista la función de social trading aún mejor, porque directamente podremos aprender de los mejores traders del mercado a incluso replicar sus movimientos.

eToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.

Su capital está en riesgo. Se aplican otras tarifas. Para obtener más información, visite etoro.com/trading/fees.

Riesgos y beneficios de invertir en ETF a través de una plataforma

Una cuestión fundamental dentro de nuestro análisis es abordar los riesgos y beneficios de invertir en ETF a través de una plataforma. Los ETF, como ya hemos adelantado anteriormente, han vivido una demanda exponencial a lo largo de los últimos años pero, ¿cuál es el secreto del éxito?¿está justificado?. Estos son los principales beneficios y riesgos al invertir en ETF:

Beneficios de invertir en ETF:

- Nos permiten acceder a cualquier mercado de manera rápida y sencilla

- Existen ETF de prácticamente cualquier cosa, lo que ajusta al máximo la inversión a nuestros intereses

- Los costes de gestión son mucho más bajos que los de los fondos tradicionales

- Se pueden comprar y vender en el día y conocer su evolución en todo momento

- Con una única inversión estaremos invirtiendo en cientos de activos a la vez

- Diferentes brokers permiten invertir en ellos sin comisión alguna

Riesgos de invertir en ETF:

- Está supeditado a los vaivenes del índice, por lo que no hay gestión alguna detrás

- Al igual que las acciones, está condicionado a un horario de negociación

- A diferencia de los fondos tradicionales, no permite el diferimiento por traspasos

eToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.

Su capital está en riesgo. Se aplican otras tarifas. Para obtener más información, visite etoro.com/trading/fees.

Consejos para hacer trading con ETF y obtener rentabilidad

Si ya estás convencido de la utilidad que nos ofrecen estos instrumentos, es momento de dar algunos consejos para hacer trading con ETF y obtener rentabilidad.

La inversión en ETF, como ocurre con cualquier otro activo financiero, tiene una serie de premisas que si sabemos aprovechar correctamente nos resultarán muy beneficiosas. Repasémoslas una por una.

1.- Si no sabes qué comprar, cómpralo todo

Como ya indicamos, una de las ventajas de los ETF es que nos permiten comprar con un único producto docenas o centenares de subproductos. ¿Quieres entrar en el mercado alemán y no sabes qué empresas son las más interesantes? Adquiere directamente el DAX 30 y tendrás a las 30 principales compañías del país con un único movimiento.

2.- Aprovéchate de los ETF sectoriales

Si en el universo de los fondos de inversión se puede encontrar casi de todo, en el universo de los ETF aún van más allá. Desde hace ya tiempo la industria trabaja por crear nuevos índices sintéticos que permitan a los inversores acceder a nichos concretos como pueden ser empresas de e-sports, uranio, sector aeroespacial, etc…

A este respecto hay incluso gestoras de ETF como Global-X que se dedican única y exclusivamente a lanzar productos de este tipo, dejando a las grandes como Vanguard, StateStreet o iShares el producto centrado en índices tradicionales.

3.- Recuerda que los ETF funcionan como las acciones

A diferencia de mercados como el forex o las criptomonedas, los ETF tienen un horario de negociación, de hecho la mayoría de ellos, al ser norteamericanos, suelen cotizar en horario americano. Tenlo en cuenta a la hora de querer comprar o vender.

4.- La clave de los ETF es la paciencia

Así como activos volátiles como acciones o cryptos nos pueden permitir una operativa intradía muy interesante, los ETF por lo general son más estables, ya que al arrastrar el peso de todo un índice sus fluctuaciones son menores. Es por eso que vas a sacar más provecho si los dejas madurar con el tiempo, de lo contrario probablemente no obtendrás mucho rendimiento en el corto plazo.

Eso sí, cuestión distinta son por ejemplo los ETF ligados a materias primas o temáticas muy concretas, que sí experimentan una volatilidad mayor y por tanto se prestan a darnos importantes beneficios en un corto espacio de tiempo.

eToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.

Su capital está en riesgo. Se aplican otras tarifas. Para obtener más información, visite etoro.com/trading/fees.

Mejores plataformas de trading para invertir en ETFs

Desde luego nuestras necesidades y objetivos como inversores son las que marcaran la pauta a la hora de decidirnos por una plataforma de trading para invertir en ETFs. Tenemos claro, que cada plataforma tiene ventajas e inconvenientes que debemos valorar antes de decidirnos por una.

Además de esto, existen otros factores importantes sobre los que nos tenemos que informar con anterioridad. Así, las comisiones que cobran, si solicitan depósito inicial o no, o si están reguladas por entidades serias, son cuestiones que debemos solventar antes de decidirnos por la plataforma de ETF que más nos conviene.

A continuación, mostraremos las cuatro plataformas de trading para invertir en ETFs que más convenientes nos han parecido según sus características principales.

1. XTB – Amplia gama de ETFs para traders expertos

XTB es una de las plataformas ETF con mayor trayectoria y reputación del mercado financiero, siendo además una de las más valoradas en el mercado español. Así es que cuenta con más de 20 años de experiencia y una delegación en España desde 2008. La diversificación en cuanto activos de la plataforma con el paso de los años, ha conseguido que el número de sus clientes aumentase significativamente desde la introducción de los ETFs como activo.

XTB incluye una variedad de 300 ETFs, incluyendo de bonos, sectores, materias primas e índices. También ofrece a sus clientes la posibilidad de operar con más de 125 ETFs fraccionados. También es de mencionar, que las comisiones en esta plataforma son apenas inexistentes, y que posee varias licencias internacionales de la FSC, CySEC y ASIC, aportando a sus clientes una gran seguridad en sus operaciones de depósito y retiro.

XTB ofrece a sus clientes la posibilidad de operar con diversas plataformas financieras: MetaTrader 4, MetaTrader 5 y su plataforma nativa xStation.

Esta plataforma ETF incluye material formativo de calidad, además de una variedad de herramientas de investigación avanzadas. Esto también tiene sus contras, ya que la complejidad general del sistema hacen que este broker esté más adaptado a inversores avanzados en cuestiones financieras que para inversores principiantes. A pesar de ello, es una plataforma que aporta muchas utilidades y cuenta demo, por lo que incluso los principiantes pueden aprender a moverse en ella.

Esta plataforma ETF, aunque cuenta con una gran cantidad de contenido didáctico, sus herramientas de investigación y financieras avanzadas, resulta compleja para inversores principiantes. Sin embargo aquellos inversores con una amplia trayectoria, encontrarán todos estos contenidos muy útiles a la hora de operar. Su buen servicio de soporte al cliente, con personal experto y en varios idiomas, es otro punto a favor de XTB.

Pros:

- Amplia gama de ETFs

- Bien regulado y con licencia

- Protección al inversor

- Cuenta demo gratuita durante 30 días

- Sin depósito mínimo por apertura

Contras:

- Se cobran tarifas por inactividad

- No tiene licencia bancaria

El 78% de las cuentas de inversores minoristas pierden dinero en la negociación de CFDs con este proveedor.

2. eToro – La mejor plataforma de ETF para invertir desde España

Este broker ostenta el record de clientes con más de 20 millones de usuarios repartidos en todo el mundo, lo cual le faculta para convertirse de hecho en la mayor plataforma de Social Trading que existe en el mercado.

Desde hace años, la apuesta de eToro por los ETF ha sido decidida, razón por la cual es una de las plataformas que más variedad posee (+260).

eToro también ofrece la posibilidad de hacer Social trading y Copy trading, dos utilidades de la plataforma que permiten a sus clientes replicar estrategias financieras de otros inversores más expertos, por lo que sus pérdidas se reducen y el proceso de inversión es mucho más eficiente.

En cuanto a otros rasgos, el depósito mínimo es de $50. La gran variedad de métodos de pago de eToro es otro aliciente a tener en cuenta para escoger esta plataforma de trading. Su app móvil ha sido valorada como una de las mejores del mercado.

Pros:

- Manejo sencillo e intuitivo

- Posee Social Trading

- Sus spreads son muy bajos

Contras:

- Echamos en falta herramientas de trading avanzado para los inversores experimentados

- Cobra depósito mínimo

eToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.

Su capital está en riesgo. Se aplican otras tarifas. Para obtener más información, visite etoro.com/trading/fees.

3. AvaTrade – Compra ETFs a través de AvaTrade sin comisiones

Avatrade es un broker global y popular fundado en 2006 en Dublín (Irlanda), caracterizado por su transparencia y seguridad, y regulado a nivel mundial por autoridades de primer nivel. Su servicio al cliente 24/5 multilenguaje está muy valorado y ha sido premiado, y además de ETFs tiene una gran lista de otros activos financieros con los que operar.

A través de AvaTrade, podemos operar con ETFs mediante varias plataformas comerciales, como MT4, MT5 y su plataforma nativa AvaTradeGO, y todo ello sin comisiones de ingreso o retiro. En general, esta plataforma se adapta a usuarios principiantes pero también la encuentran interesante inversores con mayor experiencia en el mercado. Además, ofrece a sus clientes una gran variedad de material educacional, herramientas para que los usuarios puedan hacer sus propias investigaciones y otros muchos instrumentos financieros con los que operar.

Los inversores que buscan comprar ETFs, encuentran a AvaTrade como una buena opción, ya que ofrece una amplia gama de los mismos. En este broker online, los usuarios podrán encontrar plataformas sencillas de trading y comisiones competitivas con respecto a otros competidores.

Distintas entidades regulatorias (entre ellas la FCA y la CySEC), dan un punto importante de seguridad y transparencia a los usuarios interesados en operar con esta plataforma ETF. AvaTrade también protege las cuentas de los clientes a través de la separación de cuentas, y otros sistemas para mantener a sus clientes contentos sin que tengan miedo a posibles fraudes o ataques a la empresa.

Pros:

- Esta plataforma ETF ofrece diversas plataformas comerciales

- Regulado por instituciones de alto prestigio

- Plataforma apta para inversores novatos por su gran oferta formativa y simplicidad

- Ofrece una cuenta demo

- Ofrece diversos métodos de protección al inversor

Contras:

- Cobra altas comisiones por inactividad

- Retiros lentos (en torno a los 3 días)

Los CFD son instrumentos complejos y conllevan un alto riesgo de posible pérdida rápida del capital debido a su apalancamiento. El 76% de las cuentas de los inversores minoristas pierden capital cuando operan CFD con este proveedor.

Invertir en ETF a través de una de nuestras plataformas paso a paso

Llegamos a un apartado clásico dentro de la estructura de análisis de TradingPlatforms.com y es nuestro tutorial, a través del cual vamos a explicar cómo invertir en ETF a través de una plataforma paso por paso.

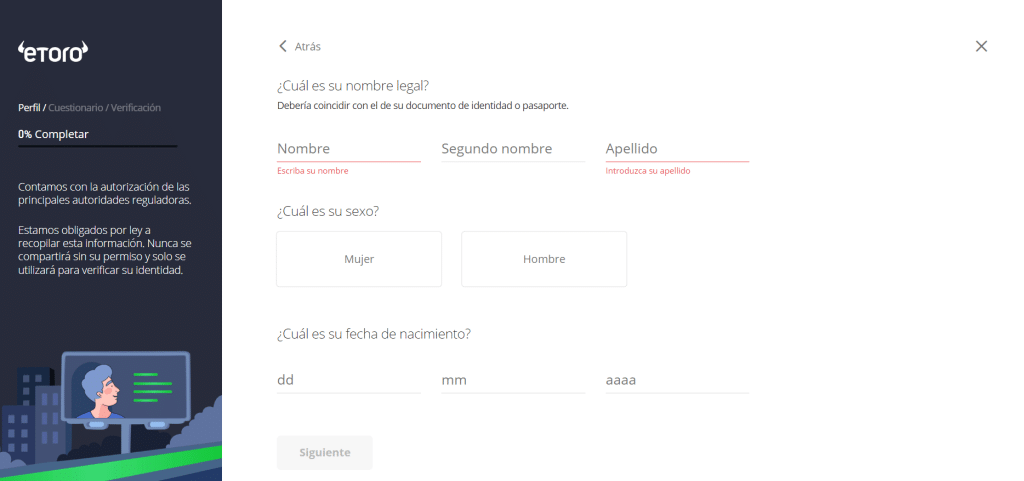

Paso 1: Abre tu cuenta

Una vez hemos escogido la plataforma de ETF adecuada será momento de abrir la cuenta. En nuestro tutorial vamos a utilizar a eToro dado que, entre otras cosas, su proceso de apertura es muy simple. Básicamente debemos introducir los datos que nos piden una vez pulsamos el botón de registro, y nuestra cuenta en eToro estará hecha.

eToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.

Su capital está en riesgo. Se aplican otras tarifas. Para obtener más información, visite etoro.com/trading/fees.

Paso 2: Verifica tu identidad y completa tu perfil

Por requisito legal será necesario introducir nuestros datos personales. Estos datos son exigidos por las entidades regulatorias de la plataforma ETF . De esta forma, validamos nuestra identidad, y posteriormente podremos empezar a operar.

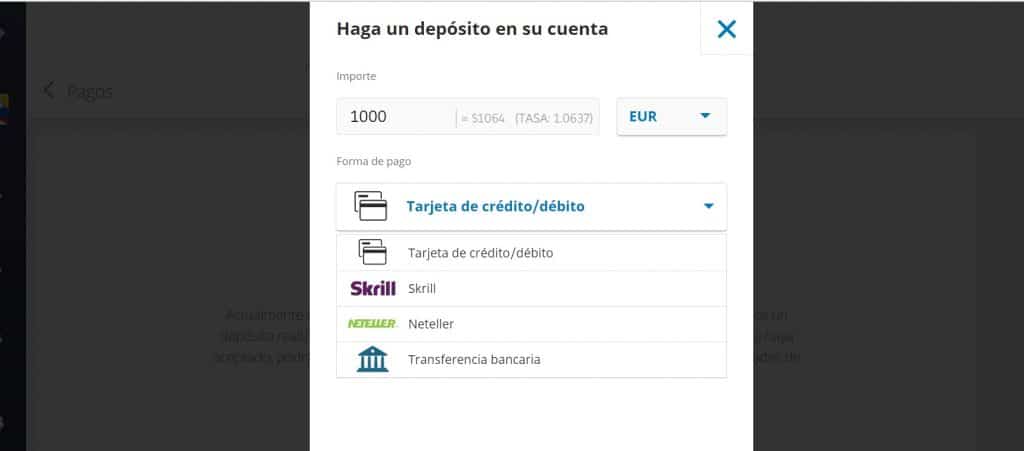

Paso 3: Deposita los fondos

Este paso no tiene mayor dificultad; una vez hemos decidido el método de pago (de entre los que nos ofrece la plataforma), y la cantidad inicial de depósito, estaremos preparados para invertir en los instrumentos financieros que más nos interesen.

Paso 4: Inversión en ETF

Con el dinero depositado en nuestra cuenta y el perfil ya autorizado, será momento de invertir en ETF. Buscamos en la plataforma el nombre del ETF en el cual queremos invertir. Si no sabemos todavía en cual queremos invertir, vemos el catálogo en la opción de "descubrir", y seleccionamos "ETF". Accederemos a una buena variedad de ETFs y decidiremos el que más nos interesa. Lo selecionamos y damos a la opción de "invertir":

eToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.

Su capital está en riesgo. Se aplican otras tarifas. Para obtener más información, visite etoro.com/trading/fees.

Conclusión

Después de haber visto con detenimiento qué son las plataformas ETF, cómo funcionan, qué ventajas tienen e incluso cómo se realiza una inversión en ETF por primera vez, llegamos a la conclusión de nuestro análisis.

En general podemos concluir, que las plataformas ETF son un buen sistema financiero para ahorrar. Con un coste muy bajo y una gran versatilidad facilitan mucho las cosas a los inversores que quieren operar ETFs. Gracias a ello no sólo podemos tener un perfecto aliado de cara a complementar nuestra cartera de inversión sino que incluso podemos optar por trabajar exclusivamente con ETF.

Dicho lo anterior, si tuviésemos que escoger una plataforma de ETF idónea para poder trabajar, muy probablemente nuestra elección sería eToro. La razón se basa, entre otras cosas, en que es uno de los brokers que más variedad de ETF ofrece, brinda el uso de la herramienta Social Trading para aprender de los mejores inversores en ETF.

Preguntas frecuentes

¿Es buena idea invertir en ETF ahora?

De un tiempo a esta parte, los ETF han demostrado ser herramientas útiles y eficientes de cara a realizar una adecuada gestión de las inversiones. Esto nos hace ver al producto como una opción interesante en cualquier momento de mercado, por lo que sí, es una buena idea.¿Por qué es tan popular invertir en plataformas de ETF?

Algunas de las razones que explican el éxito de los ETF son su variedad, su flexibilidad, su coste mucho más bajo que el de un fondo corriente y también la agilidad operativa que permite. Además, en el mercado ya encontramos ETFs de prácticamente cualquier cosa.¿Cuáles son los mejores ETF para invertir en eToro?

El ETF idóneo siempre dependerá de tu perfil y tus objetivos, sin embargo sí podemos decir que productos como el Vanguard S&P 500 o el Invesco Physical Gold son algunos de los fondos con mayor demanda del mercado.¿Qué impuestos hay que pagar al invertir en ETF en plataformas?

Los impuestos aplicables a la compraventa de ETF son exactamente los mismos que encontramos en la compraventa de acciones, es decir tributaremos por Ganancias Patrimoniales siempre que exista beneficio y por un margen que parte del 19% hasta el 26%¿Puedo invertir en plataformas ETF con una cuenta demo?

Por supuesto, de hecho siempre aconsejamos que aquel inversor que tenga dudas al respecto de un determinado activo y su funcionamiento pruebe antes con una cuenta demo. De esta forma se familiarizará con el comportamiento y no arriesgará su dinero.Referencias

- https://www.bolsamania.com/

- https://www.tradersbusinessschool.com/plataformas-de-trading/

- https://www.bolsamania.com/capitalbolsa/noticias/gurus-de-mercado/entrevista-a-experto-inversor-de-una-mesa-de-trading-los-inversores-deben-estar-preparados-para-la-volatilidad--15421820.html

- https://www.eleconomista.es/finanzas-personales/trading/mejores-brokers-en-espana/

- https://tokenist.com/investing/best-brokers-for-options-trading/

- https://tokenist.com/investing/best-broker-for-day-trading-platform/

Emilio J. Pérez

Emilio J. Pérez

Emilio es gestor de patrimonios ? con más de 10 años de experiencia en banca privada. Especialista en análisis ?️♂️ y selección de fondos de inversión, ETF y valores, es colaborador habitual de diferentes medios de comunicación centrados en la inversión. Cuando no está con la economía dedica su tiempo a la lectura, la música rock ?, la cocina y la tertulia política.Ver todas las publicaciones de Emilio J. Pérez

Visitar SitioSu capital está en riesgo. Se aplican otras tarifas. Para más información, visite etoro.com/trading/fees.ADVERTENCIA: El contenido de este sitio no debe considerarse asesoramiento de inversión, ya que no estamos autorizados a proporcionarlo. Nada en este sitio web constituye una respaldo o recomendación de ninguna estrategia de trading o decisión de inversión concreta. La información proporcionada en este sitio web es de carácter general, por lo que debes considerarla en función de tus objetivos, situación financiera y necesidades. La inversión es especulativa. Al invertir, tu capital está en riesgo. Este sitio no está pensado para ser utilizado en jurisdicciones en las que el trading o las inversiones descritas estén prohibidos y sólo debe ser utilizado por personas de la manera legalmente permitida. Es posible que tu inversión no pueda acogerse a la protección del inversor en tu país o sitio de residencia, por lo que te rogamos que lleves a cabo tu propia diligencia debida u obtengas asesoramiento necesario. Este sitio web es de uso gratuito para el usuario, pero podemos recibir una comisión de las empresas que en él presentamos.

Al seguir utilizando este sitio web, aceptas nuestras condiciones y política de privacidad. Número de empresa registrada: 103525

© tradingplatforms.com Reservados todos los derechos 2023