Türkiye’de En İyi Yatırım Araçları 2024

Eğer kazandığınız paranın bir kısmını tasarruf edebiliyorsanız, bu paradan yararlanmalısınız. Paranızı yıllık %4 faizle bir vadeli mevduat hesabına koyduğunuz günler geride kaldı. Bu yüzden daha yüksek getiri sağlamak ve riski kontrol etmek için bir şirketin hisselerine yatırım yapmak mantıklıdır. Hisselerden emtialara ve kripto paralara kadar 2024 yılında Türkiye’de en iyi yatırım araçları hakkındaki incelememizi okuyun.

Bu broker ile CFD yatırımı yapan Bireysel yatırımcıların %75’i zarar ediyor.

Piyasalara yatırım yapmak

- Finans piyasalarına ve gelişmiş sosyal yatırım seçeneklerine yatırım yapmak için AvaTrade’yu tercih edin

- Bir AvaTrade hesabı açın

- Hesabınıza para yatırın

- İstediğiniz enstrümanı seçin ve yatırımınızı yapın

Bu sitede CFDlere yatırım yapan bireysel yatırımcıların %71’i zarar etmektedir

Türkiye’de Yatırım Yapmanın En İyi Yatırım Araçları

Türkye’de yatırım yapmak konusunda yardıma mı ihtiyacınız var? Aşağıda yıllık olarak ve daha uzun vadede yüksek getiri sağlayabileceğiniz farklı varlıkların bir listesini bulabilirsiniz. Bunlardan her birisinin ayrıntılı incelemesini okumak için sayfayı aşağı doğru kaydırın.

- Hisse senetleri – Hemen Yatırım Yapın

- Emtialar – Hemen Yatırım Yapın

- Kripto Paralar – Hemen Yatırım Yapın

- Borsada işlem gören fonlar, ENdeks Fonları ve Yatırım Fonları

- Emlak

- Bonolar

Türkiye’de Yatırım Yapmak için En İyi Yöntemlerin İncelemesi

Türkiye’de nasıl yatırım yapılır araştırmaya başlarken, ilk olarak ne kadar para yatıracağınızı, daha sonra da paranıza ne zaman ihtiyaç duyacağınızı veya başla bir ifadeyle, hangi vadede yatırım yapacağınızı ve son olarak, risk iştahınızı belirlemelisiniz. Yatırım hedefleriniz konusundaki yaklaşımınız 10 TL yatırmak istediğinizde farklı, 200.000 TL yatırmak istediğinizde farklı olacaktır.

Daha küçük bir tutarla yatırım yaptığınızda, sermaye korumayı birinci plana alan daha risksiz bir yaklaşımı benimsemek isteyebilirsiniz. Alternatif olarak, daha gençseniz ve bundan dolayı daha uzun vadeli yatırım yapmak istiyorsanız, bu durumda daha yüksek risk alabilirsiniz.

Kullanabileceğiniz çok sayıda risk toleransı hesaplayıcı bulunuyor ve bunlar yatırım yapacağınız para tutarı, kaybetmeye göze alacağınız miktar, her birisinin barındırdığı riske göre yatırım türleri ve yatırım hedefleriniz – örneğin, çocuğunuzun eğitimi, ev almak veya hayatınızdaki başka önemli bir gelişme veya zor zamanlarda kullanmak için bir havuz oluşturmak veya yeni bir arada gibi kısa vadeli hedefler – gibi bir dizi soruyu yanıtlayarak risk profilinizi belirlemektedir.

Sonuç olarak, yatırım yapmanın en iyi yolu bireysel olarak ihtiyaçlarınıza bağlıdır. Ancak, yatırım yapacak parası olan çoğu kişinin yolu mutlaka hisse senedinden geçecektir. Riski iyi bir şekilde dağıtın; ağırlığı orta riskli varlıklara verirken, bunların yanına daha yüksek riskli menkul kıymetleri ekleyin.

Son olarak, risk-getiri oranını mutlaka göz önünde bulundurun: ne kadar yüksek bir getiri hedefliyorsanız, almanız gereken risk de o kadar yüksek olacaktır ve bunun tam tersi de geçerlidir.

Hisse senetlerini anlamak

Hisse senetlerini kavramak oldukça kolay olabilir, ancak zorluklarla kazandığınız paranızı hangisine yatıracağınızı bilmek tamamen farklı bir şeydir. Seçenekleri daraltmak için ilk olarak hisse senetlerini yüksek ve düşük riskli, büyük ve küçük şirketler ve sektörler olarak sınıflandırın.

Piyasa değeri

Piyasada daha sağlam bir yere sahip olduklarından ve sürdürülebilir bir kâr oranına sahip şirketler olduklarından daha büyük şirketler, küçük şirketlere oranla daha güvenlidir.

Öte yandan, daha küçük şirketler piyasada kendilerine bir yer edinmeye çalıştıklarından ve henüz yollarının başlarında olduklarından istedikleri gelire ve kâr oranıan ulaşamadıklarından daha risklidirler.

Daha büyük şirketlerin hissedarlarına temettü ödeme ihtimali daha yüksektir. Ancak, daha küçük şirketler daha esnektirler ve kâr fırsatlarını daha kolay bir şekilde değerlendirebilirler. Yapıları gereği daha küçük şirketlerin, daha büyük ve olgun şirketlere göre daha yüksek bir büyüme potansiyeli vardır.

Daha küçük şirketler daha çok yurt içi piyasasına odaklanmışken, büyük şirketler genellikle uluslararası piyasadan pay almak peşindedir.

Yatırım yaparken, piyasa değeri ile ilgili bütün bu faktörler dikkate alınmalıdır ve bu faktörler alınan risk ve beklenen getiri üzerinde ciddi etkiye sahiptir.

Büyüme mi, değer mi

Büyüme odaklı hisseler genellikle piyasanın genel büyüme oranının önemli bir şekilde üzerine çıkması beklenen hisselerdir. Bunlar genellikle yeni teknolojilere odaklanmıştır ve/veya büyüyen piyasalarda faaliyet gösterirler. Büyüme odaklı şirketler aynı zamanda teknoloji dışındaki sektörlerde bozucu bir etkiye sahiptir ve genellikle rakiplerinden çok daha iyi bir ürüne sahiplerdir ve birbirinin kopyası ürünler üretenlerden birisi olmak istemezler.

Değer odaklı şirketler ise, -hangi sektörden olursa olsun – normalde sahip olmaları gereken değerin altında olan ve genellikle modası geçmiş sektörlerde faaliyet gösteren şirketler olarak tanımlanırlar. DÜşük değerlemelere ek olarak, aynı zamanda tüketici ürünleri gibi nakit oluşturan sektörlerde hizmet verirler ve genellikle hissedarlarına temettü öderler. Değer odaklı şirketler enerji, metal, hizmet ve diğer sanayi sektörleri gibi diğer sektörlerde de faaliyet gösterebilir.

Değer odaklı ve büyüme odaklı hisseler arasında hangisinin yatırım için daha uygun olduğu tartışması devam edeceğe benzer, ancak son 10 yıl ve belki daha uzun süre boyunca, ABD teknoloji devlerininkiler gibi büyüme odaklı hisseler, piyasa ortalamasını performans olarak gerilerde bırakan hisseler olmuşlardır.

Dönemsel ve dönemsel olmayan hisseler

Dönemsel hisseler, birbirini tekrar eden dönemlerde ekonomik faaliyetin büyümesine ve küçülmesine karşı daha hassas olan hisse senetleridir. Bu ekonomik ve iş döngüleri ülkelere ve sektörlere göre farklılık gösterebilir, ancak birbirlerine bağlıdır. Dönemsel hisse senetleri ekonomik küçülmenin ardından ekonomi tekrar normale döndüğünde, bu yeni ekonomik döngünün başlarından en iyi faydalanan hisselerdir. Bu hisseler belirli bir süre boyunca harcamanın azaldığı, ancak yeni dönemle birlikte artışın ve hızlı bir büyümenin yaşandığı, daha çok zorunlu olmayan hava yolları, giyim, eğlence ve seyahat sektörlerinde faaliyet gösterirler.

Dönemsel olmayan, bazen zorunlu tüketim olarak da ifade edilebilen hisseler, bu ürün ve hizmetleri alan tüketicilerin ve sanayi dünyasındaki alıcıların bu ürün ve hizmetleri satın almaya devam etmekten başka seçeneğinin olmadığı ve farklı ekonomik dönemlerde de harcamanın devam ettiği sektörlerde yer alan şirketlerin hisseleridir. Bunlardan birisi, kamu hizmetleri sektörüdür. Bu sektörde, talep bir miktar düşse de, evlerin ısıtılması ve fabrikalara enerji verilmesi her zaman devam edecektir ve harcamanın en son kısılacağı sektörlerdir.

Bazı yorumcular, ekonomiler Covid salgınının etkilerinden yavaş yavaş kurtulurken ve yatırımcılar değerli (aşırı değerli?) teknoloji hisselerinden dönemsel tüketim şirketlerinin hisselerine kayarken, önümüzdeki birkaç yıl boyunca değer odaklı hisselerin yeniden ön plana çıktığını dile getiriyorlar.

Küresel mi yerel mi

Yatırımcıların ağırlıklı olarak kendi piyasalarına odaklandıkları bir zaman dilimi söz konusu olmuştur. Ancak, günümüzde paranızı dünyanın herhangi bir yerinde işletmek her zamankinden daha kolay bir hal almıştır ve çoğu yatırım platformu dünyanın dört bir yanındaki şirketlerin hisselerine erişim imkânı sağlamaktadır.

Ancak, farklı ülkelerin ve bölgelerin ekonomileri ile döviz riskleri hakkında dikkate almanız gereken birçok önemli fark bulunmaktadır.

Her bir hisse senedi piyasasının kendi baskın sektörleri ve sanayi kolları bulunmaktadır. Örneğin, Birleşik Krallık ekonomisi genellikle hizmete dayalıyken, Alman ekonomisi sanayi ihracatına bağlıdır. Öte yandan, örneğin ABD dünyanın en büyük teknoloji şirketlerine ev sahipliği yapmaktadır, tıpkı Çin gibi.

Buna ek olarak, döviz cinsinden fiyatlandırılmış hisselere yatırım yapıyorsanız, bu durumda kurda aleyhinize yaşanacak olan hareketlenmeleri de dikkate almanız gerekir. Örneğin, Türk lirası dolara karşı değer kaybederse, ancak ABD hisselerine yatırım yaparsanız, yatırımdan elde edeceğiniz kârı aldığınızda ve dolarınızı Türk lirasına çevirdiğinizde paranızın değeri biraz düşecektir.

Farklı sektörler

Yatırımlarınızı farklı sektörlerde dengeli bir şekilde dağıtmalısınız ve/veya yatırım hedeflerinize en uygun olan sektörlere yoğunlaşmalısınız. Örneğin, ana hedefiniz büyüme ise, bankacılık sektörüne kıyasla teknoloji ETFlerinde daha çok fırsat bulabilirsiniz, ancak burada riskler daha fazla olacaktır. Eğer getiriyi hedefliyorsanız (temettü ödemeleri), bu durumda bankacılık teknolojiye oranla daha tercih edilebilir olacaktır. Aşağıda, tamamı olmasa da, dikkate alabileceğiniz temel sektörlerden bazılarını bulabilirsiniz:

- Tüketim

- Sanayi

- Sağlık

- Teknoloji

- Enerji hisseleri

- Kamu hizmetleri

- Finans

- Ham madde

Bunlar sadece temel sektörlerden bazılarıdır – ve bunlar daha alt dallara da ayrılabilir. Beklenen getiri ve riske göre paranızı yatırmak istediğiniz sektörleri dikkatli bir şekilde değerlendirin. Aynı zamanda, daha fazla bilgi sahibi olduğunuz sektörlere yatırım yapmayı da tercih edebilirsiniz. Bu gayet mantıklı bir yaklaşımdır, ancak portföyünüzün değerini korumak için her zaman portföyünüzü çeşitlendirmeniz gerektiğini unutmayın.

ETFler, Endeks Fonları, Yatırım Fonları ve Yatırım Ortaklıkları

Borsada işlem gören fonlar, endeks fonları ve yatırım fonları gibi kolektif yatırım araçları, yatırım dünyasının önemli parçalardır. Bu araçlar, yatırımcıların paralarını bir havuza aktararak – bundan dolayı kolektif yatırım adı verilir – sadece bir varlık sınıfını veya bir varlık sınıfı içerisindeki birtakım menkul kıymetleri veya bir varlık sınıfı karışımını temsil eden bir endeksi takip eden bir dayanan varlık sepetine yatırım yapmalarını sağlar. Fonların farklı türleri, finans dünyasının neredeyse tüm alanlarına yatırım yapar.

ETFler neden bu kadar popülerdir

ETFler, esnekliği ve ucuzluğundan dolayı son birkaç yıldır popülerlik kazandı. ETFler fiziksel (doğrudan bir varlığı elde bulundurarak) veya sentetik (türevleri kullanarak) kopyalama ile bir dayanan varlığın fiyatını takip ederler ve tıpkı normal hisse senetleri gibi borsalarda alınıp satılırlar. 2020 yılında ETF sektörü $7.7 trilyon dolar değerinde varlık yönetiyordu.

Endeks donları ETFlerin bir alt kategorisidir ancak aynı zamanda yatırım fonları olarak da oluşturulabilirler. Bunlar bazen, FTSE 100 veya S&P 500 gibi endekslerin getirilerini takip ettiklerinden bu fonlara takip eden fon olarak da adlandırılır. Bunu, daha önce açıklandığı şekilde dayanan varlık sınıfını elde bulundurarak veya yatırım yapmak için türev ürünleri kullanarak yaparlar. Endeks fonları ve ETFler portföyünüzü çeşitlendirmek için çok ucuz yöntemlerdir, çünkü tek bir satın alma işlemiyle çok sayıda dayanan varlığa erişim sağlayabilirsiniz.

Yatırım fonlarını da inceleyin

Yatırım fonları da bir sepete yatırım yapması bakımından dışarıdan bakıldığında ETFlere benzemektedir, ancak yapılandırılma ve işlem görme şekilleriyle oldukça farklıdırlar. Temelde, bir yatırım fonu hisse senedi piyasasının sürekli değişen fiyatıyla dakikalık bazda işlem görmez, ancak genellikle gün sonunda olmakla birlikte, günde bir kere fiyatlandırılır.

Yatırım fonları, yatırımcılara talep bazlı olarak satıldığından açık uçlu araçlardır ve bu yüzden ‘açık uçlu’ sermaye yapılandırmasına sahiptir. Sahip olduğunuz yatırımı bozdurmak için, hisseleri satmak zorunda olduğunuz ETFlerin tersine, sahip olduğunuz birimleri fonu çıkartan kuruluşa geri satmalısınız.

Yatırım ortaklıklarını göz ardı etmeyin

Yatırım ortaklıkları daha az popüler bir kolektif yatırım aracıdır. Bunlar tıpkı normal hisse senetleri gibi borsada işlem görürler, ancak yatırım fonlarının aksine, sermaye bakımından kapalı uçludur. Dolayısıyla, daha sabit bir sermaye yapısı söz konusudur ve yatırım fonları ve ETFlerde olduğu gibi (genelde) net varlık değerinden işlem görmezler.

Yatırım ortaklıkları genellikle dayanan varlıklarının değeri üzerinden bir indirim veya prim üzerinden işlem görürler. İndirimden işlem görmek, ortaklıkların varlıklarının net değerinden daha düşük değere sahip olması anlamına gelmektedir. Ortaklıkların yatırım fonlarına göre getirileri artırmak için borçlanabilmeleri gibi avantajları vardır, ancak bunlar zararı artırabilirler de. Aynı zamanda, indirimi kontrol edebilmek için hisselerini geri de alabilirler. Bu esneklik, bazı yıllarda temettü ödemelerini tutarak ve borçlanma tutarını değiştirerek benzer seviyede getiri sağlayabilirler. Aynı zamanda, yönetim anlamında, fon yönetimi konusunda denetim sağlamak için bağımsız bir yönetim kuruluna sahiptirler.

Kripto paralar

Kripto paralar bazı yatırımcılar tarafından yasal bir yatırım aracı olarak dahi kabul edilmemektedir, dolayısıyla bu sektöre yapacağınız yatırımların çok riskli olabileceğini göz önünde bulundurmalısınız. Ancak, kurumsal yatırımcılar bu sektöre yönelirken, Paul Tudor Jones gibi serbest fon yöneticilerinin piyasaya girmesi, Tesla’nın şirket sermayesi için bitcoin alması, PayPal’ın birçok dijital varlığa yer vermesi ve Fidelity ve Morgan Stanley gibi fon devleri veya bankaların bu varlık sınıfına adım atmaları ile bu bakış açısı hızla değişiyor.

Kripto paraya bakış açısının değişmesinde, Covid salgınını süresince ülkelerin para basmasının ve bunun para biriminin değerini düşünerek enflasyonu geri dönüşü hakkında korkuların yeniden su yüzüne çıkmasına neden olması etkili oldu. Satın alma gücünü olumsuz etkilediğinden yatırıma yönlendirecek parası olanlar için enflasyon büyük bir tehdittir. Ancak, geri ödenecek borç tutarını azalttığından, borçlananlar için enflasyon iyi bir şeydir ve bazı yatırımcılar arasında bazı devletlerin ve merkez bankalarının enflasyonu neden önemsemedikleri ve hatta kontrolden çıkmadığı sürece olumlu karşıladıkları hakkında şüpheler baş göstermektedir. Ancak, bu konudaki bakış açınız her ne olursa olsun, en önemli kripto para olan bitcoin dijital altın olarak isim yapmakta ve paranın değer kaybetmesi ve enflasyona karşı riski dengeleme olanağı sunmaktadır.

Eğer Bitcoin’e yatırım yapmaya karar verirseniz, bu para birimi oldukça dalgalı seyir izler ve özellikle de uzun dönem elde bulundurursanız çok sayıda çıkış ve düşüş yaşayabilirsiniz; dolayısıyla net varlığınızın küçük bir tutarını (belki %5’ini) bitcoine veya en iyi bitcoin hisselerine yatırmak iyi bir seçenek olabilir. Aynı zamanda koleksiyon tokenleri (non-fungible tokens (NFTs) gibi ilgi çekici alanlar ve akıllı sözleşmelerin tam olarak programlanabilir borçlanma ürünleri tasarlamak için kullanıldığı dağıtılmış finans (DeFİ) uygulamaları gibi alanlarda herkesin uygulamalar çalıştırabileceği Ethereum gibi değerlendirebileceğiniz başka kripto varlıklar da söz konusudur.

Emtialar

Emtialar, petrol ve bakır veya pamuk ve buğday gibi doğal olarak yetişen ürünlere verilen addır.

Bu alanlara ETFler ve yatırım fonları kullanılarak maliyet etkin bir şekilde yatırım yapılabilir ve bunlar, hisse senetleri ve diğer varlık sınıflarına ağırlık verilmiş bir portföyün çeşitlendirilmesi için oldukça değerli olabilir. Bunun nedeni, emtia fiyatlarının hisse senetleri gibi aynı yönde ilerlememeleridir ve böyle bir orantının olmaması oldukça faydalı bir çeşitlendirme faktörüdür.

CopyPortfolios & Yatırım Kopyalama

AvaTrade Yatırım platformu otomatik yatırım sistemleri konusunda sektör lideridir ve yenilikçi yatırım kopyalama sisteminde yatırımcılar platformdaki diğer yatırımcıları kopyalayabilmektedir. Şirket, Copy Portfolios özelliğinin kullanıma sunulması ile bu özelliği bir adım daha ileri götürmüştür. Bunlar, daha önce ele aldığımız kolektif fonlara oldukça benzemektedir ve benzer sektörler etrafında şekillendirilen bu portföyler, bu alanlara yatırım yapmak için bir hisse sepeti sunar. Ancak, ETFlerin ve yatırım fonlarının tersine, bunlar için yönetim ücreti ödemek zorunda kalmazsınız. Bu hizmet için tek ödemeniz gereken ücret, CopyPortfolio ile kopyalanan yatırımcı bir pozisyon açtığında söz konusu olan spreaddir.

Türkiye’nin En İyi Yatırım Platformları

Türkiye’de aralarından seçim yapabileceğiniz yatırım uygulaması ve hisse brokeri bulunuyor. Sizin için bunları azaltarak en iyilerini sıraladık. AvaTrade sağladığı değerden ve paranızın karşılığını vermesinden dolayı birinci sırada yer alırken her bir bireysel yatırımcının ihtiyaçları farklı olacağından,

o choose from. We have narrowed it down to some of the best. However, AvaTrade wins out at the top of the pile because of its value for money, yatırım ihtiyaçlarını karşılayacak farklı broker seçeneklerini tercih edebilirler.

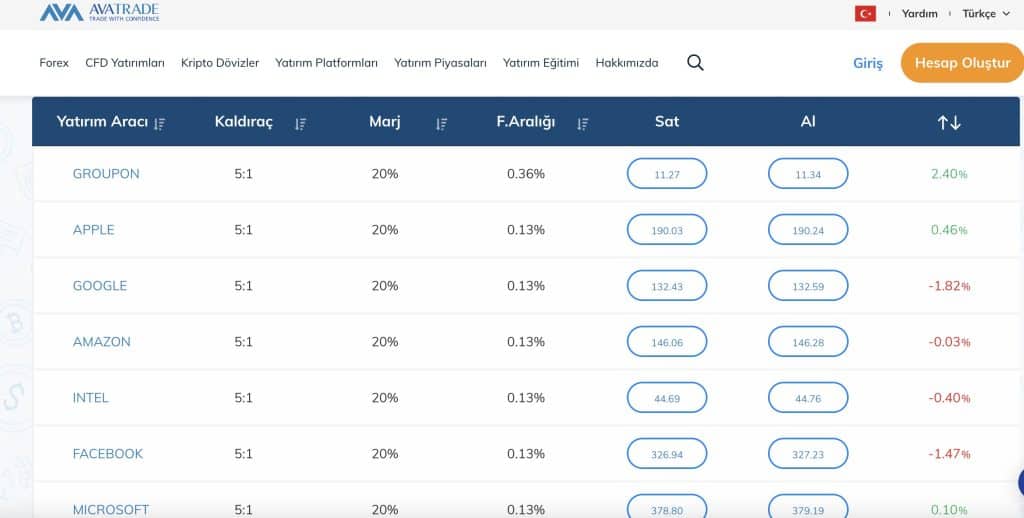

1. AvaTrade – Farklı Hesap Türleri için En İyi Broker

Paranızla yatırım yapmak söz konusu olduğunda, yatırım yapabileceğiniz çok sayıda farklı ürün bulunuyor. Bunlar arasında fiziksel işlemlerin yanında, CFDler ve Opsiyonlar gibi türev ürünlerin alımı ve satımı da bulunuyor.

AvaTrade ile CFD Yatırım Hesabı, Spread Bahsi Hesabı, Opsiyon Yatırım Hesabı ve İslami Faizsiz Yatırım Hesabı gibi birçok farklı hesap türüne erişim sağlayabilirsiniz.

Ayrıca, aralarında hisse senetleri, bonolar, endeksler, emtialar, ETFler, dövizler ve kripto paraların da bulunduğu 1.250’den fazla küresel piyasaya %100 komisyonsuz yatırım yapabilirsiniz. Broker aynı zamanda aralarından seçim yapabileceğiniz çok sayıda farklı yatırım platformu da sunuyor.

Yatırım yapmak söz konusu olduğunda, düzenlenmiş ve güvenli bir brokeri tercih etmeniz doğal olarak önemlidir. AvaTrade İrlanda Merkez Bankası, Avustralya Menkul Kıymetler ve Yatırım Komisyonu, Japonya Finans Hizmetleri Ajansı ve diğerleri de dahil olmak üzere altı kuruluş tarafından düzenlenmiştir.

Плюсове:

- Küresel düzenleme

- Çok çeşitli hesap türleri

- İslami faizsiz yatırım hesabı seçenekleri

- %100 komisyonsuz yatırım

- 250’den fazla küresel piyasaya yatırım imkânı

- Ücretsiz para yatırma ve çekme işlemleri

Eksileri:

- Hareketsizlik ücretleri

Bu sitede CFDlere yatırım yapan bireysel yatırımcıların %71’i zarar etmektedir

2. Libertex – Sıfır Spread için En İyi Broker

Libertex herhangi bir spread almamakla birlikte, 213’den fazla CFD enstrümanı sunan platformda alış ve satış işlemleri için küçük bir komisyon ödersiniz. Buna hisse senetleri, dövizler, emtialar ve kripto paralar gibi çok çeşitli varlık sınıfları da dahildir.

CySEC tarafından yetkilendirilmiş ve düzenlenmiş olan Libertex aynı zamanda yüksek bir güvenlik seviyesi sunmaktadır. Hesap açmak için yapmanız gereken minimum para yatırma sadece €100’dür ve banka havalesi, kredi/banka kartları ve Neteller ve Skrill gibi e-cüzdanlarla gerçekleştirilebilmektedir.

Artıları:

- CySEC tarafından düzenleniş

- CFD yatırım hesapları

- 213’den fazla küresel piyasaya yatırım imkânı

- Sıfır spread

- Platformda canlı analiz ve haberler

- Kullanımı kolay yatırım platformu

Eksileri:

- ABD’de ikamet eden yatırımcılar kullanamıyor

Bu sitede CFDlere yatırım yapan bireysel yatırımcıların %83’ü zarardadır

AvaTrade ile Yatırım Yapmak – Ayrıntılı Rehber

Bir AvaTrade hesabı açmak çok basit. Hesabınızın tam olarak doğrulanmasını sağlamak için kamu kuruluşları tarafından çıkartılmış olan pasaport veya sürücü belgesi ve nerede yaşadığınızın kanıtı olarak bir kamu hizmetleri faturası veya başka bir fatura yüklemeniz gerekmektedir. Bunu yapmadan da yatırım yapmaya başlayabilirsiniz, ancak platformdan tam olarak yararlanabilmek için bu doğrulamadan geçmelisiniz.

Minimum yatırım tutarı $100’dür. Sitenin ana para birimi ABD doları. Daha sonraki para yatırma işlemlerini minimum $50’danb başlayarak yapabilirsiniz.

Para yatırdıktan sonra hemen yatırım yapmaya başlayabilirsiniz.

Portföyünüzü çeşitlendirmek için bu AvaTrade yatırım rehberinde Apple, Berkshire Hathaway ve Altın’da pozisyon almanızı öneriyoruz. Aynı zamanda küçük bir miktar Ethereum almanızı ve bir CopyPortfolio pozisyonu açmanızı öneririz. Aşağıdaki örneklerimizde Apple hisse senedini nasıl alacağınızı ve CopyPortfolio’ya nasıl yatırım yapabileceğinizi gösteriyoruz.

Türkiye’de Nasıl Yatırım Yapılır – Sonuç

AvaTrade oldukça geniş yatırım seçenekleri sunuyor ve toplamda 3.000’den fazla enstrüman sunuyor. Bu, en zor beğenen yatırımcıların dahi ihtiyaçlarını karşılamalarına yeterli olacaktır.

Buna ek olarak, AvaTrade Yatırım Kopyalama ve CopyPortfolio özellikleri ile piyasada rakipsiz. Bu, platformu yeni başlayanlar için kullanımı oldukça kolay hale getirirken, deneyimli yatırımcılar için de gerekli ayrıntıyı ve özellikleri sunuyor.

Örneğin, AvaTrade yatırımcıların kaldıraçlı pozisyonlar almasına olanak sağlıyor. İşte burada tasarımın ve sitede kullanılan şablonun önemi bir kez daha öne çıkıyor; farklı kaldıraçlarda maruz kaldığınız risk veya dayanan varlığı alırken aldığınız risk ile CFD satın alırken aldığınız riskin karşılaştırması gibi her şey net bir şekilde ortaya koyuluyor.

Bu sitede CFDlere yatırım yapan bireysel yatırımcıların %71’i zarar etmektedir