A legjobb ETF Magyarországon – Top ETF-ek összehasonlítása 2026-ben

While picking individual stocks is exciting, sometimes it’s best to consider an ETF, which often invests in hundreds of different stocks from a wide variety of markets and sectors.

So you can diversify easily and not have to worry about investing. In addition to the broader stock market, ETFs can also track other assets, such as bonds, commodities, and real estate investment trusts.

In this guide, we discuss the best ETF investments to consider in 2026 .

To conclude our guide to the best ETFs of 2026, we’ll walk you through the process of making your first investment:

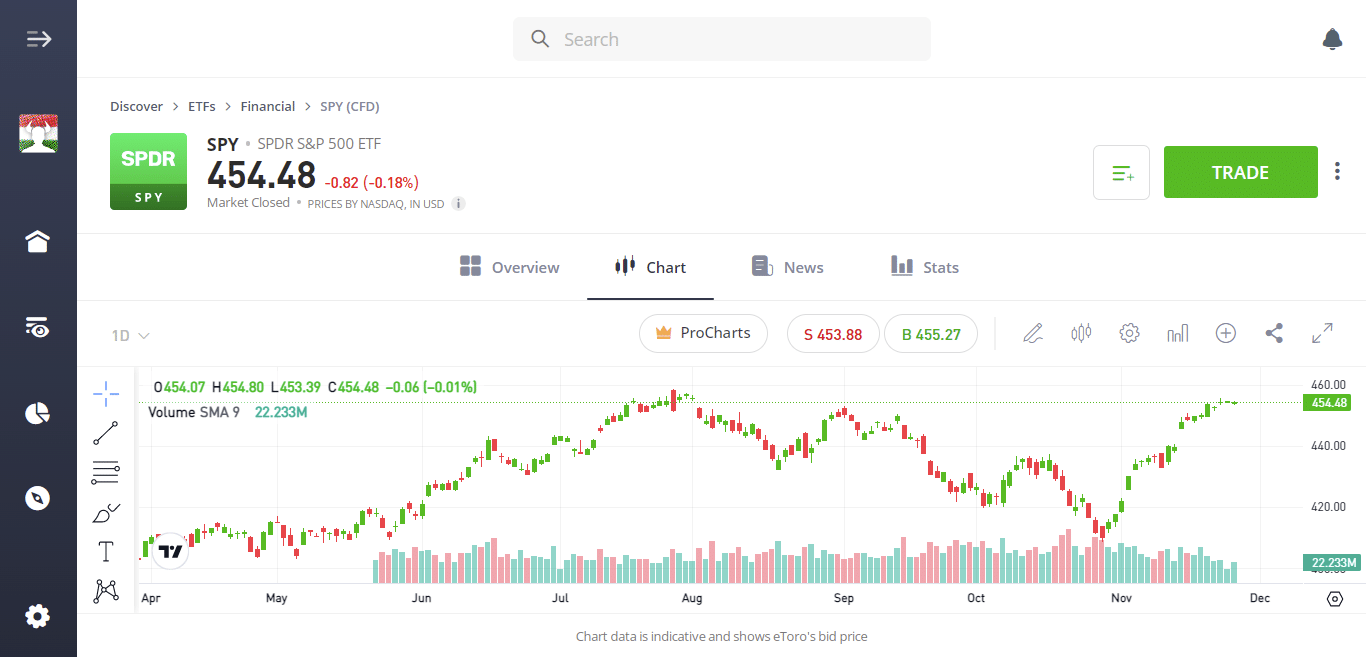

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. Before you read our full analysis of the investments – see which ETF we think is the best and check out nine other ETFs we like. All in all, there are hundreds of ETFs available on the Hungarian market, most of which you can invest in from home. This covers virtually every possible market – including, but not limited to, dividend stocks, gold, corporate bonds, US Treasuries, and real estate. As such, there is a lot of research to be done before you jump in. 1. SPDR S&P 500 ETF – Best ETF Overall Whether you’re an experienced investor or a complete beginner, we’d say the SPDR S&P 500 ETF is a winner over any other market instrument. As the name suggests, this ETF tracks the S&P 500 index. If you’re not familiar with this index, it’s the most widely traded stock benchmark in the world. In simple terms, the S&P 500 tracks the 500 largest stocks listed in the United States. This includes the NYSE and NASDAQ – so you’ll be investing in the largest and most respected companies. This includes Amazon , Visa, Nike, Apple , Johnson & Johnson, MasterCard, Facebook , Microsoft, and more recently, Tesla . Like most stock market indices, the S&P 500 is weighted by market capitalization. In other words, larger companies like Amazon and Apple have a much greater say in the index’s price movement. Importantly, by investing in the SPDR S&P 500 ETF, you are buying shares in all 500 stocks. For example, let’s say Facebook is 2% weighted and IBM is 1%. If you invested $1,000,000 in the SPDR S&P 500 ETF, you would essentially own $20,000 worth of Facebook shares and $10,000 worth of IBM shares. However, if one of the stocks in your ETF pays a dividend, you would be entitled to a portion of it. This means you can make money on two fronts. In terms of past performance, the S&P 500 has averaged a 10% annual return since it was launched almost 100 years ago. Of course, any ETF investment you start will be similar.

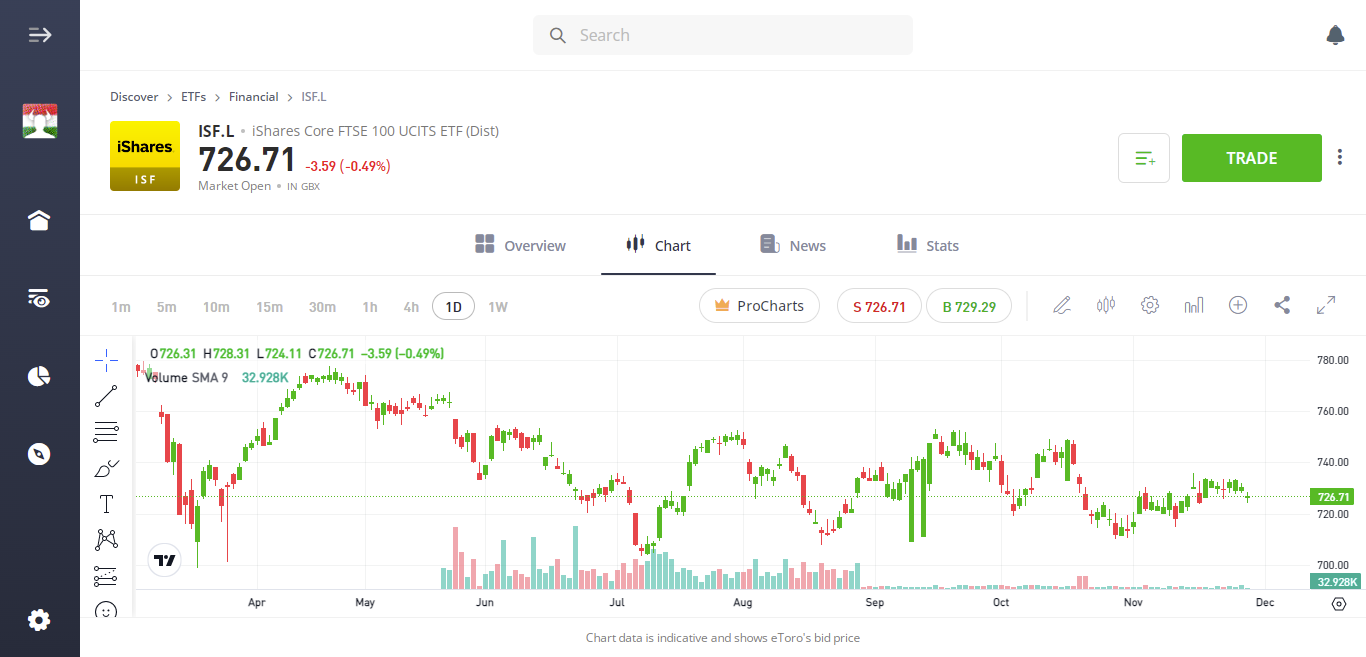

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. 2.iShares Core FTSE 100 Index ETF – The best ETF for investing in the Budapest Stock Exchange There are many exciting things about the Hungarian economy from an investment perspective. Not only does Hungary have one of the fastest vaccine rollouts in the world, but the Forint is also extremely bullish. That said, there are still plenty of cheap stocks in the market right now – mainly because many sectors are still in dire straits due to the broader COVID lockdown. With that in mind, now is a great time to invest in the FTSE 100. This is the primary Hungarian stock market index, tracking the 100 largest companies on the Budapest Stock Exchange. The easiest way to access the FTSE 100 is through an ETF. The most popular option on the market is the iShares Core FTSE 100 UCITS. This ETF aims to track the FTSE by investing in a weighted average of 100 companies. This is rebalanced every three months to ensure that the ETF is as well represented as the index. To give you an idea of where your money is going, you indirectly buy a 5% stake in Unilever and AstraZeneca, 4% in HSBC, and 3% in Rio Tinto, Diageo, Royal Dutch Shell, GlaxoSmithKline, BP, and British American Tobacco. As is obvious, you will be well diversified in the wider economy. Like the SPDR S&P 500 ETF discussed earlier, iShares pays you a share of the dividend payments every three months. Looking at past performance, the FTSE 100 is still worth less than its pre-pandemic levels. However, this offers a good opportunity to invest at a discount. The index needs another 16% to return to the 7,600 level – which it last reached in February 2020.

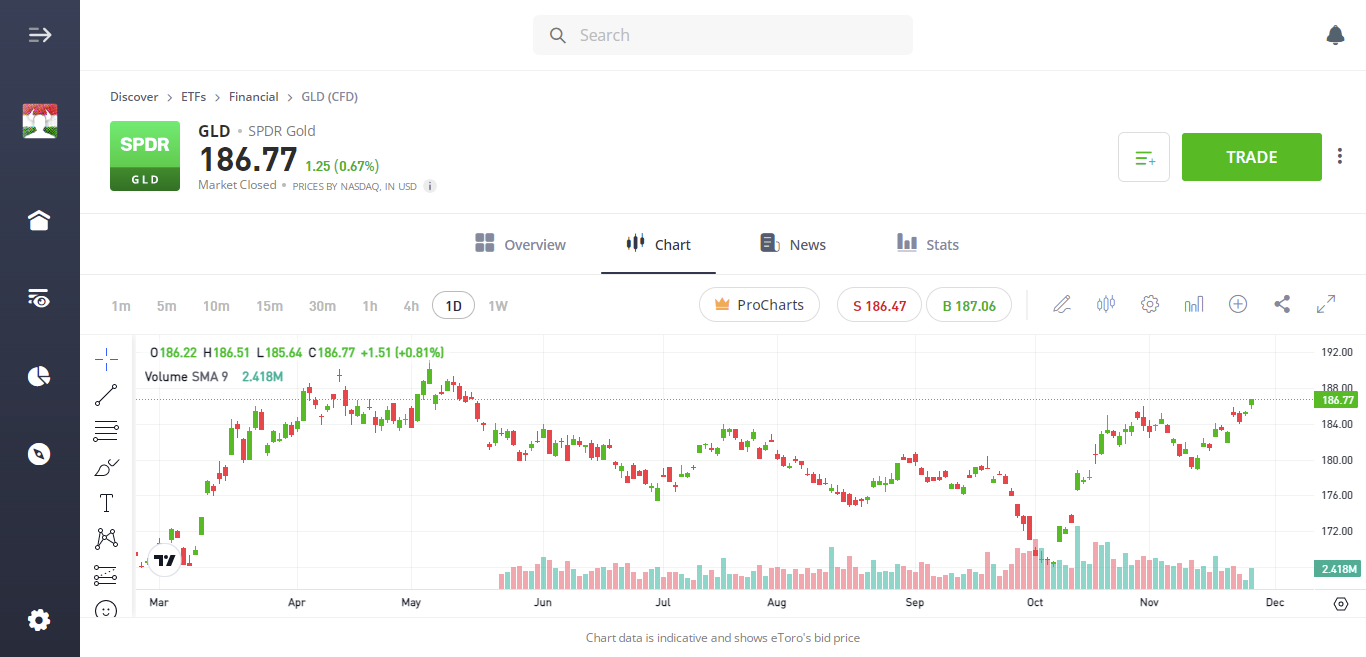

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. 3. SDPR Gold ETF – The best ETF for investing in gold Moving away from stocks for a moment, next on our list of the best ETFs is SDPR Gold, our recommended best gold ETF. As the name suggests, this ETF gives you direct access to the gold markets without having to worry about physical storage. Instead, you can benefit from rising global gold prices through a single ETF investment. In fact, the SDPR Gold ETF is one of the largest exchange-traded funds for physically backed gold. In layman’s terms, this means that the ETF provider – SDPR – physically buys and stores the gold on behalf of investors. This means that when the price of gold rises, the value of the ETF will also rise. As we explained in our article on investing in gold, this measure of value has been on a huge upswing for years. In the past five years alone, gold has increased in value by more than 45%, and by 580% compared to 20 years ago. Plus, gold is a great hedge against rising inflation and falling stock markets – which is why the SDPR Gold ETF is so popular. Perhaps the biggest downside to this ETF is that it doesn’t receive a quarterly dividend. After all, gold is a commodity, and so the only way to make money with it is if the price of the asset rises. When that happens, that’s reflected in your investment in the SDPR Gold ETF – which you can cash out at any time during regular market hours.

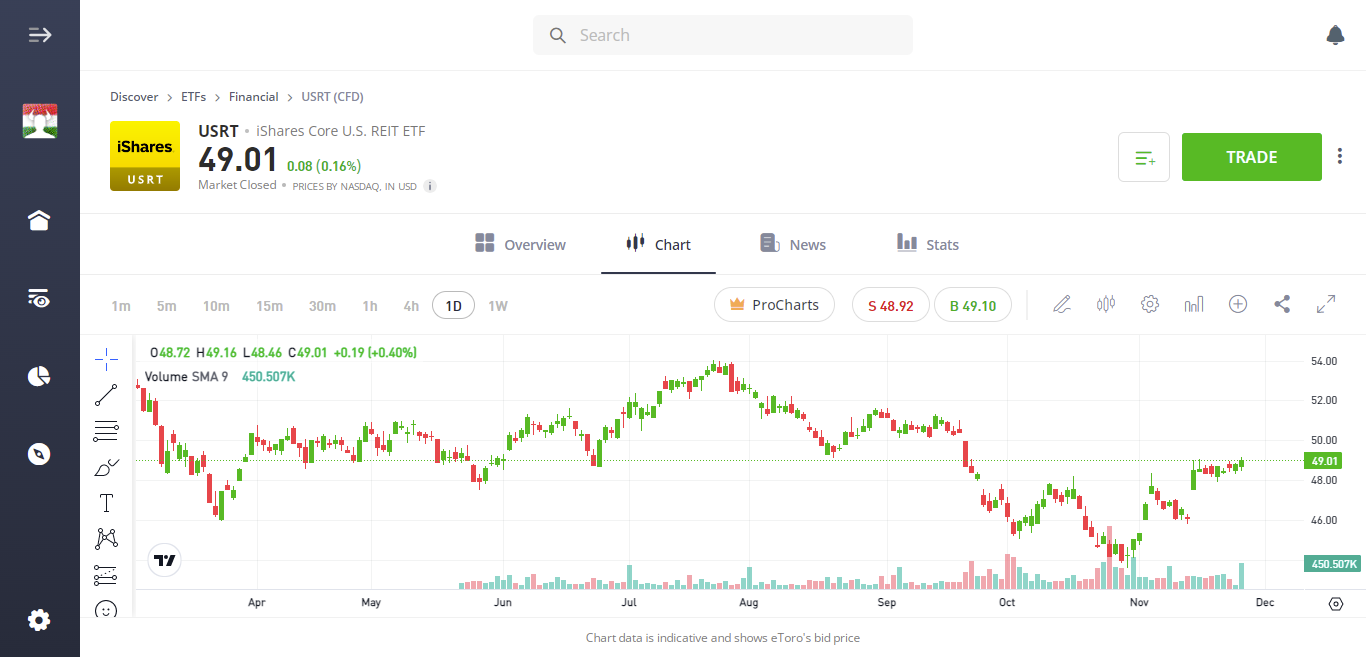

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. 4. iShares Core US REIT ETF – The best ETF for real estate investing There is a misconception in Hungary that the only way to invest in real estate is to buy a house. Which means a 35+ year mortgage commitment or a significant lump sum investment. The good news is that you can still invest in the real estate market with a small amount, in the form of an IBT ETF. For those who don’t know, a real estate investment trust – or simply IBT – is a portfolio of properties. It can focus on a specific sector – such as commercial real estate, residential units or retail parks. Either way, as an IBT investor you can grow your money in the same way as if you were buying a house. This means you will be entitled to a share of the monthly rental payments. You will also benefit if the value of the IBT increases – which will happen if the properties you own increase in value. We think this sounds interesting for your long-term investment goals. We like the iShares Core US IBT ETF. Simply put, with eToro you can invest in the broader US real estate sector with a minimum deposit of just HUF 10,000. In fact, this ETF gives you access to over 151 individual IBTs – meaning you’re investing in thousands of properties across the US. This covers virtually every sector imaginable – such as healthcare centers and hospitals, multi-family complexes, individual homes, shopping malls and office buildings. Best of all, this ETF charges a management fee of just 0.08% per year – so a 10,000 HUF investment costs just 8 HUF per year!

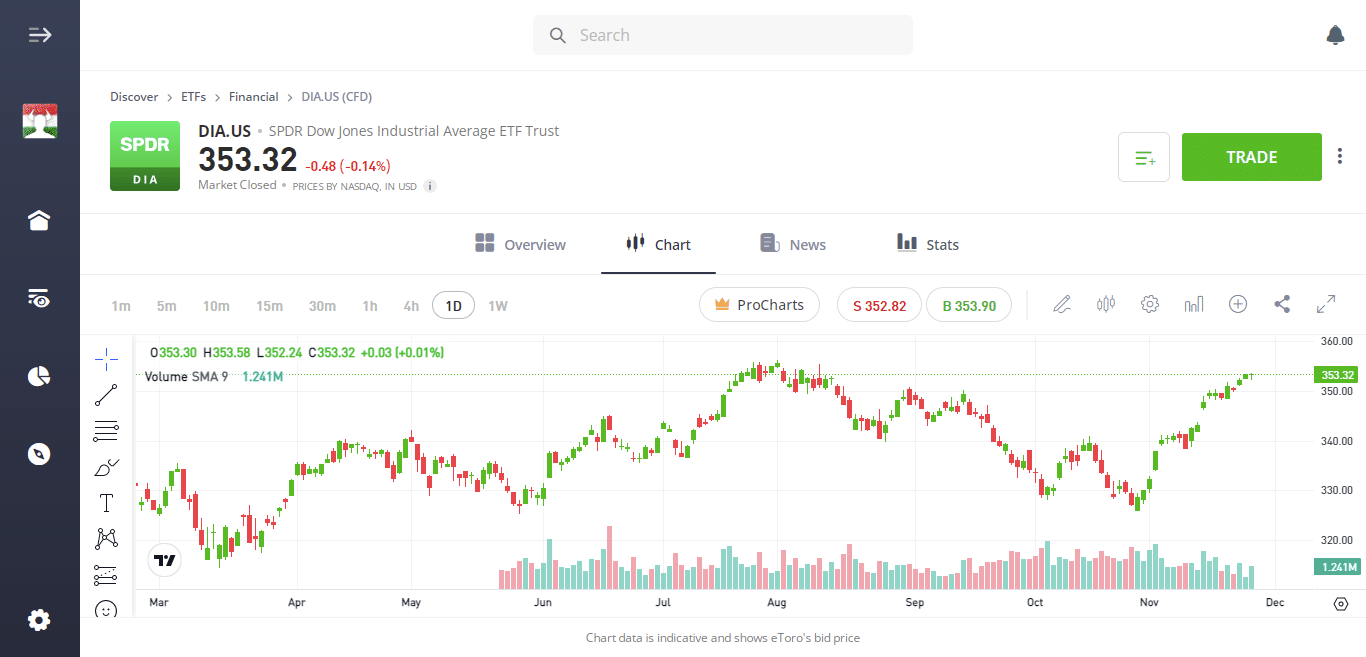

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. 5. SPDR Dow Jones Industrial Average ETF – The best ETF for the Dow Jones index This ETF is the best option for those looking to invest in the Dow Jones index. For those who don’t know, the Dow Jones is a stock market index that consists of 30 large U.S. companies. They come from a wide variety of sectors, and this index is one of the best ways to gauge the strength of the broader U.S. economy. These include Microsoft, SalesForce, Visa, Goldman Sachs, Home Depot, and United Health Group. Best of all, the 30 companies in the Dow Jones are not only profitable, but they also pay dividends. Again, you can invest in this ETF commission-free at eToro from just 10,000 HUF.

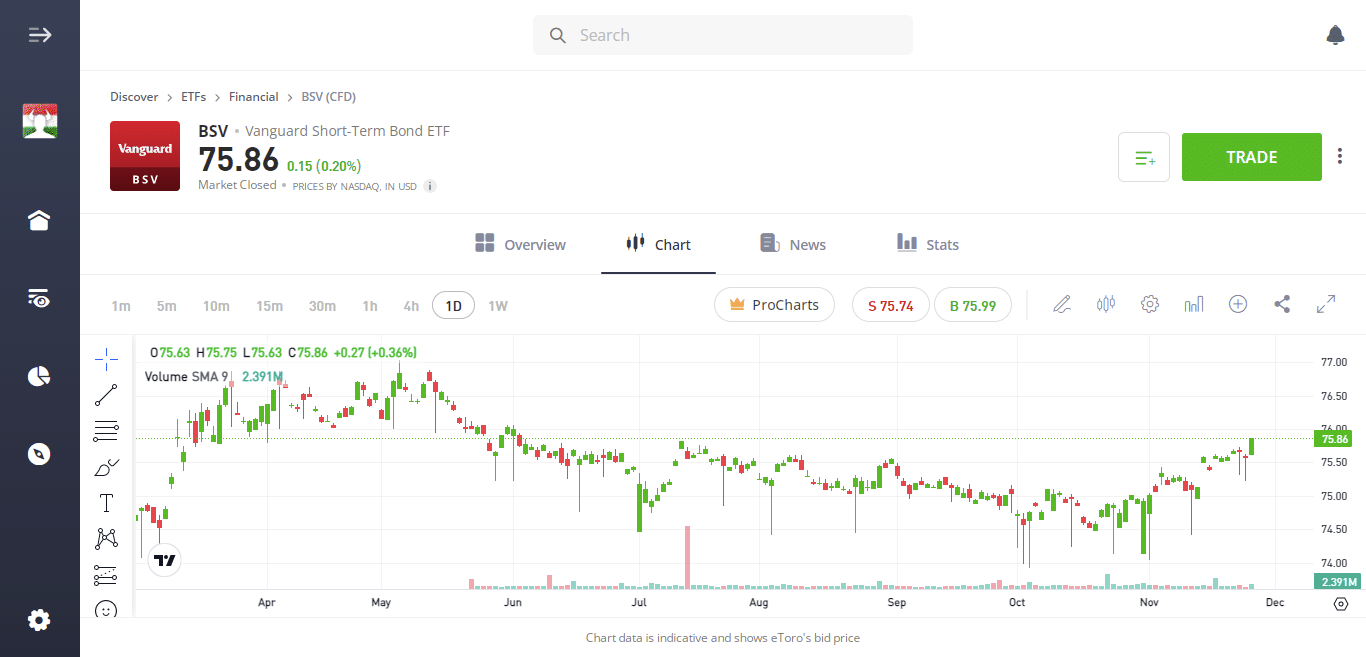

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. 6. Vanguard Short-Term Bond ETF – The best ETF to hedge against volatile stock markets The broader stock market has been trending up since 2009, meaning we are in the midst of the longest bull run in nearly half a century. As a result, many believe it is only a matter of time before the next market correction occurs. In layman’s terms, this means that stock markets will remain in a downward trend for months or even years. In uncertain times, it’s wise to consider a hedging investment strategy. One of the best ways to do this is with the Vanguard Short-Term Bond ETF. This ETF invests in short-term bonds – most of which are concentrated in U.S. Treasury bonds with maturities of 1 to 5 years. The ETF also includes a portion of highly rated corporate bonds. However, the bonds held by the Vanguard Short-Term Bond ETF have very low yields – meaning that if you’re lucky, you can beat inflation. But you’re putting your money in an investment vehicle that’s as safe as possible. Crucially, it’s not a long-term ETF. It’s more of a way to pull investment capital out of the stock markets until a new bull market appears to be in full swing. When that happens, all you have to do is take your money out of the Vanguard Short-Term Bond ETF and put it back into the stock market. But this time, he won’t buy the selected stocks at a high price. Instead, he’ll re-enter the market at a time when many stocks are likely to be undervalued.

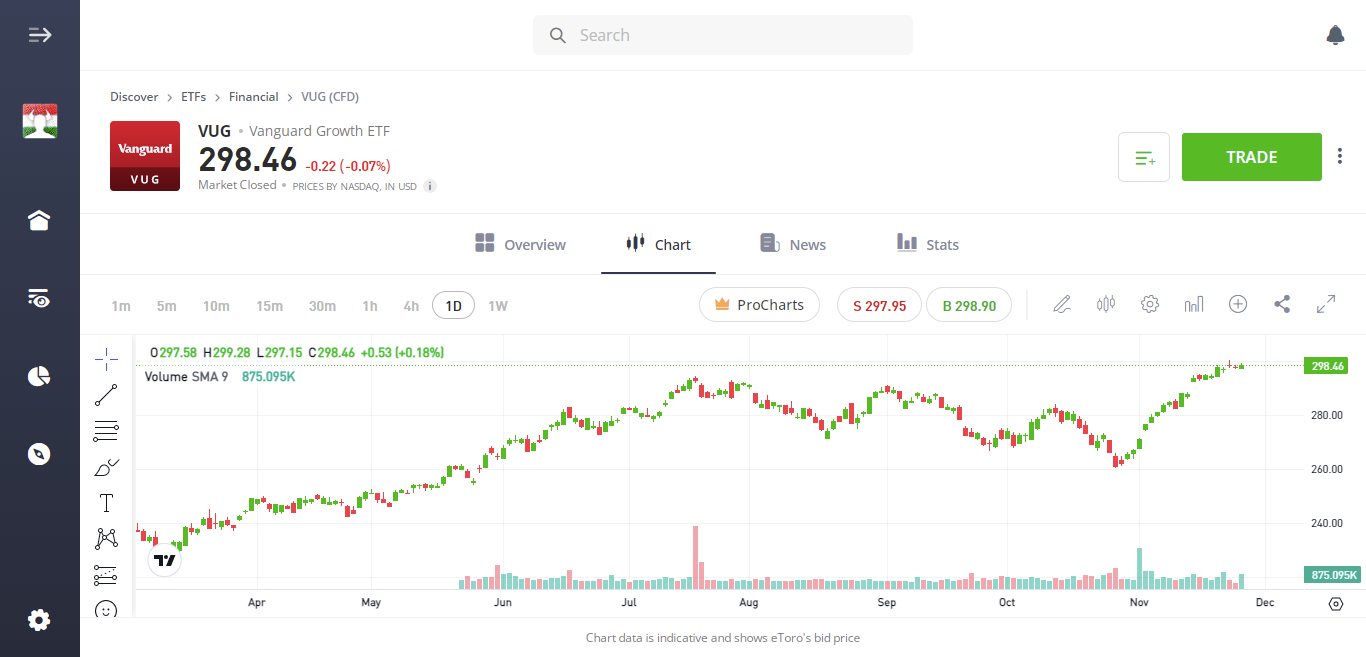

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. 7. Vanguard Growth Index Fund ETF – Best ETF for Growth Stocks Growth stocks are in high demand in Hungary among investors looking for above-average returns – and are willing to take on a bit more risk to do so. However, you can significantly reduce your exposure to this sector by investing in an ETF that focuses exclusively on the best growth stocks in the market. The Vanguard Growth Index Fund ETF is a leader in this. With this ETF, you can access more than 250 individual growth stocks from a wide variety of sectors. However, the ETF is heavily weighted with its top 10 stocks, with a 47% allocation. These include Apple, Microsoft, Amazon, Google, Facebook, Tesla, Visa, NVIDIA, Home Depot and MasterCard. As you may know, many of the stocks mentioned above have performed extremely well in recent years. In fact, many of them have doubled or even tripled in 2020. As for the performance of this particular ETF, the returns over the past five years have been phenomenal. For example, five years before this article was written, the Vanguard Growth Index Fund ETF was worth just $102 per share. Fast forward to early 2022, and the same ETF is worth $256 per share. That’s a five-year return of more than 150%. Best of all, this top-rated ETF has an expense ratio of just 0.04% per year.

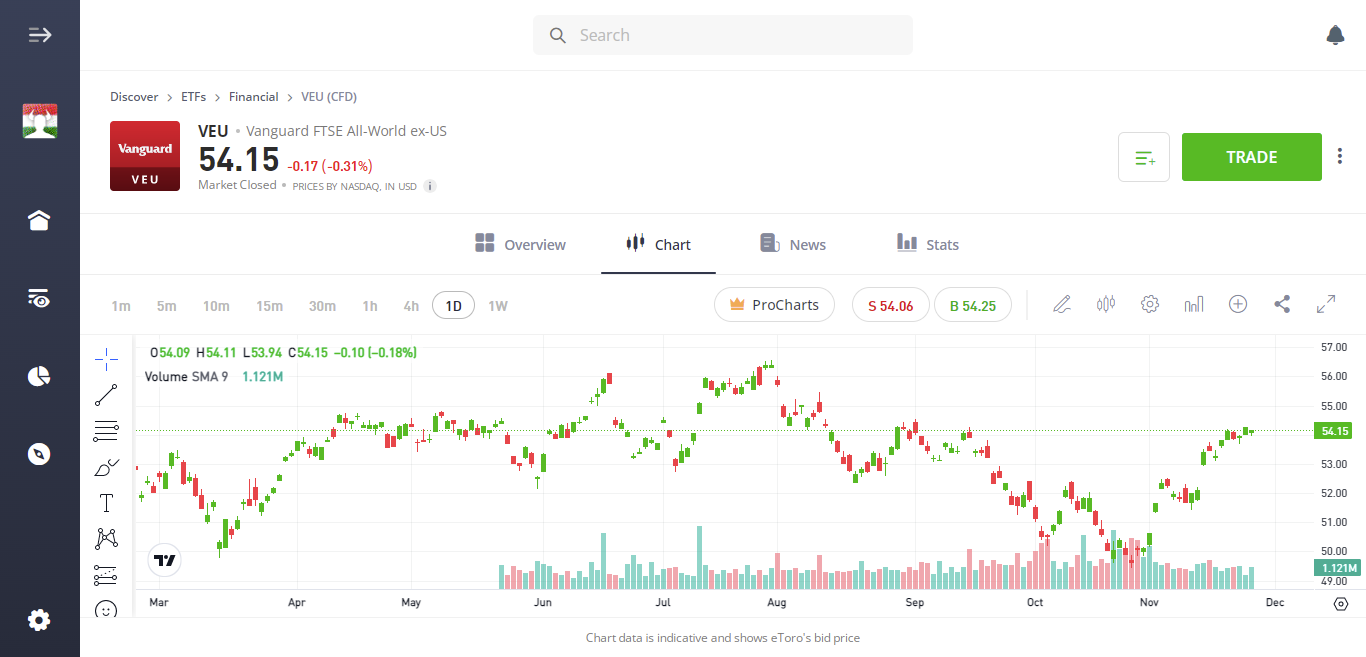

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. 8. FTSE All-World UCITS ETF – The best ETF for a global stock portfolio While many of the ETFs discussed on this page have focused on stocks listed in Hungary and the United States, some may want to gain exposure to a more global market. If that’s the case, you can’t do much better than the FTSE All-World UCITS ETF. In a nutshell, this ETF provides access to over 3,500 individual stocks from a wide variety of economies. While the service covers companies based in Hungary and the United States, you can also invest in companies based in Japan, China, France, Switzerland, Australia, Canada, Germany, Taiwan and other countries. This gives you a well-weighted balance of industries – everything from energy and materials and healthcare to financials, technology and telecommunications.

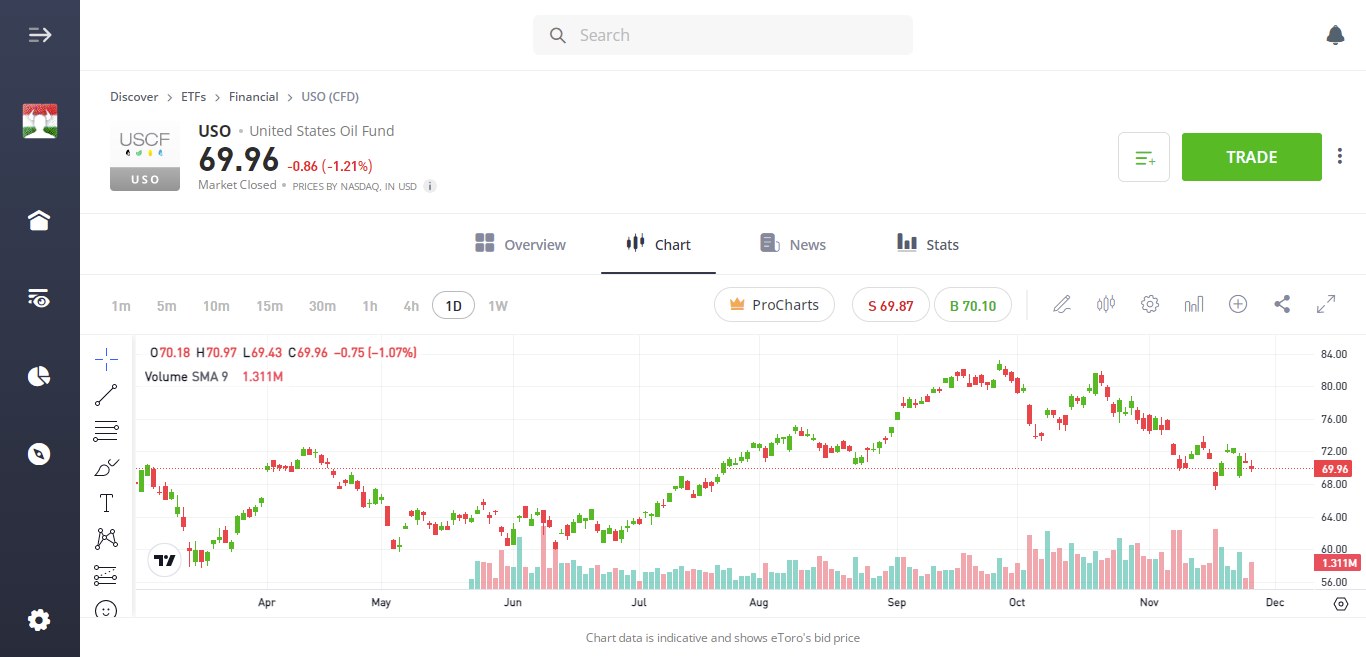

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. 9. United States Oil Fund ETF – Best ETF for Investing in Oil Prices During 2026 If you’re looking for an alternative asset that’s in great shape right now – why not consider oil? You don’t have to worry about storing or transporting large barrels to access this market. On the contrary, you can invest in oil indirectly, through an ETF. The best choice in this regard is the United States Oil Fund ETF – which attempts to track the West Texas Intermediate (WTI) benchmark. For those who don’t know, this is the main oil benchmark in the United States. Simply put, if the world price of crude oil rises, the United States Oil Fund ETF should follow suit. As you may know, the value of oil hit a record low in early 2020, at the start of the coronavirus pandemic. However, over the past 11 months, oil prices have been on an upward trajectory. This is clearly evident in the price of the US Oil Fund ETF. For example, at the end of April 2020, it would have paid $17. At the time of writing, in March 2022, the same ETF is trading above the $40 level. This means that in just over a year, the US Oil Fund ETF has made a profit of over 135%. If this ETF has caught your fancy – you can enter and exit your position at any time during regular market hours.

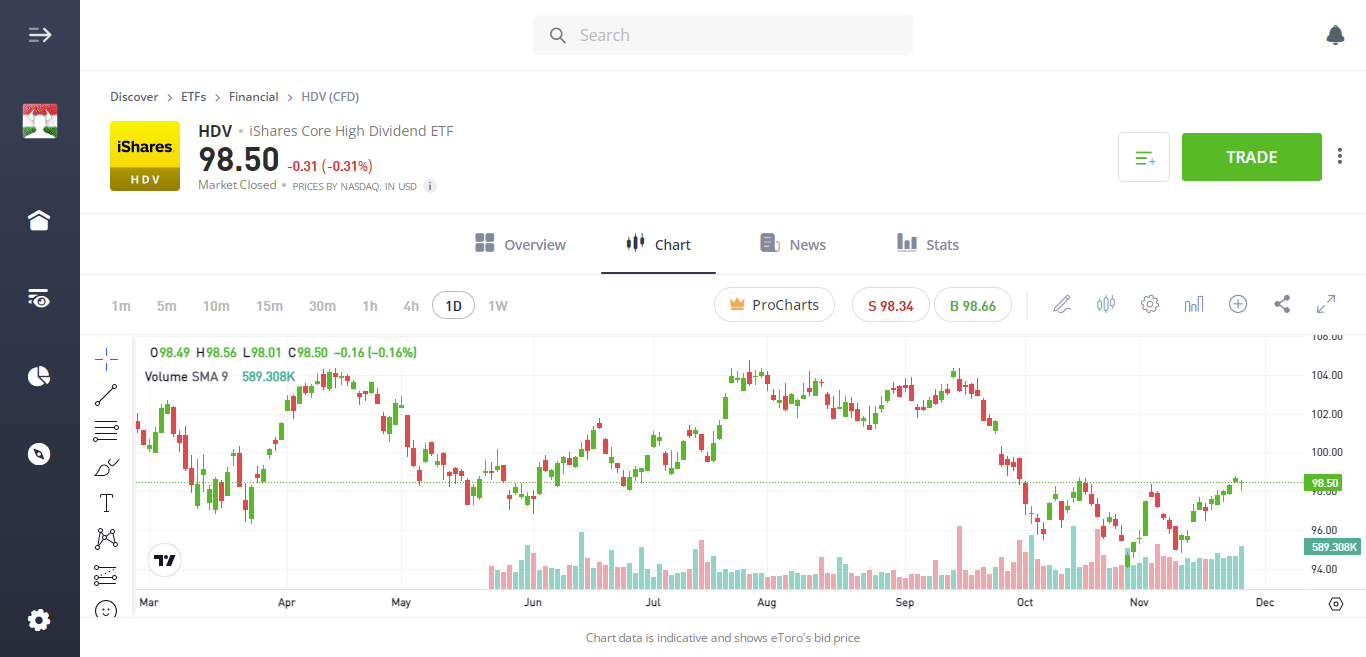

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. 10. iShares Core High Dividend ETF – Best ETF for Solid Dividend Stocks In Hungary, risk-averse investors often build a diversified portfolio of high-quality dividend stocks. This allows for slow and steady capital gains along with regular dividend payments. But why stop at buying a few dividend stocks when you can invest in over 75 stocks through an ETF? The iShares Core High Dividend ETF focuses not only on dividend-paying companies, but also on those with a long-term stock market history. This allows you to invest in a more predictable way, as you can get behind companies like Johnson & Johnson, Procter & Gamble, Exxon Mobile, Chevron, and Cisco. As you know, some of the companies mentioned above have been paying dividends for decades. As always, the ETF collects dividends throughout the month and pays a one-time dividend quarterly. You have a chance to make money even if the value of the 75 stocks held by the ETF does not rise in value collectively.

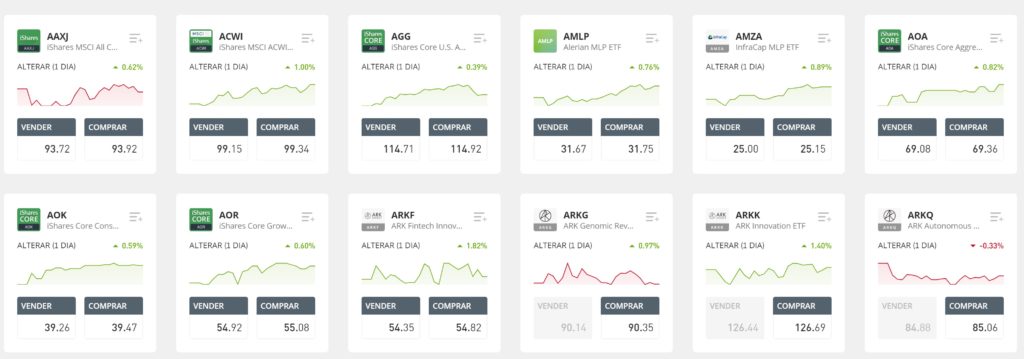

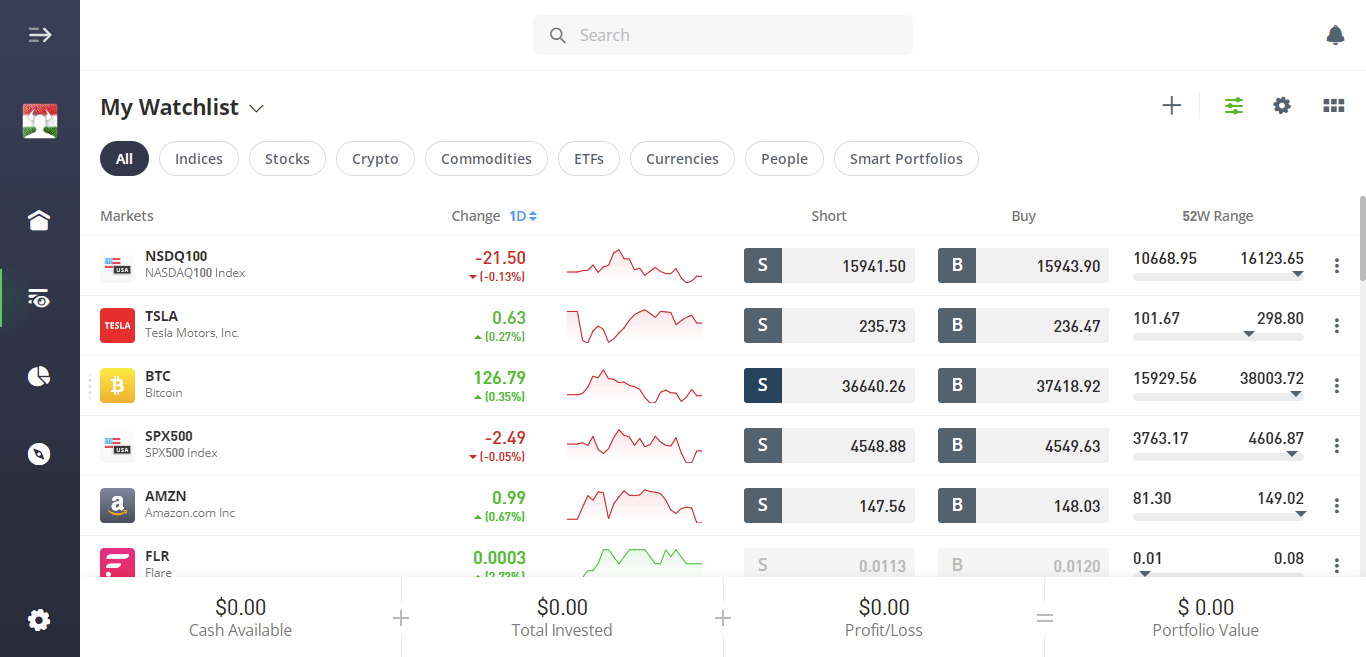

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. We’ve discussed the 10 best ETF investments to consider in 2026 . However, there are thousands of ETFs to invest in in Hungary – so it’s best to do your homework. Which ETF is the best? There are several key metrics to consider when finding the right ETF for your financial goals – we’ll explain these in more detail below. First of all, take a step back and think about what types of assets you want to gain exposure to. We covered different asset classes in the 10 ETFs discussed earlier. I wanted to illustrate how diverse the ETF market is. For example, if you want to invest in a specific stock market index fund, such as the FTSE 100, FTSE 250, Dow Jones, S&P 500 or NASDAQ Composite – there are a lot of ETF providers to choose from. These include Vanguard ETFs, iShares, Invesco, BlackRock, SDPR and many others. Or you can focus on a specific segment of the stock market – such as growth stocks, dividend stocks or small-cap stocks. In addition to stocks, there are ETFs that track commodities such as gold, silver ETFs, lithium ETFs and oil – as well as corporate and government bonds. Once you have an idea of what assets you like, you need to think about your long-term goals. For example, if you want to chase above-average market returns, ETFs that track growth stocks, high-yield corporate bonds, or volatile equity markets are more likely to be the right fit. If you want to take a more modest approach to risk and returns, you might want to focus on ETFs that invest in safe assets. This could be an ETF that tracks US and Hungarian real estate, or an ETF that focuses on US government bonds. One way to gauge potential returns is to look at the past performance of the ETF in question – perhaps the last 10-20 years. Simply put, the higher the financial return you want to achieve with an ETF investment, the more risk you have to take on. This is a classic risk-reward problem. The amount of risk you take on ultimately depends on the types of financial instruments and markets you want your ETF to track. For example, an ETF that tracks growth stocks will be much more favorable for this than one that invests in U.S. Treasuries. However, the risks of investing in growth stocks are also much higher. Most importantly, while ETFs allow you to invest in a diversified group of assets, there is still a chance of financial loss, so make sure you know exactly how much risk you are taking on. It is also worth considering which economies and markets you want to invest in. For example, if you are interested in the broader Hungarian economy, an ETF that tracks the FTSE 100 is the most suitable. If you are interested in the US market, the best S&P 500 ETF would be ideal. However, if you are a bit more risk-averse, you can also invest in emerging markets. The FTSE All-World UCITS ETF, for example, gives you access to the fastest-growing global economies of the past decade. This includes everything from South Africa, Brazil and India to China, Thailand and Taiwan. It is important to note that as a retail investor, it is very challenging to invest in these different markets in an amateur way. That is why ETFs are the best option – as you can invest in hundreds of emerging stocks with a single trade! It’s also important to understand how you plan to make money investing in an ETF. For example, all ETFs are listed on a public exchange – meaning their value moves up and down throughout the day. This works in your favor if the ETF’s net asset value increases. In other words, if the value of the assets held by an ETF collectively performs well, then the share price of that ETF will also perform well. If that’s the case, you could realize a capital gain when you eventually cash out. However, some ETFs are also great for generating regular income. These include ETFs that track REITs, dividend stocks, and bonds. In most cases, dividends are paid quarterly. However, some ETFs, such as those that track commodities like gold and oil, do not pay income. Instead, you will only make money if the value of the underlying asset increases. Here is a list of the most popular ETFs worth investing in in Hungary: Now that we’ve explained what you need to look for to choose an ETF that suits your financial goals, let’s talk about trading platforms . That is, to invest in ETFs, you first need to find a suitable brokerage site. When choosing a broker, you should focus not only on whether they offer the ETFs you’ve chosen, but also on what fees and commissions they charge. To help point you in the right direction – below we present the best Hungarian ETF brokers for investing. In fact, all of the ETFs discussed today can be purchased on eToro with the click of a button. You won’t have to pay a single penny in trading fees. Additionally, each ETF requires a minimum investment of only HUF 10,000 – significantly less than if you were to go directly to the provider. This allows you to invest in different ETF packages without needing a large capital. We also like eToro because it offers a number of passive trading tools that you can combine with classic ETF investing. For example, this stock broker offers dozens of CopyPortfolios with different strategies and objectives. These include a portfolio that targets the best renewable energy stocks and one that tracks digital currencies like Bitcoin and Ethereum. Since a crypto-specific ETF has not yet been released to the Hungarian retail market, this is a great substitute. When it comes to starting active fund investing with eToro, opening an account takes minutes. You can simply deposit money with a Hungarian bank card or by bank transfer – both of which are processed instantly. If you want to make a bank transfer, it may take a little longer. Finally, eToro is authorized and regulated by the Financial Conduct Authority, and your trading capital is protected by the FSCS.

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. This means you can trade ETFs, stocks , commodities, indices, cryptocurrencies and more across 200+ global markets, with zero spreads! They also offer a 50% discount on commissions, which is already very competitive. The broker’s own web trading platform is easy to use and comes with a number of extra features. Even better, the broker is regulated by CySEC.

A lakossági befektetői számlák 85%-a pénzt veszít az ezen az oldalon végzett CFD-kereskedés során. The broker also offers the popular MetaTrader 4 and MetaTrader 5 trading platforms , which are easy to use and allow you to perform technical analysis on a wide range of different ETFs. However, on the platform you can trade ETFs, forex, indices, stocks, commodities and cryptocurrencies in over 1250+ global markets 100% commission-free! Opening an account is easy, and you can deposit and withdraw money with zero deductions.

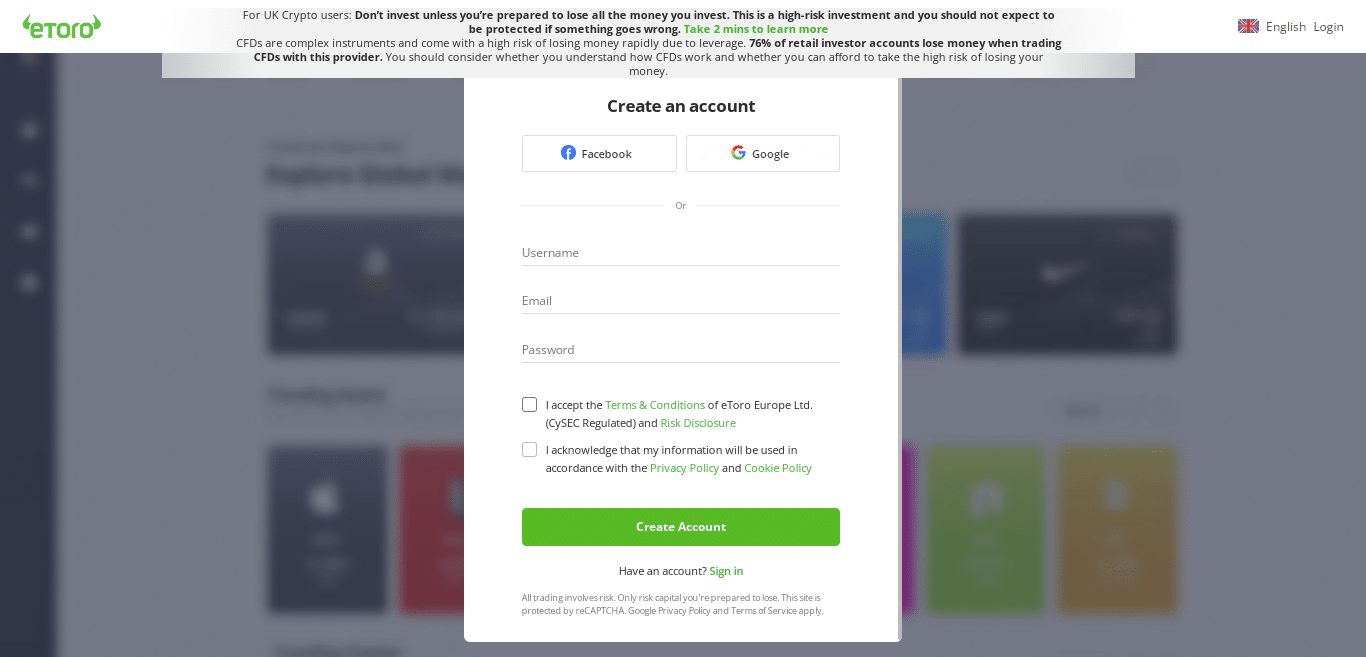

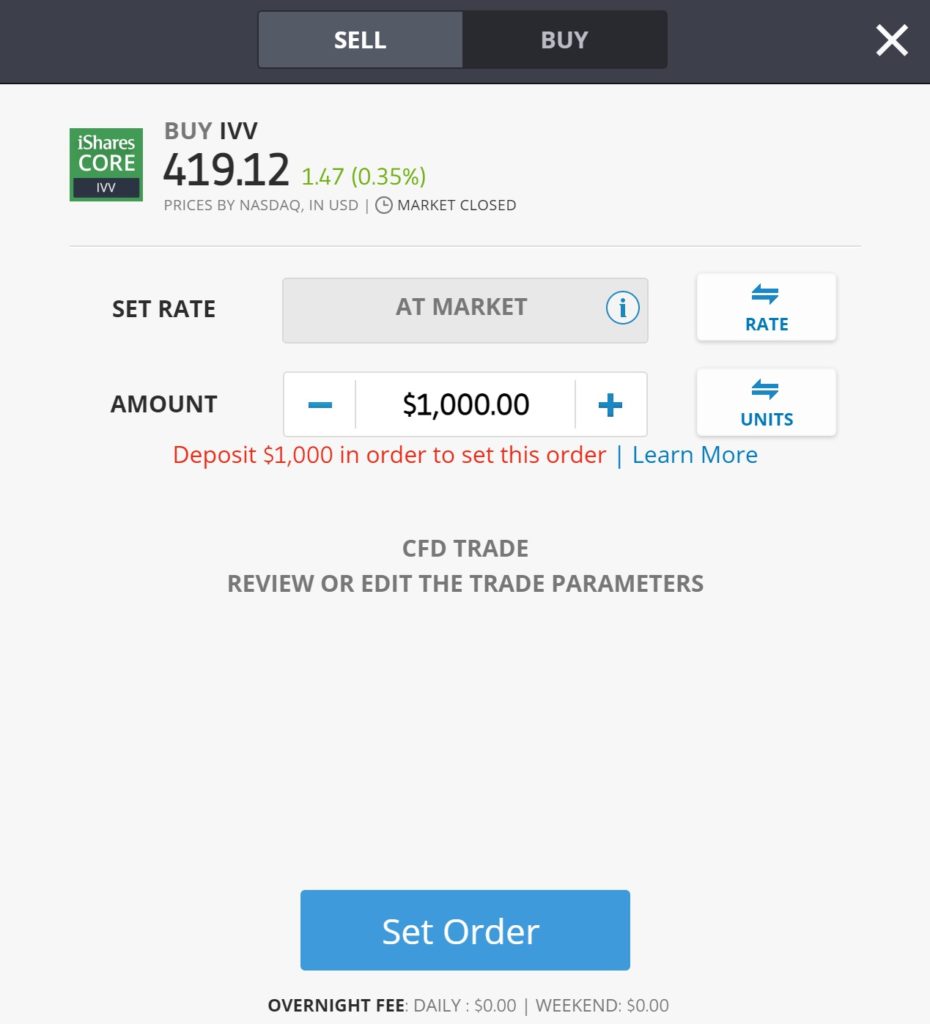

A lakossági befektetői számlák 71% -a pénzt veszít az ezen az oldalon végzett CFD-kereskedés során. To conclude our guide to the best ETFs of 2026 , we’ll walk you through the process of making your first investment. The steps below are based on the eToro brokerage firm, which allows you to invest in the best Hungarian ETFs commission-free, with a minimum deposit of just 10,000 HUF. Visit the eToro website and open an account. This will require some personal and contact information and will take no more than 5 minutes. You will also need to verify your mobile number and email address. In order for eToro to comply with FCA regulations, you will also be asked to upload a copy of your passport or driving license. If you are not planning to invest more than 500,000 HUF and do not have the documents at hand, you can upload them later. So, it’s time to deposit into your eToro account. You can choose from the following payment methods: If you know which ETF you want to buy, search for it. If not, click on the “Trade Markets” button and then the ETF. Once you click the “Trade” button next to the ETF you want to invest in, an order field will appear. All you need to do is enter your stake (minimum $50) in USD. Finally, click the “Open Trade” button to complete your commission-free ETF investment! Once you have invested in one of the best dividend ETFs on eToro, you can track its current market value by clicking on the “Portfolio” button. This way, you can see in real time how much your investment is worth. You can exit your ETF investment at any time during regular market hours. When you do this, the cash will appear in your eToro account immediately. Until this happens, you are entitled to your share of the dividend – as and when the ETF provider pays a dividend. In summary, this article discusses the 10 best ETFs for 2026 . We’ve covered a wide range of markets – from the FTSE 100, S&P 500 and gold to growth stocks, oil and dividend stocks. Ultimately, no two ETFs are the same, so it’s essential to do your homework. If you’re ready to start investing in ETFs now, eToro is a great broker to consider. The FCA regulated broker offers a range of top performing ETFs to invest in. Best of all, the minimum investment is just 10,000 HUF per ETF – so you can easily diversify with a small capital.

A lakossági befektetői számlák {etoroCFDrisk} %-a pénzt veszít, amikor CFD-kel kereskedik ezzel a szolgáltatóval. Péter a Tradingplatforms írója, elemzője és befektetője aki Győrben él. Tapasztalt piaci elemző, aki aktívan kereskedik, és több mint 10 éves tapasztalattal rendelkezik a pénzügyi piacokon. Szakterülete a napon belüli kereskedés és a hosszú távú befektetés különböző eszközosztályokban. Péter érdeklődése és elkötelezettsége a pénzügyi piacok bonyolultságainak megértése iránt már fiatalon kibontakozott, és élete során ez vált a pénzügyi piacok mélyebb megértésének elkötelezett elérésévé. Pter jártas a Forex és a részvénybefektetések bonyolult világában, és éles észrevételeivel tűnik ki. Szenvedélye, mellyel a pénzügyi piacok összetettségeit megfejti, mind a kereskedési, mind az írói területen nyilvánvaló. Munkáiban Péter megosztja tudását, és bonyolult pénzügyi fogalmakat tesz hozzáférhetővé a szélesebb közönség számára. Újabban a kriptovaluta piacok is érdeklik. FIGYELMEZTETÉS: Az ezen az oldalon található tartalom nem tekinthető befektetési tanácsadásnak, nem vagyunk felhatalmazva befektetési tanácsadás nyújtására. Ezen a weboldalon semmi sem minősül egy adott kereskedési stratégia vagy befektetési döntés jóváhagyásának vagy ajánlásának. A weboldalon található információk általános jellegűek, ezért az információkat az Ön céljainak, pénzügyi helyzetének és igényeinek fényében kell mérlegelnie. A befektetés spekulatív jellegű. Befektetéskor a tőkéje kockázatnak van kitéve. Ez az oldal nem használható olyan joghatóságokban, ahol a leírt kereskedés vagy befektetések tiltottak, és csak olyan személyek és olyan módon használhatják, ahogyan az jogilag megengedett. Előfordulhat, hogy az Ön befektetése nem felel meg a befektetői védelem feltételeinek az Ön lakóhelye szerinti országban, ezért kérjük, végezze el saját kutatásátt, vagy szükség esetén kérjen tanácsot. Ezt a weboldalt ingyenesen használhatja, de előfordulhat, hogy jutalékot kapunk az általunk bemutatott vállalatoktól. A weboldal további használatával elfogadja az általános szerződési feltételeinket és az adatvédelmi szabályzatunkat. Cégjegyzékszám: 103525 © tradingplatforms.com Minden jog fenntartva 2023

How to buy the best ETFs

List of the best ETFs in 2026

Review of the best ETFs

To give you a little inspiration, below we discuss the best ETF investments currently available on the market!How to choose the best ETFs to invest in?

Which ETF should I invest in? – Assets

Which ETF should I invest in? – Potential returns

Which ETF should I invest in? – Risk

Which ETF should I invest in? – Economies

Which ETF should I invest in? – Income or growth

ETF types

2026 best ETF investment platforms

1. eToro – Buy ETFs with 0% commission

Advantages:

Disadvantages:

2. Libertex – ETF CFD provider with zero spread

Advantages:

Disadvantages:

3. AvaTrade – Large selection of ETF trading platforms

AvaTrade is a broker regulated in six different jurisdictions around the world. They offer a wide range of ETF trading platforms and account types, including Spread Betting, CFD trading, Options trading, and Islamic swap-free trading accounts.

Advantages:

Disadvantages:

How to buy the best Hungarian ETFs

Step 1: Open an account and upload your ID

Step 2: Deposit

Step 3: ETF Finder

Step 4: Invest in an ETF

Step 5: Dividends and cash withdrawal

The Best ETFs – Conclusion

eToro – Buy the best ETFs in Hungary

LIZARD

What is the best ETF for the FTSE 100?

What is the best ETF for gold in Hungary?

What is the best ETF for US stocks in Hungary?

What is the best ETF to buy right now?

Where can I buy ETFs in Hungary?

How can you make money with an ETF?

Varga Péter

Pénzügyi szakértő

Varga Péter

Pénzügyi szakértő