Nejlepší způsoby, jak investovat peníze v roce 2026

Chtěli byste začít investovat, ale nevíte jak na to? V dnešní době už nepotřebujete k investování obrovský kapitál v řádu statisíců, bohatě vám do začátku postačí pár tisíc korun. Díky snížení potřebného kapitálu a neúměrného rizika se investování stalo mnohem dostupnější i pro širokou veřejnost, která si ho velmi oblíbila. Pokud jste však úplný začátečník, který netuší, kde by měl vůbec začít, ale každopádně byste rád zhodnotil, popřípadě alespoň uchránil své finanční prostředky před znehodnocením, tak tento průvodce je tu přesně pro vás, jelikož si ukážeme jak na to. A vy poté sami zjistíte, že se není vůbec čeho obávat.

V tomto průvodci si tak kromě jiného řekneme, proč má smysl investovat peníze například do akcií společností, ETF, jak kontrolovat související rizika nebo jak diverzifikovat své investiční portfolio. V závěru si rovněž představíme i několik oblíbených brokerů, u kterých je možné s investováním začít.

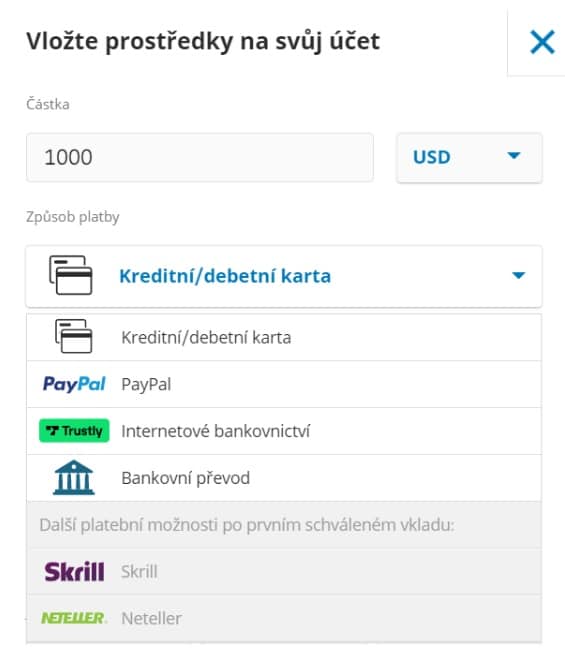

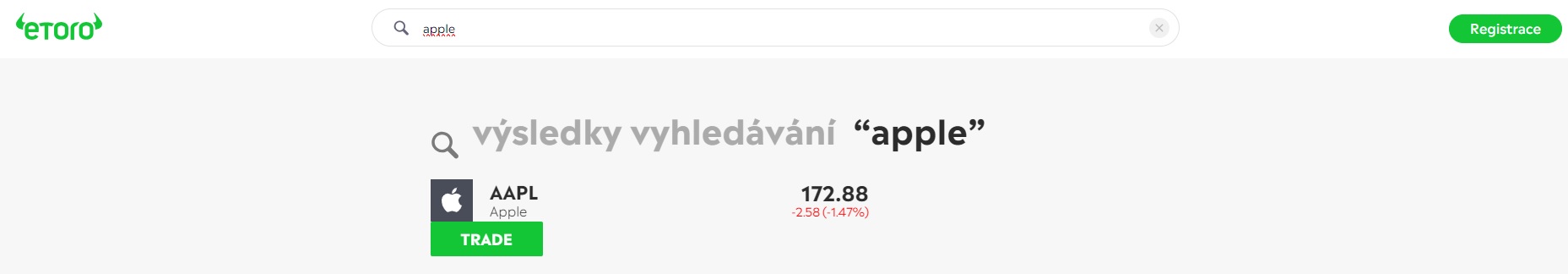

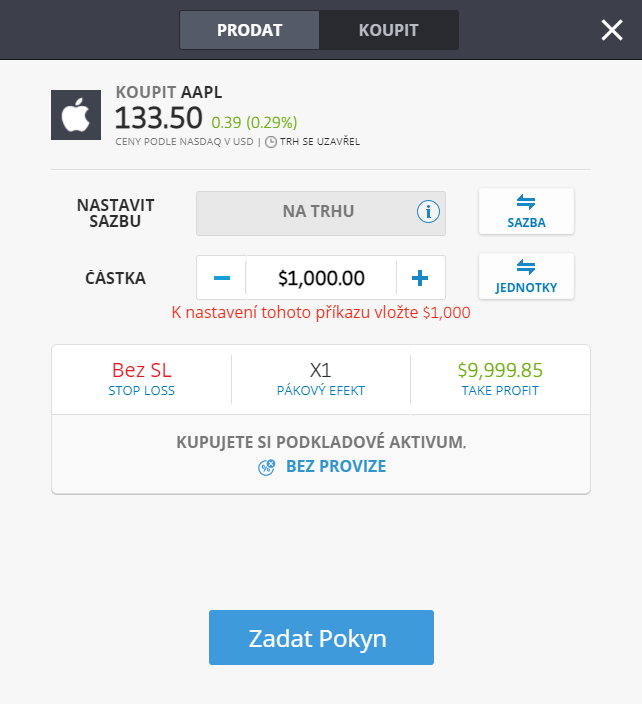

{etoroCFDrisk} % retailových investorů došlo ke vzniku ztráty. [stocks_table id=”24″] Důvody, proč investovat peníze, se mohou u jednotlivých osob výrazně lišit a ještě více se mohou lišit jednotlivé parametry investice, jako je například investiční horizont, míra rizika, očekávané výnosy atd. Toto jsou všechno parametry, na které by měl investor myslet ještě před tím, než se k nějaké investici rozhodne. Nyní si přiblížíme tři hlavní důvody, které stojí za tím, proč se investor rozhodl zhodnocovat své finanční prostředky. Asi tím nejčastějším důvodem bude snaha o zachování reálné hodnoty majetku. Investoři, kteří již svou prací majetek získali, totiž nestojí o to, aby jeho cena v čase klesala. Za poklesem hodnoty majetku může stát například inflace, jejíž vliv na kapitál investorů v posledních letech výrazně vzrostl. Investice, jejichž cílem je zachování reálné hodnoty majetku, mohou být nízko rizikové a není u nich kladen tak vysoký důraz na zhodnocení. Ovšem od těchto investic se vyžaduje stabilita v čase a v období ekonomického růstu samozřejmě také růst. Součástí zachování reálné hodnoty majetku mohou investoři také cílit na zachování současného životního standardu, který například po odchodu do důchodu může mít klesající tendenci. Investoři, kteří ještě nedisponují výraznějším majetkem, se jej budou samozřejmě snažit získat. Proto investiční strategie, které mají za úkol generovat větší zisky, také podléhají většímu riziku. Toto riziko roste s objemem kapitálu a výběrem finančního aktiva, na kterém je investice prováděna. Především v tomto investičním přístupu je nejdůležitější řízení rizika, aby se ze snahy o generování majetku nestala černá díra na peníze, která ve finále hodnotu majetku snižuje. Navyšování reálné hodnoty majetku je spíše investicí pro mladé investory, kteří si díky produktivnímu věku mohou jak svým příjmem zajistit životní standard, tak i generovat kapitál na dlouhodobé investice. Vidina finančních příjmů bez práce je pro mnoho lidí pouze utopistickou představou, ovšem ne pro investory. Například nákupem dividendových akcií si investor může zajistit pravidelný, obvykle kvartální, pasivní příjem, právě díky dividendám. Výhodou těchto investic je, že může být realizován i kapitálový zisk v okamžiku, kdy akcie dividendové společnosti zvyšují svojí hodnotu. Pasivní příjem lze také budovat pomocí konzervativnějších investičních nástrojů, jako je například spořící nebo termínovaný účet. Ve všech případech se ovšem jedná o dlouhodobější investice, takže by na ně měly být použity peníze, které nejsou nezbytně nutné k pokrytí životních nákladů. Globální ekonomika se od roku 2020 potýká s nárůstem inflace, což je ekonomická proměnná, která jednoduše zdražuje produkty a služby. Inflace je strašák nejen investorů, ale také všech lidí, protože obvykle dochází pouze ke zdražování, nikoliv k růstu mezd a platů. Jedním z efektů inflace je, že si za stejné množství peněz může člověk koupit méně zboží, což snižuje hodnotu životního standardu, takže se život stává finančně náročnějším. Jednou z možností, jak si v období vysoké inflace udržet životní standard, je více pracovat a nebo začít investovat. Investice jsou jednou z nejdostupnějších možností proti boji s inflací. Například akciový trh nabízí segment tzv. defenzivních akcií, což jsou aktiva, která si udržují hodnotu právě v obdobích vysoké inflace, čímž pomáhají udržovat životní standard investorů. V období vysoké inflace také roste cena zlata, které je investory vnímáno jako bezpečný přístav, a to nejen v případě inflace, ale také v jakýchkoliv nejistých dobách. Investoři by si také měli uvědomit, že zhodnocování kapitálu není o tom koupit a čekat, ale že investiční strategie musí být promyšlená a obsahovat jak risk management, tak i dostatečnou psychologickou průpravu. Na zisky je někdy potřeba si totiž počkat. V dnešní době mnoho brokerů nabízí takové služby, které umožňují vstup drobných investorů na kapitálový trh. Jedná se například o možnost pořízení frakční akcie nebo využití pákového efektu při obchodování s deriváty. Nicméně v těchto případech je dobré vědět, že čím méně kapitálu je do investice vloženo, tím se buď snižuje kapitálový výnos nebo se zvyšuje podstupované riziko (při použití finanční páky). Investor by proto měl mít reálná očekávání, co se týče zhodnocení a času, ve kterém tato očekávání budou naplněna. Větší kapitál dává samozřejmě lepší možnosti diverzifikace a celkově vytváří lepší psychologické prostředí, než snaha o extrémní zhodnocení malého kapitálu. Každý začínající investor by měl vědět, jaký potenciál zhodnocení může od své investice očekávat. Výkonnost je totiž dána několika faktory, které se navzájem ovlivňují. V prvé řadě je důležité pochopit, že každé finanční aktivum má určenou přirozenou volatilitu, což je kolísavost ceny v čase. Tato volatilita určuje, do jaké míry může být investice zhodnocena. Volatilita aktiva velmi úzce souvisí s časem, protože cenové pohyby jsou vždy vztahovány k určitému časovému intervalu (den, měsíc, rok). Investor tedy nemůže očekávat, že dosáhne zhodnocení investice nad rámec její volatility v čase. Dalším aspektem, který vstupuje do hry, je likvidita. Především v případě investic do alternativních aktiv (numismatika, lego, nemovitosti) hraje velmi významnou roli likvidita. V době, kdy se investor snaží realizovat zisk, například prodej nemovitosti, musí také na trhu existovat protistrana, která od něj nemovitost odkoupí. Pokud tato protistrana neexistuje, nemůže investor inkasovat zisk právě kvůli chybějící likviditě. I likvidita se v čase mění a obvykle je navázána na ekonomické cykly stagnace, propadu a růstu. Výhodu likvidních trhů nabízí právě kapitálové trhy, kde drobný investor protistranu pro své investice nalezne vždy. Jak likvidita, tak volatilita do investování přinášejí prvek rizika. Investice totiž může být po určitý čas také ztrátová, což souvisí například se špatným načasováním investice, kdy volatilita trhu zapříčiní její kapitálový pokles. V případě likvidity je tím hlavním rizikem, že potenciální výnos investice může být vysoký, ovšem ten skutečný vždy bude záviset na ochotě protistrany investici odkoupit. V obou případech je potřeba s rizikem počítat a přijmout, že se jedná o součást investování. Potřebujete pomoct najít ten nejlepší způsob, jak investovat peníze v ČR? Níže je uveden seznam různých aktiv, která vám mohou přinést zajímavé výnosy. Zvolení toho nejlepšího způsobu pro investování peníze, dosti záleží na tom, kolik chcete peněz vůbec investovat. Je totiž velký rozdíl, jestli budete investovat 10 tisíc dolarů nebo 200 tisíc dolarů. Rovněž je také důležité si říci, zda chcete investovat dlouhodobě nebo pouze krátkodobě. Nedílnou součástí je i váš postoj k rizikům, respektive kolik jste ochotni riskovat. Investice do akcií jsou asi nejoblíbenější formou finančního instrumentu, do kterých investoři vkládají své peníze. Kromě investování do jednotlivých akcií, může investor akcie i krátkodobě obchodovat. Této činnosti se říká spekulace a je obvykle prováděna pomocí CFD derivátů a finanční páky. Díky velkému množství akcií je možné sestavit investiční portfolio jak pro konzervativní investory, kteří preferují spíše udržení hodnoty svého majetku, tak i pro investory agresivnější, kteří teprve svůj majetek budují. Akcie rovněž nabízejí možnost pasivního příjmu. Především pak investice do dividendových aristokratů a králů může dlouhodobě investorovi generovat zajímavé pasivní příjmy. Pokud investor vyhledává agresivnější způsob zhodnocování svého kapitálu, tak dobrou volbou mohou být třeba růstové akcie, jejichž hodnota může raketově růst například díky silnému fundamentu. Naopak segment defenzivních akcií slouží jako konzervativní nástroj pro stabilizaci hodnoty portfolia. Tržní kapitalizace hraje výraznou roli v důvěře svých investorů. Pokud se jedná o nízko kapitalizovanou společnost emitující akcie, bude se nejspíše jednat o rizikovější instrument vykazující buď v čase výraznou stagnaci, nebo naopak vysokou volatilitu. Navíc, pokud nízko kapitalizovaná společnost je ke všemu zatížena dluhy, riziko investice do této společnosti výrazně poroste. Tyto společnosti však mohou investorům nabídnout vysoká kapitálová zhodnocení, jelikož trh velmi agresivně reaguje nákupem v okamžiku, kdy společnost uzavře velký kontrakt na zakázku. Nízko kapitalizované společnosti obvykle nevyplácí dividendy. Na druhé straně vysoko kapitalizované společnosti mohou nabídnout investorům konzervativnější investici, a to díky již vytvořené podnikové infrastruktuře a dlouhodobým plánům rozvoje a inovací. Tyto společnosti mohou vyplácet dividendy a díky své všeobecné známosti budou poskytovat dostatečnou likviditu jak pro nákup, tak pro prodej akcií. Vysoko kapitalizované společnosti také nabízejí mnoho fundamentálních zpráv a na cenových grafech je možné realizovat technickou analýzu, díky kterém lze jednotlivé investice také časovat. Za růstové akcie se obecně považují ty, které jsou schopné výrazně překonat průměrnou míru růstu celkového trhu, obvykle vztaženou k výkonnosti akciového indexu S&P 500. Růst je obvykle zajišťován například neustálým vývojem nových produktů, dlouhodobou expanzní strategií nebo na nové a rozvíjející se trhy. Růstové akcie obvykle nevyplácejí dividendy, protože zisky společnosti jsou používány právě buď na expanzi nebo vývoj a inovace. Investor tak může zhodnocovat svůj kapitál pouze na změně hodnoty růstových akcií. Hodnotové společnosti jsou definovány jako společnosti z jakéhokoli sektoru, které jsou oceňovány svou vnitřní hodnotou. Hodnotové akcie mívají nižší pořizovací cenu než akcie růstové, ovšem obvykle nenabízejí tak silný cenový růst. Hodnotové akcie jsou populární díky cenové konzistenci, což je aspekt vhodný především do konzervativního pojetí investování. Největším rizikem je správné určení vnitřní hodnoty akcie, tedy určení toho, zda je akcie podhodnocena či nadhodnocena. Cyklické akcie jsou ty, které jsou nejcitlivější na expanzi a pokles ekonomické aktivity, ke které většinou dochází v opakujících se cyklech. Tyto ekonomické a hospodářské cykly se v různých zemích a průmyslových odvětvích liší, ale jsou vzájemně propojeny. Cyklické akcie mají tendenci růst na začátku nového ekonomického cyklu, protože ekonomika se po hospodářském útlumu začne vzmáhat. Tyto akcie působí převážně v oblastech, kde se aktivita rozšiřují nejrychleji. Do těchto segmentů patří například letectví, módní nebo zábavní průmysl. Necyklické akcie, někdy označované jako nediskreční, jsou akcie společností působících v odvětvích, kde spotřebitelům nezbývá než v konzumu služeb a produktů pokračovat. Příkladem mohou být veřejné služby. I když by poptávka do určité míry mohla klesnout, vytápění domácností nebo elektřina v továrnách zůstane hlavní prioritou a bude mezi posledními, na kterých se bude šetřit. Byly doby, kdy investoři měli tendenci zaměřovat se hlavně na svůj domácí trh. Dnes je však snadné investování peněz kdekoli na světě, přičemž většina investičních platforem poskytuje přístup k akciím společností z celého světa. Je však třeba si uvědomit důležité rozdíly mezi ekonomikami různých zemí a regionů i devizovými riziky. Každý akciový trh má vlastní rozdělení dominantních odvětví. Například v britské ekonomice silně dominují služby, v německé ekonomice převažuje oblast výroby a USA je zase domovem mnoha největších světových technologických společností stejně tak jako Čína. Navíc pokud investujete do akcií denominovaných v cizích měnách, bude zde určité riziko pohybu směnného kurzu proti vám, které byste měli vzít v úvahu. Pokud tedy koruna poklesne vůči dolaru a vy budete mít investice v amerických akciích, ztratíte část hodnoty těchto akcií. Měli byste se snažit vyvažovat své investice napříč průmyslovými odvětvími nebo se soustředit na ty, které nejlépe vyhovují vašim investičním cílům. Například růstové příležitosti budou pravděpodobně lepší v technologických akciích než v bankovnictví, ale rizika mohou být větší. Pokud se chcete zaměřit na pasivní příjem (výplaty dividend), pak může být bankovnictví výhodnější než technologický sektor. Níže uvádíme některá z hlavních odvětví, která můžete zvážit: To jsou jen některá z hlavních průmyslových odvětví, přičemž všechna je lze navíc dále dělit. Pečlivě si promyslete sektory, do kterých chcete investovat své peníze z hlediska očekávaných výnosů a míry rizika. Můžete také raději investovat do těch odvětví, o kterých víte více. Vždy však mějte na paměti, že je nutné diverzifikovat a to s cílem snížit kapitálové výkyvy vašeho portfolia. Tzv. nástroje kolektivního investování, jako jsou fondy obchodované na burze (ETF), indexové fondy a podílové fondy, jsou důležitou součástí investičního světa. Tyto nástroje umožňují investorům sdružovat své finanční prostředky (proto kolektivní investování) a investovat je buď do koše podkladových aktiv, aby sledovali akciový index, který může představovat buď pouze jednu třídu aktiv nebo sbírku cenných papírů v rámci třídy aktiv či dokonce kombinaci tříd aktiv. Různé typy fondů mohou investovat téměř do každé části finančního světa. Popularita ETF v posledních několika letech výrazně vzrostla díky jejich flexibilitě a nízké ceně. ETF sledují cenu podkladového aktiva buď fyzickou replikací (držení aktiva) nebo syntetickou replikací (pomocí derivátů) a jsou kupovány a prodávány na burze cenných papírů stejně jako běžné akcie. Indexové fondy jsou podmnožinou ETF, ale lze je také vytvořit jako podílové fondy. Někdy jednoduše označované jako indexově vázané fondy. Tyto fondy budou sledovat výnosy indexu, jako je například FTSE 100 nebo S&P 500. Dělají to držením třídy podkladových aktiv, jak již bylo vysvětleno dříve nebo pomocí derivátů k získání expozice. Indexové fondy a ETF jsou extrémně levným způsobem, jak své portfolio diverzifikovat, protože jediným nákupem můžete získat přístup k množství podkladových cenných papírů. Podílové fondy jsou navenek podobné ETF v tom, že mohou držet koš investic, ale jsou velmi odlišné v konstrukci a způsobu obchodování. Podílový fond v zásadě neobchoduje z minuty na minutu na akciovém trhu s neustále se měnící cenou, ale místo toho má nastavenou cenu jednou denně a to obvykle na konci dne. Podílové fondy jsou známé jako otevřené nástroje, protože prodávají podílové jednotky investorům na základě poptávky, a proto mají tzv. otevřenou kapitálovou strukturu. Chcete-li ukončit svůj podíl, musíte prodat jednotku zpět emitentům fondů, na rozdíl od ETF, kde byste akcie jednoduše prodali. Investiční trusty jsou méně populární formou nástroje kolektivního investování. Obchodují se na akciovém trhu jako běžné akcie, ale na rozdíl od podílových fondů jsou z hlediska kapitálové struktury uzavřené. To znamená, že mají relativně fixní kapitálovou strukturu a neobchodují se svou čistou hodnotou aktiv, jako je tomu obvykle u podílových fondů a ETF. Investiční trusty se obchodují buď se slevou nebo s prémií vzhledem k hodnotě svých podkladových aktiv. Obchodování se slevou znamená, že trusty jsou oceněny na méně, než je čistá hodnota jejich aktiv, zatímco obchodování s prémií znamená, že jsou oceněny mnohem lépe než aktiva, která vlastní. Trusty mají oproti podílovým fondům určité výhody v tom, že si mohou půjčit (gearing) na zvýšení svých výnosů, i když jim to může způsobit větší ztráty. Mohou také odkoupit své akcie a kontrolovat tak slevu. Tato flexibilita znamená, že trusty mohou uhladit své výnosy, například zadržením výplat dividend v některých letech a změnou míry zadlužení. Rovněž z hlediska správy a řízení mají nezávislou správní radu, která poskytuje prvek dohledu nad správou fondů. Kryptoměny někteří investoři dokonce nepovažují za legitimní třídu aktiv, jelikož jsou investice v tomto sektoru považovány za vysoce rizikové. Avšak nyní, když se institucionální investoři znovu na tento sektor zaměřili, tak se jejich postoje rychle mění. Do kryptoměn například investují Paul Tudor Jones, společnost Tesla, která nakupuje Bitcoin, PayPal uvádějící řadu digitálních aktiv či gigantické fondy a banky jako například Fidelity and Morgan Stanley. Za změnou názorů na kryptoměny stojí především tisk peněz ve velkém v důsledku pandemie Covid-19, znehodnocování měny, které s sebou nese a rostoucí obavy ze stále se zvyšující inflace. Pro kohokoli, kdo má peníze na investování, je inflace obrovskou potenciální hrozbou, protože narušuje kupní sílu. Nejznámější kryptoměna, Bitcoin, si i nadále buduje reputaci digitálního zlata jako zajištění proti znehodnocení a inflaci. Pokud se rozhodnete investovat do Bitcoinu, měli byste vědět, že je značně volatilní, ale pokud se drží dlouhodobě, pak vzestupy a poklesy mají tendenci se zvyšovat, takže umístění malé částky (možná až 5 %) vašeho čistého jmění do této kryptoměny nebo nejlepší bitcoinové akcie by mohlo být přinejmenším zajímavou volbou. Za zmínku stojí také další kryptoměnová aktiva jako Ethereum, Cardano, Ripple nebo Chainlink. Komodity se týkají přirozeně se vyskytujících produktů, jako je ropa, měď, zlato, bavlna či pšenice. Investice do těchto oblastí lze levně realizovat pomocí ETF a podílových fondů a mohou být cennými prvky diverzifikace portfolia, které je vázáno směrem k akciím a dalším třídám aktiv. Je to proto, že ceny komodit mohou mít tendenci nepohybovat se stejným směrem jako ceny akcií, a tento nedostatek pozitivní korelace se stává užitečným diverzifikačním faktorem. Diverzifikace by měla být součástí každého dlouhodobého investičního portfolia. Důvodem, proč diverzifikaci provádět, je snaha o snížení rizika, tedy o snížení cenových výkyvů (zůstatku) na obchodním účtu. Ovšem není diverzifikace jako diverzifikace. Ideální snížení rizika by mělo být prováděno pomocí třídy aktiv, které mají vůči sobě negativní korelaci. Tedy když jedno roste, hodnota druhého aktiva klesá. Tímto způsobem se investor zajišťuje proti výraznějším propadům cen a zároveň tak dokáže i generovat zisk. Diverzifikovat lze napříč celým kapitálovým trhem, ale také lze diverzifikovat směrem do alternativních investic. Čím více investor drží ve svém portfoliu aktiv, tím vyšší diverzifikaci portfolio podléhá, a tím lépe by mohl být kapitál ochráněn vůči případné recesy. Nyní se již pojďme více ponořit do praxe. Níže si představíme ty nejznámější dividendové akcie, které jsou mezi investory velmi oblíbené. Tyto akcie se také řadí k dividendovým aristokratům, tedy již desítky let buď hodnotu svých dividend zvyšují nebo jí alespoň meziročně ponechávají na konstantní hodnotě. Asi neexistuje nikdo, kdo by neznal onen slavný kolový nápoj, který dobyl svět. Ale věděli jste, že akcie společnosti Coca-Cola jsou dlouhodobě jedny z nejlepších a nejoblíbenějších dividendových akcií? Hlavním důvodem, proč je investoři vyhledávají, je fakt, že v roce 2022 společnost už po šedesáté v řadě zvýšila své dividendy. Výše vyplacené dividendy na akcii v roce 2022 činila 1,76 USD, což je poměrně slušná částka, když vezmeme v potaz, že jedna akcie Coca-Cola stojí 56,97 USD. Společnost IBM, která poskytuje integrovaná řešení a služby po celém světě, nemůže na seznamu dividendových akcií prověřených časem rozhodně chybět. Dividendy společnosti IBM totiž rostou už 23 let v řadě, což je pro investory velmi dobrá zpráva. Dividendový výnos za rok 2023 činí 4,57 %. Co se týče vyplacených dividend, tak v roce 2015 byla roční dividenda 4,78 USD a v roce 2022 už činila 6,59 USD. Aktuální cena akcie společnosti IBM v listopadu 2023 je 148,97 USD. Další neméně zajímavou společností je společnost Procter & Gamble, která svým akcionářům vyplácí už přes 67 let v čase rostoucí dividendy. Díky tomu se tak může pyšnit i titulem “dividendový král”, což je označení pro ty společnosti, které každoročně dividendy zvyšují nebo jsou alespoň stejně vysoké jako poslední vyplacená dividenda, a to nejméně 50 let po sobě. Společnost je celosvětově známá pro své značkové spotřební zboží s tím, že nejznámějšími značkami jsou Head & Shoulders, Herbal Essences, Pantene, Old Spice, Braun, Gillette a Venus. V řeči čísel dividendový výnos za rok 2023 činil 2,51 % a výše dividendy za ten samý rok byla 3,76 USD. Pro srovnání v roce 2015 byla vyplacena dividenda na akcii ve výši 2,63 USD a v roce 2021 3,40 USD. Na konci roku 2023 je cena jedné akcie Procter & Gamble 150,94 USD. Společnost McDonald’s je asi jedním z nejznámějších fast food řetězců na světě. Ovšem kromě toho, že si v “mekáči” můžete dát nespočet různých hamburgerů, cukrovinek, nápojů, hranolek a dalších pochutin, tak je tato společnost pro investory zajímavá i díky svým dividendám. McDonald’s totiž vyplácí v čase rostoucí či alespoň nesnižující se dividendy už více než 40 let. Na základě toho o této společnosti můžeme mluvit jako o dividendovém aristokratovi a pokud toto tempo udrží i nadále, stane se rovněž i dividendovým králem. Investory láká také fakt, že jde o největší veřejně obchodovanou společnost rychlého občerstvení na světě. Dividendový výnos v roce 2023 činí 2,49 % a výše roční dividendy 6,68 USD. Například ještě v roce 2022 byla výše roční dividendy za akcii jen 5,66 USD. V době psaní tohoto článku je cena jedné akcie McDonald’s 268,91 USD. Jak jsme si již řekli v úvodní části tohoto článku, růstové akcie nabízejí investorům výrazný potenciál generovat zisk, díky růstu ceny těchto akcií. Jejich nevýhodou je ovšem vysoká volatilita a velmi často také vysoká cena. Tyto akcie jsou proto spíše vhodné pro rizikovější investování. Jedním z velmi významných zástupců růstových akcií jsou akcie společnosti Tesla. Tyto akcie totiž v sobě ukrývají obrovský potenciál spojený s elektromobily, které společnost Tesla vyvíjí, vyrábí, pronajímá a prodává. Druhým segmentem společnosti jsou pak také systémy pro výrobu a skladování elektrické energie. Samotné akcie Tesla v roce 2023 výrazně posílily, přičemž se v době psaní tohoto článku pohybují na ceně 219,27 USD. Společnost Tesla je známá tím, že svým akcionářům nevyplácí žádné dividendy, jelikož všechen zisk vrací zpátky do vývoje svých segmentů a rozvoje společnosti. Akcie společnosti NVIDIA v roce 2023 zaznamenaly obrovský růst, který je přisuzován hlavně nasazení čipů společnosti do aplikací s umělou inteligencí. Zároveň k tomuto růstu došlo po jedné z nejvýraznějších technických korekcí za posledních 5 let cenového vývoje. Akcie společnosti se řadí k polovodičovým akciím, kterých je na trhu stále nedostatek, což opět hraje ve prospěch společnosti. NVIDIA kromě čipů dále také nabízí službu streamování her GeForce NOW, služby GPU GeForce pro hry a PC, infrastrukturu a řešení pro herní platformy nebo provozuje i software pro návrh 3D virtuálních světů Omniverse, což s rostoucím zájmem široké veřejnosti o metaverzní světy může být pro společnost další velká konkurenční výhoda. Akcionáře společnosti možná potěší i fakt, že společnost vyplácí dividendy, i když dá se říci, že pouze symbolické. Od roku 2019 je totiž výše roční dividendy neměnná, a to 0,16 USD za akcii. V předposlední měsíc roku 2023 stála jedna akcie NVIDIA 457,51 USD. Pokud byste hledali symbol růstových akcií, tak pak jsou to bezesporu akcie Apple. Tyto akcie totiž z dlouhodobého hlediska rostou a to jen s malými technickými korekcemi. Samotná společnost Apple se řadí mezi technologické společnosti, jelikož vyrábí a prodává osobní počítače, telefony, tablety a mnoho dalšího. Jedná se zároveň o jednu z nejznámějších a nejoblíbenějších společností mezi širokou veřejností. Je důležité však vědět, že společnost Apple nevyplácí dividendy. Ovšem i zisk na jednu akcii je poměrně zajímavý, protože v roce 2019 činil 2,97 USD a o čtyři roky později, tj. 2023, už 6,13 USD. První listopadový týden roku 2023 se cena za jednu akcii Apple pohybovala na hodnotě 179,23 USD. Popularita těchto investičních nástrojů každým rokem roste, a to především díky nízké pořizovací ceně. Jedná se o konzervativnější investiční nástroje, které ovšem v případě pozitivního fundamentu mohou investorovi nabídnout velmi zajímavá zhodnocení. Mezi investory jsou aktuálně tematická ETF stále oblíbenější, jelikož se díky nim mohou investoři zaměřit na specifickou činnost lidské práce jako umělá inteligence, genetické inženýrství nebo cesty do vesmíru. Nutno také říci, že podle jednotlivých témat a hodnoty akcií v portfoliu se určuje i konečná cena ETF. Jedním z nejznámějších zástupců těchto ETF je iShares Global Clean Energy ETF. Indexové ETF jsou považovány za jeden z nejkonzervativnějších nástrojů, jelikož kopírují vývoj vybraných indexů, jako je například index S&P 500. Nejčastěji se využívají pro pasivní investice pomocí nižších vkladů, protože zmíněný index S&P 500 z dlouhodobého hlediska roste, takže je investice stále zhodnocována. Mezi další oblíbené indexové ETF patří Nasdaq 100 nebo iShares Russell 2000. U sektorových ETF by se dalo říci, že cílí na určitý ekonomický sektor, jelikož mohou mít ve svých portfoliích zahrnutý například průmyslový, zdravotnický, technologický či zemědělský sektor. A právě podle vybraného druhu jednotlivých sektorů jsou poté investorům buď vypláceny dividendy nebo se mění volatilita ETF. Nejznámějšími sektorovými ETF jsou Financial Select Sector SPDR Fund, Health Care Select Sector SPDR Fund či Energy Select Sector SPDR Fund. Jak už samotný název těchto ETF vypovídá, jedná se o investice do nemovitostí, které mohou rovněž obsahovat i akcie ze segmentu REIT. Jelikož tento segment vyplácí nejvyšší dividendy, je tak mezi investory velmi vyhledávaný. Oblíbené jsou například iShares U.S. Real Estate ETF, Vanguard Real Estate ETF nebo Schwab US REIT ETF. Pravdou je, že se za posledních několik let roztrhl pytel s brokery a investičními společnostmi, které své produkty dokáží nabídnout i drobným investorům. Díky tomu se do trhu dostalo mnoho subjektů, kteří jednak podporují likviditu finančních aktiv a také se podílejí na jejich volatilitě. Díky nízkým pořizovacím nákladům například akcií nebo ETF, tak může v dnešní době investovat v podstatě každý. Navíc obchodní platformy bývají mnohdy jednoduché, pro zákaznické a intuitivní, takže i nezkušený investor se velmi brzy naučí, jak investování provádět. Tento trend je trochu na úkor znalostí a zkušeností a díky všeobecné dostupnosti nejsou investoři tlačeni ke vzdělávání se. Vzdělávání se tak ke své škodě přeskočí a až po ztrátách zjistí, že celá investiční činnost není tak jednoduchá, jak se na první pohled může zdát. Velké množství brokerů, nízké pořizovací náklady, jednoduché a intuitivní obchodní platformy a velké množství studijních materiálů, to vše umožňuje investorům dostat se mnohem rychleji k ziskovosti, než bylo kdykoliv dříve možné. Navíc technologie umožňují investovat i s nižším kapitálem. Například si investoři mohou zakoupit pouze podíl v akcii (frakce) nebo maximalizovat zisků pomocí finanční páky. Nespornou výhodou je také možnost investovat online, díky čemuž už investoři nemusí mít své akcie doma fyzicky, ale vše mají přehledně uloženo na svém obchodním účtu u brokera. Mít peníze bez práce je sen mnoha lidí a díky investování se tento sen může stát skutečností. Dividendové akcie dokáží investorovi generovat zisky, aniž by musel podstupovat výrazné riziko. Generování pasivních příjmů touto metodou má ovšem jedno výrazné negativum. Je potřeba počítat s dlouhodobým horizontem této investice. Dividendy jsou mnohdy vypláceny kvartálně a je nutné akcie společnosti vlastnit před ex date, aby měl investor nárok na dividendu. Proto by na budování pasivního příjmu měly být použity takové peníze, které investor v brzké době nebude potřebovat. Investoři z České republiky mají na výběr několik desítek investičních aplikací a brokerů. V této části se proto podíváme na ty nejlepší a nejoblíbenější. Tento broker je rovněž i velmi bezpečný, jelikož je regulovaný FCA, který má nyní po celém světě více než 30 milionů aktivních uživatelů ze 140 zemí světa. eToro obchodníkům umožňuje investovat do cca 3 000 akcií ze 17 světových burz, nejoblíbenějších ETF, kryptoměn, indexů, komodit a forex párů. Obzvláště zajímavý je jeho výběr špičkových ETF, jako je Powershares QQQ ETF, který sleduje index Nasdaq 100 složený z mnoha předních amerických technologických společností. Na eToro lze mít i přístup k ETF buď jako k podkladovému produktu nebo prostřednictvím CFD instrumentů. Především pro začínající obchodníky a investory je další dobrá funkce tzv. Copy Trader. Funkce Copy Trader totiž umožňuje obchodníkům sledovat jiné zkušené obchodníky s prokázanými výnosy. Další výhodou brokera eToro jsou jeho webové stránky a mobilní obchodní aplikace, které se snadno používají a jsou velmi přehledné. {etoroCFDrisk} % retailových investorů došlo ke vzniku ztráty. XTB je regulována různými dozorčími orgány ze Spojeného království (FCA), Polska (KNF), Kypru (CySec) a Belize (IFSC). Jako evropský broker nabízí XTB také takzvanou 'ochranu záporného zůstatku', což znamená, že nikdy nemůžete ztratit více peněz, než máte na svém investičním účtu. Společnost XTB nebo oficiálně X-Trade Brokers DM SA je kotována na varšavské burze cenných papírů, a proto je povinna zveřejňovat finanční údaje. Aby bylo zajištěno snadné použití, XTB také navrhla aplikaci, která vám umožní investovat kdekoli. Kromě otevírání a zavírání pozic můžete tuto aplikaci použít k provádění analýzy, zapínání upozornění na cenu, prohlížení zpráv z trhu a mnoho dalšího. Tato aplikace je volně ke stažení v obchodu Google Play a Apple App Store. X-Trade Brokers také nabízí možnost demo účtu. To vám umožní vyzkoušet obchodování a platformu XTB, aniž byste riskovali. Během čtyř týdnů, kdy je tento demo účet aktivní, máte možnost investovat 100 000 virtuálních dolarů na 1 500 různých trzích. Pokud máte demo účet, získáte také přístup k zákaznickému servisu, který je k dispozici 24 hodin denně od neděle do pátku. Poplatky jsou integrovány do spreadů, od 0,1 pipu pro forex obchodování a kolem 0,6 % pro většinu CFD. Spready jsou konkurenceschopné, ale zaostávají za nejlepšími brokery v této kategorii. Aktivní obchodníci mohou získat část spreadu (od 5 % do 30 %) zpět, když dosáhnou určitých objemových prahů od 30 po 1 000 obchodů za měsíc. Pákový efekt u XTB činí až 5:1 při obchodování s kryptoměnami, 30:1 při obchodování na forexu a 10:1 při obchodování s akciemi. {etoroCFDrisk} % retailových investorů došlo ke vzniku ztráty. Dalším neméně zajímavým brokerem je australský forex a CFD broker Pepperstone. Jedná se o brokera, Aktuálně buduje komunitu v Evropě a Asii. Tyto trhy by chtěl oslovit prostřednictvím svých nadstandartních služeb, které jsou přímo spojené s obchodováním na finančních trzích. Broker rovněž klade velký důraz na bezpečnost a transparentnost, proto je plně regulován několika nejvýznamnějšími regulačními úřady jako ASIC či FCA. Co se týče České republiky, tak zde je regulován Českou národní bankou. Pro obchodníky je tak tento broker naprosto bezpečnou volbou nejen pro jejich investování na obchodních trzích. Samozřejmostí je i ochrana proti zápornému zůstatku, díky které se obchodníci nedostanou do nepříjemných situací. Obchodníci mohou u Pepperstone obchodovat například na forexu s těmi nejlepšími cenami, nízkými spready a likviditou nejvyšší úrovně. Na výběr mají více než 60 měnových párů, včetně hlavních, vedlejších, křížových a i těch exotických. Kromě forexu lze obchodovat rovněž i komodity, které nabízí špičkovou likviditu a trvale konkurenceschopné spready již od 0,05 pipu na zlato, a to bez provizí. Obchody s komoditami jsou vyplněny v plném rozsahu bez částečné exekuce nebo rekotací tržních příkazů. Pokud ovšem obchodník raději obchoduje indexy, tak si zde také přijde na své. Pepperstone totiž nabízí možnost obchodovat s pohybem hlavních indexů akciového trhu po celém světě s nejlepšími cenami, nízkými spready a rychlým provedením indexů. Nabízí pevné konkurenční spready již od 1 pipu na UK100, 0,9 na GER40, a to vše opět bez provizí. V případě akcií umožňuje broker obchodníkům jít na dlouhou nebo krátkou pozici s akciovými CFD a sázkami na spread, což zjednodušuje prodej akcií na short a poskytuje příležitosti k obchodování s pákovým efektem při klesajících cenách akcií. Další výhodou je i možnost obchodování mimo pracovní dobu s významnými americkými akciemi, aby mohli obchodníci využít naprosto všech obchodních příležitostí. {etoroCFDrisk} % retailových investorů došlo ke vzniku ztráty. Abyste vůbec mohli začít investovat své peníze, tak si musíte ze všeho nejdříve zvolit brokera, u kterého si založíte obchodní účet. Jedním z nejoblíbenějších brokerů v České republice je eToro, kterého jsme zvolili i my pro tento návod. Nutno říci, že postup založení účtu je u většiny brokerů dosti podobný. Jako první budete muset navštívit oficiální webové stránky brokera a zaregistrovat se. Pro vyplnění registračního formuláře vám bude stačit vyplnit vaše jméno, příjmení, adresu bydliště, email a telefonní číslo. V dalším kroku budete muset ověřit svou totožnost. K tomu postačí váš občanský průkaz, pas nebo řidičský průkaz a ještě jeden doklad, na kterém jsou vaše údaje jako například faktura za elektřinu. Poté, co budete ověřeni, je čas vložit na svůj obchodní účet finanční prostředky. Na výběr máte hned z několika možností jako debetní/kreditní kartou, elektronickou peněženkou nebo bankovním převodem. Zároveň je nutné i počítat s požadovaným minimálním vkladem, který je u eToro 100 USD. Jakmile provedete vklad, jste připraveni obchodovat. Klikněte na tlačítko “Obchodní trhy” nebo do vyhledávacího pole v horní části stránky zadejte „Apple“: Klikněte na logo Apple, které se zobrazí ve výsledcích, ať už jste zvolili jakoukoli z těchto cest. Nyní budete na stránce nakupovat akcie společnosti Apple, která obsahuje podrobnosti, jako je informační kanál, statistiky, grafy a průzkumy. Pokud jste na svůj účet nevložili finanční prostředky, nebudete mít přístup k informacím z průzkumu. Na stránce profilu Apple klikněte na modré tlačítko “Obchodovat” a zadejte částku, za kterou chcete akcie Apple koupit. My jsme pro příklad zvolili velikost obchodu 1 000 USD. Zadali jsme take profit, který jsme nechali na úrovni stanovené výchozím nastavením systému, a to na 10 000 USD. Nyní klikněte na “Zadat pokyn”. Při zadávání obchodů je dobré si rovněž nastavit i stop loss. Přejděte do zobrazení portfolia a podívejte se na svou novou pozici Apple. Chcete-li koupit pozici v Berkshire Hathaway, zlatě a ethereu, opakujte výše uvedené kroky. eToro na trhu se zlatem a jinými komoditami používá CFD kontrakty, což znamená, že nekupujete podkladové aktivum. Místo toho koupíte smlouvu, ve které návratnost investice určuje rozdíl mezi kupní a prodejní cenou v okamžiku uzavření smlouvy. V tomto článku jsme se věnovali problematice investování. V úvodní části jsme shrnuli důvody, proč se o investování zajímat a v čem může být prospěšné. Také jsme nastínili důvody, které mohou maximalizovat rizika spojená s touto činností. Samozřejmě jsme se zabývali i různými možnostmi, jak investovat peníze na kapitálových trzích, případně jak využít diverzifikaci do alternativních aktiv, přičemž jsme si tyto jednotlivé finanční instrumenty, jako jsou akcie, ETF, podílové fondy a další i blíže představili. Závěr článku poté patří těm nejznámějším brokerským společnostem, skrze které mohou investoři zhodnocovat své peníze na kapitálovém trhu. {etoroCFDrisk} % retailových investorů došlo ke vzniku ztráty. Jedním z nejčastějších důvodů, proč lidé investují své peníze, je zachování reálné hodnoty jejich majetku, navýšení reálné hodnoty jejich majetku, pravidelný pasivní příjem a ochrana před inflací. V dnešní době mnoho brokerů nabízí takové služby, které umožňují vstup drobných investorů na kapitálový trh i bez velkého kapitálu. Jedná se například o možnost pořízení frakční akcie nebo využití pákového efektu při obchodování s deriváty. Každopádně čím méně kapitálu je do investice vloženo, tím se buď snižuje kapitálový výnos nebo se zvyšuje podstupované riziko. Investoři mají v současné době na výběr z nespočtu finančních instrumentů, jako jsou akcie, indexy, komodity, kryptoměny, ETF a další. Záleží tak pouze na osobních preferencích daného investora. Diverzifikace by měla být součástí každého dlouhodobého investičního portfolia. Důvodem, proč diverzifikaci provádět, je snaha o snížení rizika, tedy o snížení cenových výkyvů (zůstatku) na obchodním účtu. Vladimír Pospíšil je autor stovek článků, analytik a investor z Českých Budějovic. Je zkušeným analytikem trhů a aktivním obchodníkem s více než 10 lety zkušeností na finančních trzích. Specializuje se na swingové obchodování, ale také dlouhodobé investování do různých druhů aktiv. Především se zabývá kryptoměnami, akciemi a deriváty. Jeho cílem je ve svých příspěvcích předávat své vědomosti a zkušenosti svým čtenářům. Primárně se zaměřuje na vzdělávací články na relativně náročná témata, ze kterých se čtenáři naučí základní poznatky o kryptoměnách, akciích, ETF a derivátech. Nechybí ani příspěvky, jak bezpečně a chytře na trzích investovat. Vše je stručnou a čtivou formou, díky čemuž i náročná témata čtenáři vstřebají. Vladimír si klade za cíl vzdělat v investičních tématech co nejširší okruh čtenářů, protože věří, že vzdělávání je klíčem k úspěšnému investování. Pro Vladimíra představuje investování do kryptoměn a akcií ideální formu, jak se zajistit proti nečekaným životním událostem, zachovat a rozšířit bohatství. 61 % maloobchodních CFD účtů přichází o peníze. Investice do kryptoměn jsou rizikové a nemusí být vhodné pro drobné investory; můžete přijít o celou svou investici. Zde si prostudujte rizika. 61 % maloobchodních CFD účtů přichází o peníze. Investice do kryptoměn jsou rizikové a nemusí být vhodné pro drobné investory; můžete přijít o celou svou investici. Zde si prostudujte rizika. UPOZORNĚNÍ: Obsah těchto stránek nelze považovat za investiční poradenství a nejsme oprávněni poskytovat investiční poradenství. Nic na těchto webových stránkách nepředstavuje podporu nebo doporučení konkrétní obchodní strategie nebo investičního rozhodnutí. Informace na těchto webových stránkách mají obecný charakter, proto je nutné je zvážit s ohledem na vaše cíle, finanční situaci a potřeby. Investování je spekulativní. Při investování je váš kapitál vystaven riziku. Tyto stránky nejsou určeny pro použití v jurisdikcích, ve kterých je popsané obchodování nebo investice zakázány, a měly by je používat pouze takové osoby a takovými způsoby, které jsou zákonem povoleny. Vaše investice nemusí splňovat podmínky ochrany investorů ve vaší zemi nebo státě bydliště, proto si tyto skutečnosti zkontrolujte nebo si v případě potřeby nechte poradit. Tyto webové stránky můžete používat zdarma, ale od společností, které na nich uvádíme, můžeme obdržet provizi. Dalším používáním těchto webových stránek souhlasíte s našimi podmínkami a zásadami ochrany osobních údajů. Registrované číslo společnosti: 103525 © tradingplatforms.com Všechna práva vyhrazena 2024

Proč investovat peníze?

Zachování reálné hodnoty majetku a navýšení reálné hodnoty majetku

Pravidelný pasivní příjem

Inflace jako největší protivník investora

Proč je potřeba se proti inflaci bránit?

Potřebujete k investování hodně peněz?

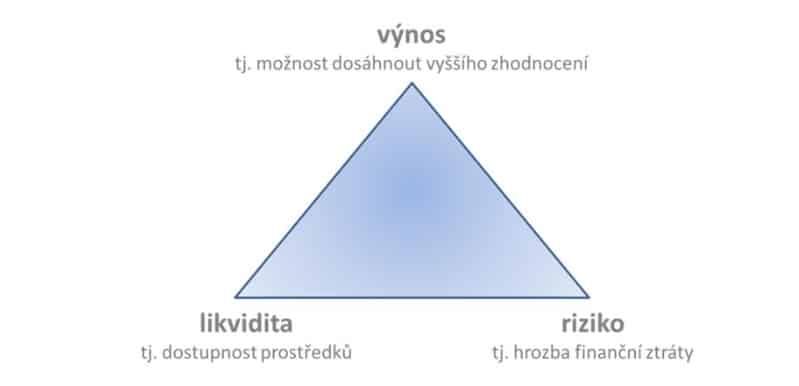

Investiční trojúhelník – Vztah rizika a výnosu

Nejlepší způsob, jak začít investovat peníze

Jak začít investovat peníze do akcií

Tržní kapitalizace a růst vs. hodnota

Cyklické vs. necyklické akcie

Domácí vs. globální akcie

Průmyslová odvětví

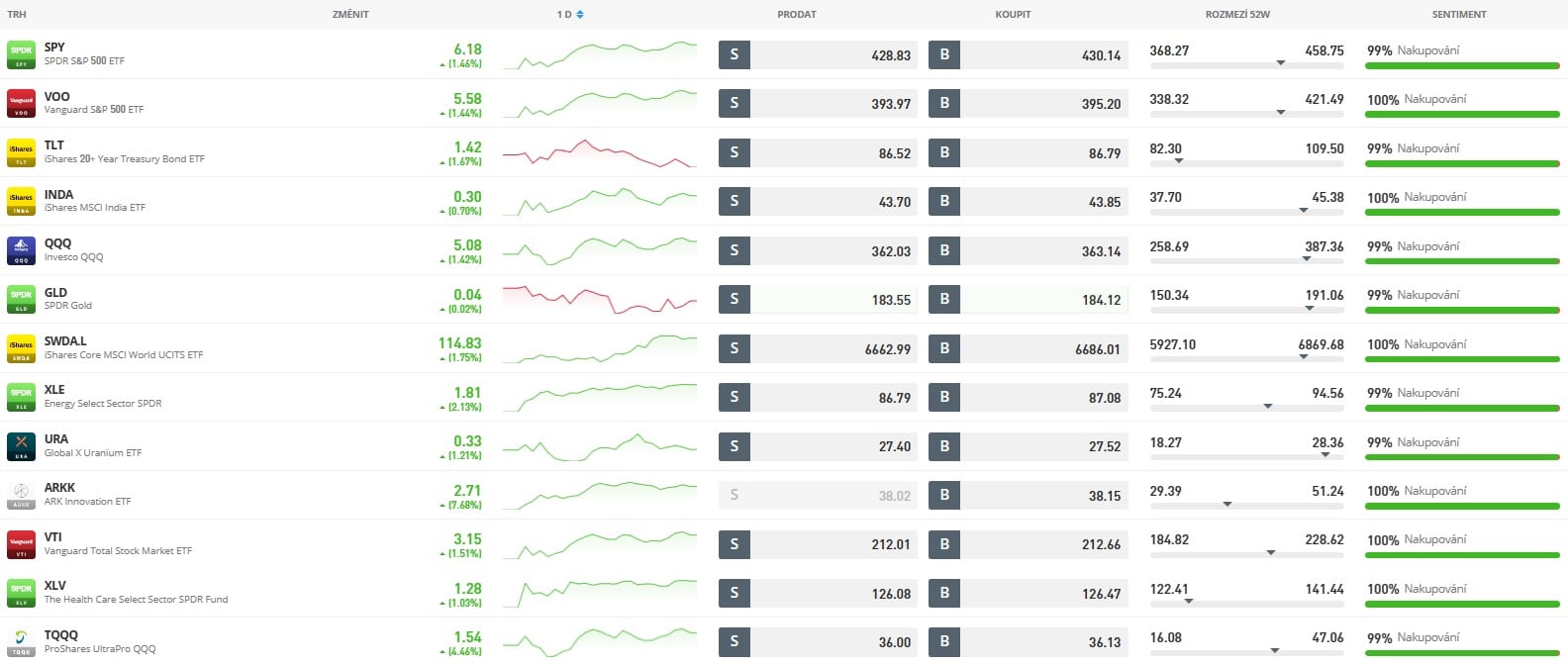

Jak investovat do ETF, indexových fondů, podílových fondů a investiční trustů

Proč jsou ETF tak populární?

Podívejte se také na podílové fondy

Nepřehlédněte investiční trusty

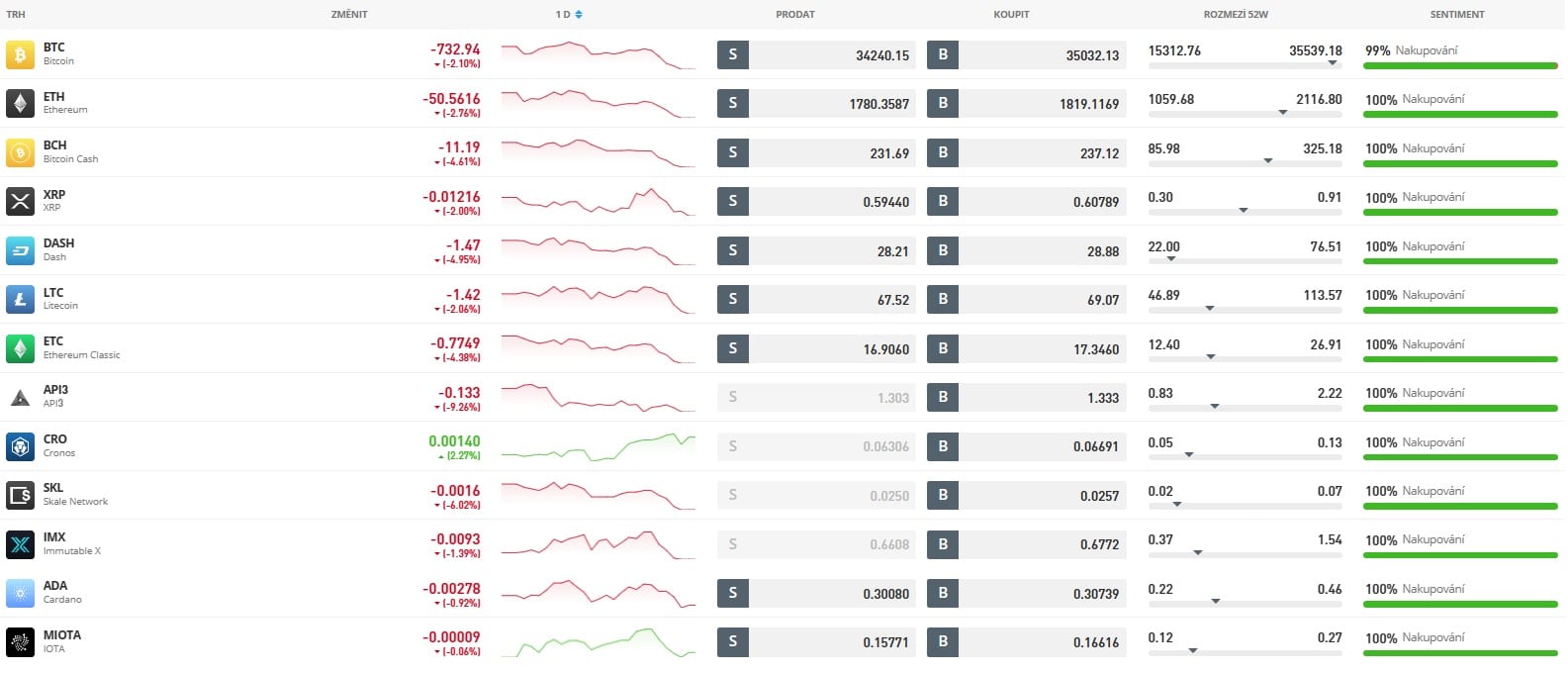

Kryptoměny

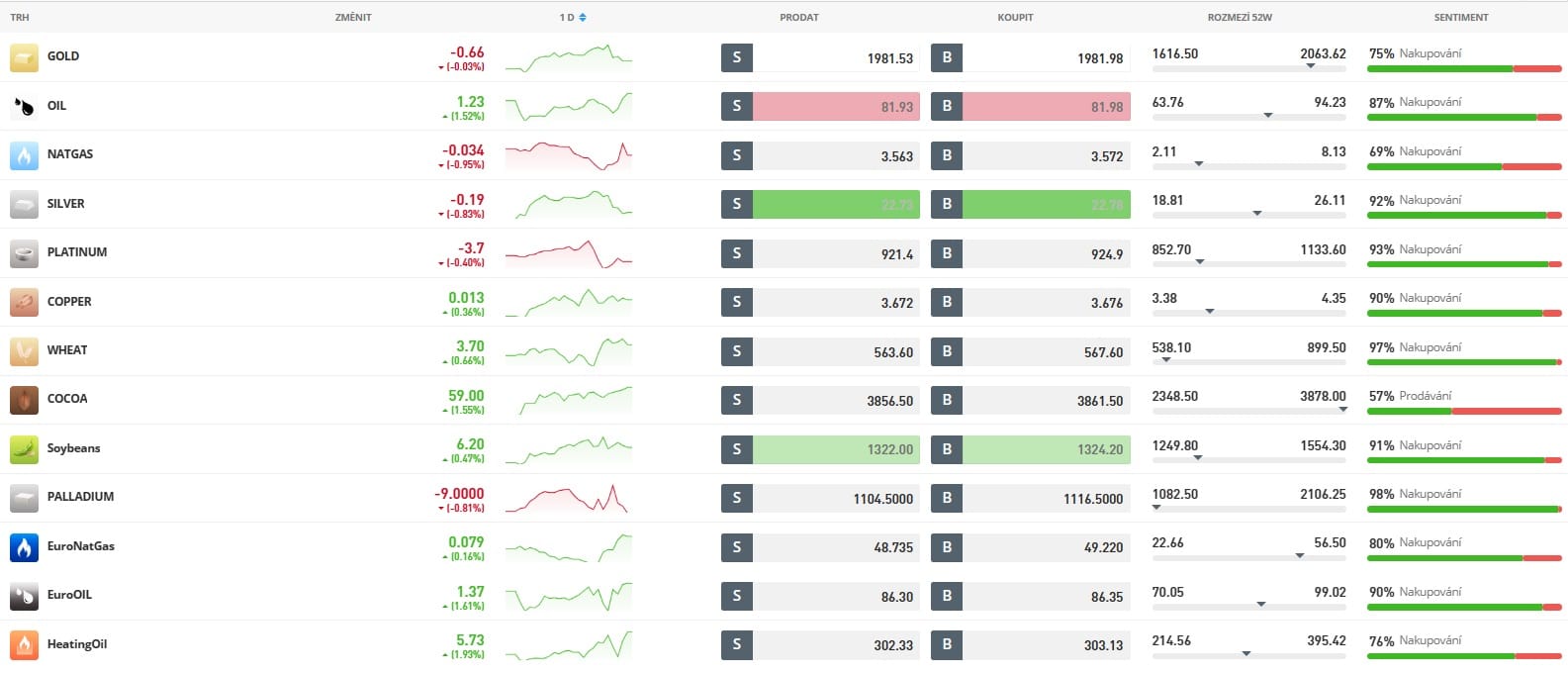

Komodity

Diverzifikace investičního portfolia

Jak investovat do dividendových akcií

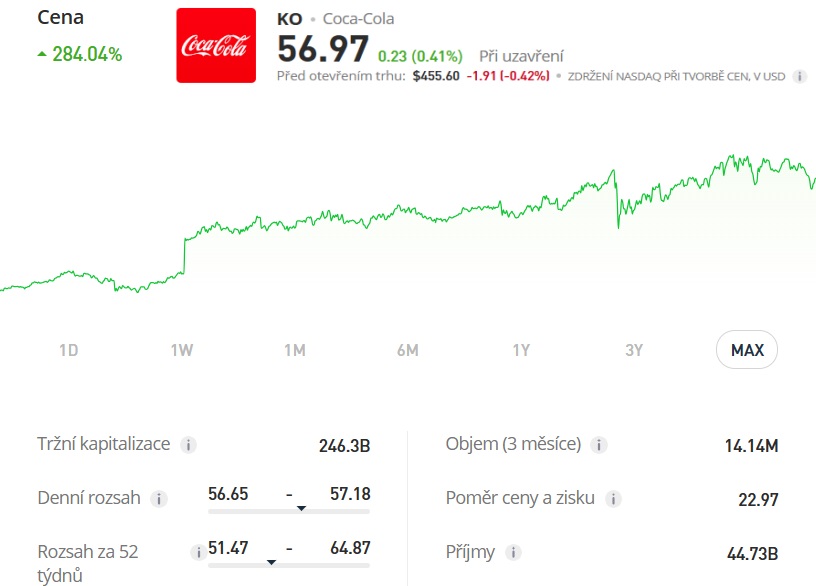

Akcie Coca-Cola

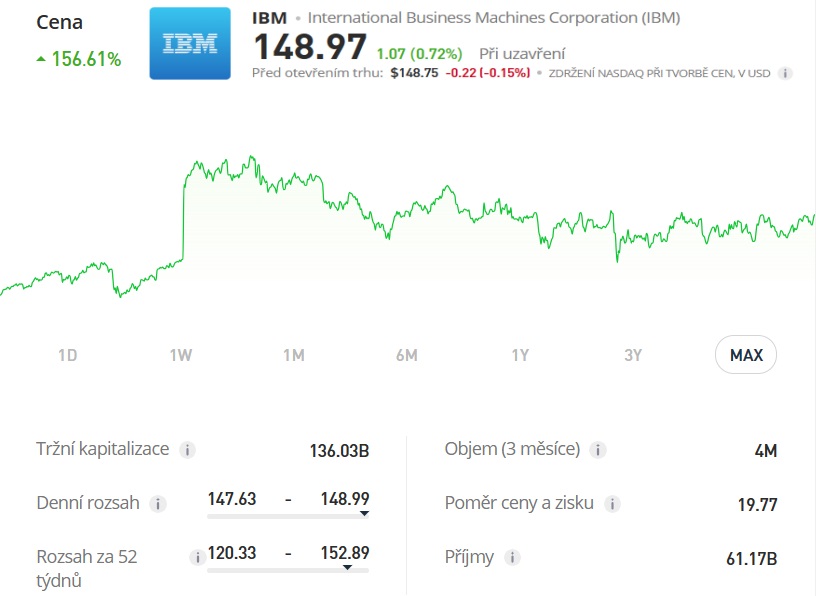

Akcie IBM

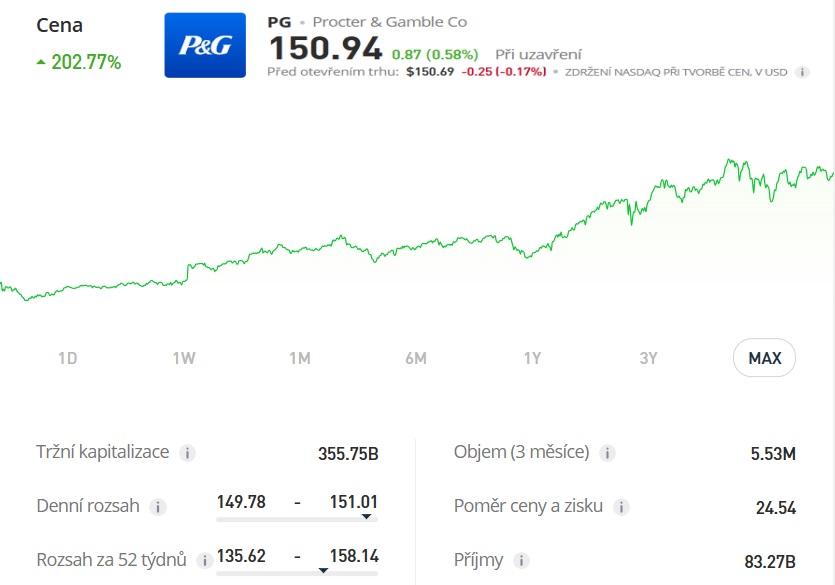

Akcie Procter & Gamble

Akcie McDonald‘s

Jak investovat do oblíbených růstových akcií

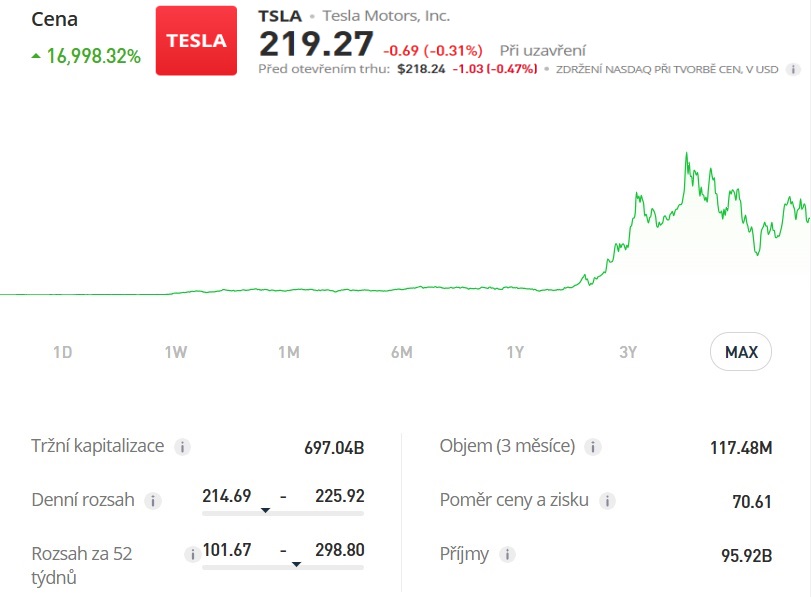

Akcie Tesla

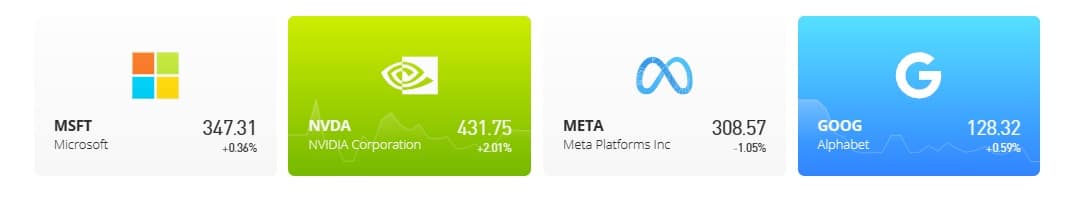

Akcie NVIDIA

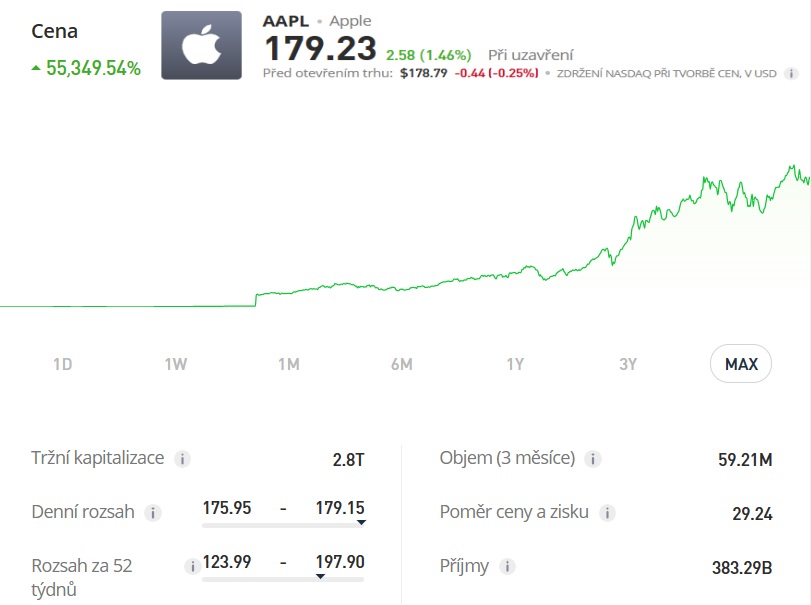

Akcie Apple

ETF, indexové fondy, podílové fondy a investiční trusty

Tematické ETF

Indexové ETF

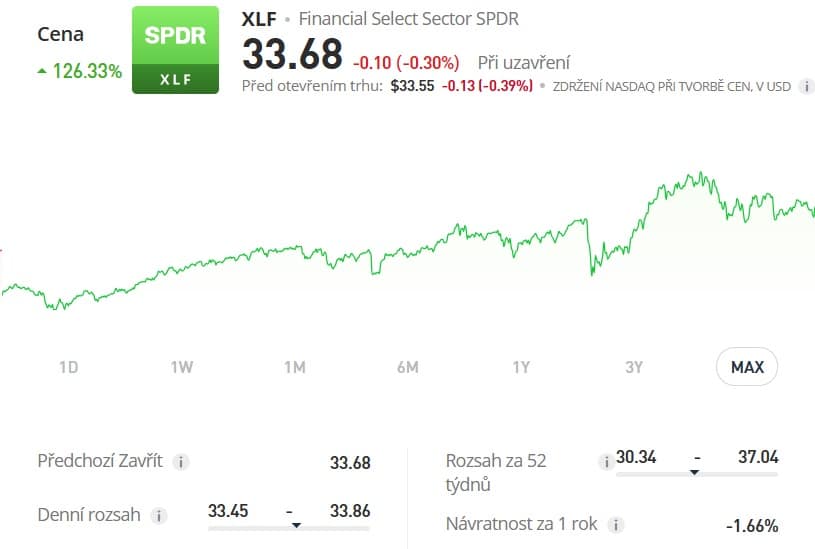

Sektorové ETF

Nemovitostní ETF

Nejlepší čas na investice je právě nyní

Investování je v dnešní době snadné

Výhody pasivního investování

Nejlepší investiční platformy, kde lze investovat

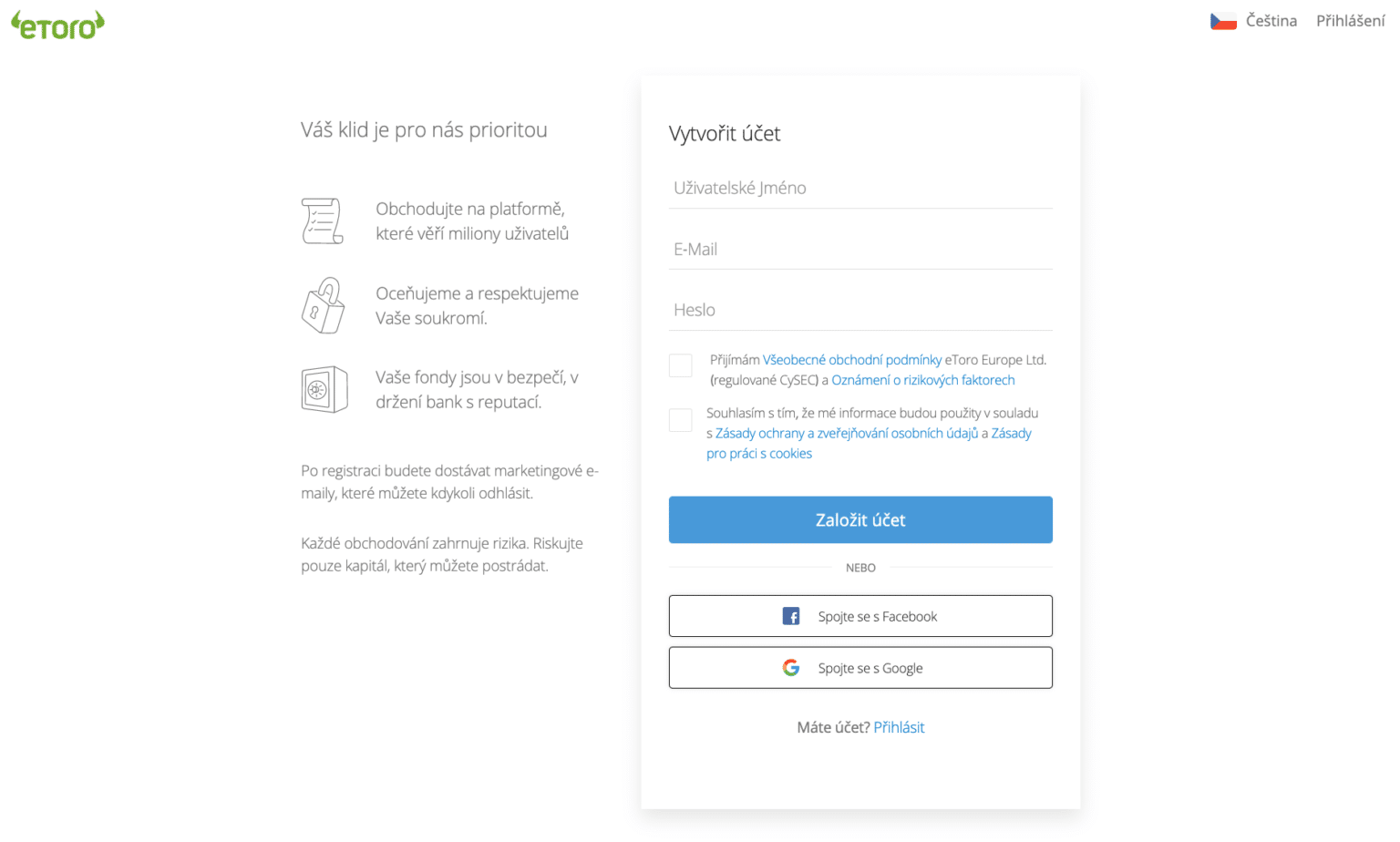

1. eToro – Celkově nejlepší broker pro investování peněz v ČR

Výhody

Nevýhody

2. XTB - Důvěryhodný CFD broker

Výhody

Nevýhody

3. Pepperstone - Australský forex a CFD broker s nízkými spready

Výhody

Nevýhody

Návod, jak investovat peníze na eToro

Začněme investováním do společnosti Apple

Nejlepší způsob, jak investovat peníze – Závěr

Nejlepší broker pro investování peněz v ČR – 0% provize

eToro – Nejlepší pro začátečníky i experty

Reference

FAQ

Proč bych měl investovat své peníze?

Je k investování potřeba hodně peněz?

Do čeho mohu investovat?

Je nutné diverzifikovat své investiční portfolio?

Vladimír Pospíšil

eToro: Nejlepší obchodní platforma - 0% provize za obchodování s ETF