Как да закупите акции на Палантир

Palantir has long been one of the most popular stocks for both day traders and long-term investors, and for good reason. The company, and therefore the company itself, has been on a major uptrend over the past few months, and there’s no reason why that streak shouldn’t continue in the future.

In this guide, we discuss the process you need to follow to buy Palantir shares . We review different brokers and analyze which ones will best suit your own needs so you can trade and invest in Palantir shares.

How to buy Palantir shares – quick steps

The basic list of steps you need to follow to quickly trade Palantir shares is as follows:

- Open a live trading account with eToro – eToro is a copy trading platform that stock trading and is fully regulated by the FSC (Financial Services Commission), ASIC (Australian Securities and Investments Commission) and CySEC (Cyprus Securities and Exchange Commission). Simply go to their website, select Sign Up and create a new brokerage account using your personal details.

- Attach an ID – In line with strict KYC (Know Your Customer) compliance, you will need to verify your identity and address by uploading copies of your passport and a recent bank statement or utility bill.

- Deposit Funds – Funding your account is quick and easy as eToro supports a wide range of payment methods, including credit/debit cards, PayPal, Neteller, Skrill, bank transfers, and more. Simply log in, select Deposit Funds, specify the amount and fiat currency, and then choose the deposit method that suits you.

- Buy Palantir Shares – Enter PLTR in the search bar. Clicking on Palantir will bring up a trading window where you can select the trade button. After entering your total stake, clicking Start Trading allows you to buy Palantir shares.

[stocks_table id=“21″]

Below you will find the detailed process you need to follow to buy Palantir shares.

Step 1 – Choose a broker to buy Palantir shares

The first thing you need to do, even before you start analyzing Palantir as a company and an investment, is decide which broker you want to use to trade with. Your choice of broker is an extremely important decision that will have a direct and significant effect on your bottom line. For example, if you choose a broker that charges very high commissions, then your profits will decrease significantly because you will be paying a lot of fees.

Luckily, we have already done this analysis for you and have been able to select the 4 best brokers that you should consider for all your trading needs. Below is a detailed review of each of these platforms.

1- eToro – Leading social stock trading platform

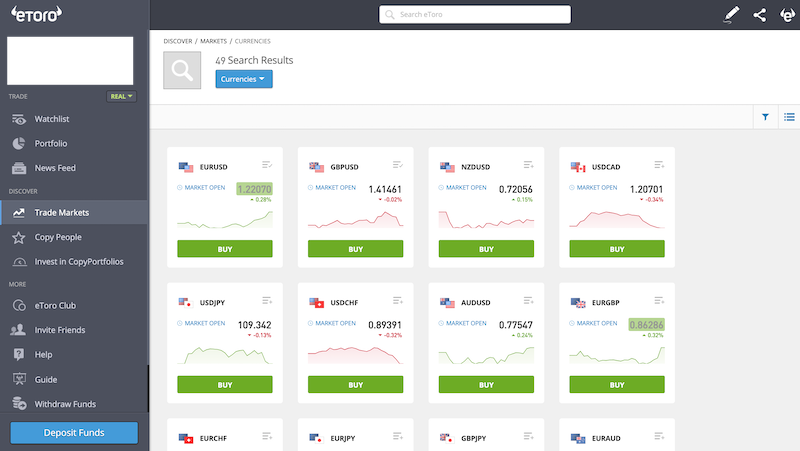

Another reason why eToro is so popular with traders is the fact that it offers a very wide variety of products to choose from. Through eToro, traders can access over 2,400 different markets across asset classes, including cryptocurrencies, commodities, stocks, indices and ETFs. eToro allows you to buy hundreds of stocks, including Palantir, in the traditional way, as well as CFDs on stocks. By trading CFD derivatives, you can trade on a speculative basis, as well as use leverage of up to 5:1. Traders who hold a position in a CFD stock do not take ownership of the underlying asset or receive shareholder rights.

Another reason why eToro is so popular is its design and layout. The platform is designed as a social media platform, which means it is very easy to navigate, even for those who have no previous experience with trading. This gives it a significant advantage over other platforms, which usually have complex interfaces that take time to get used to. eToro’s interface is designed in a very intuitive way, making it extremely easy to navigate. It also offers a demo account that users can use to familiarize themselves with the platform, the search and order process, and to test strategies before putting their capital at risk.

However, perhaps the most appealing feature of eToro is its social trading capabilities. First, the platform has a news option where you can stay informed about the latest developments with individual companies, commodities, as well as macroeconomic events in general. In addition to this, they also have social feeds where you can see what other traders are saying about a particular trading instrument. This is a very useful tool to use to try and understand the market sentiment for a given instrument. Finally, it also allows you to use the “copy trading” feature , which is essentially copying other more experienced traders to benefit from their experience. There are thousands of traders to choose from and copy on eToro, and you can sort them based on their asset class as well as the profits they have had over the past few months.

Advantages:

Advantages:

Disadvantages:

Disadvantages:

{etoroCFDrisk} % от сметките на инвеститорите на дребно губят пари при търговия с CFD (догвори за разлика)

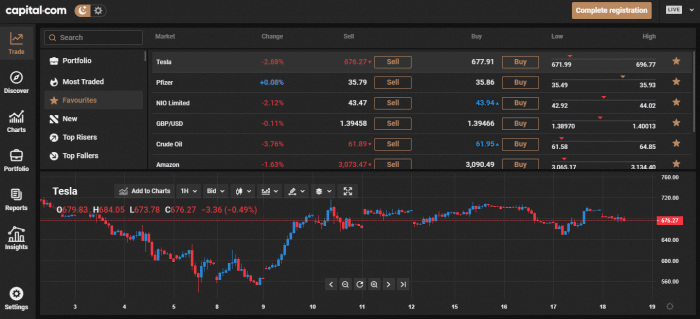

2- Capital.com – Best Zero Commission CFD Broker with over 2700+ Stocks

This means that you will not own shares of Palantir, but instead you will only be betting on the direction in which those shares will move. This has several advantages and disadvantages. The advantage is that you will be able to invest with leverage, which is usually not the case when paying for traditional shares. For example, if you want to buy $3,000 worth of Palantir shares. If you decide to buy traditional shares, you will have to put up the entire $3,000 yourself. However, if you decide to invest via Capital.com CFDs , then you will be able to use a leverage of 5x, which means that for every $1 you invest, Capital.com will invest another $5. This way, you can buy $3,000 worth of shares by investing only $500 of your own capital. The disadvantage, however, is that you will not be a shareholder in the company and as such will not be entitled to dividends or voting rights.

Capital.com operates on a commission-free basis and also offers some of the lowest spreads in the industry. For example, you can trade Palantir with spreads as low as 0.09 pips. Their web-based platform also allows you to use various technical indicators to aid your analysis of Palantir stock prices, such as using Bollinger Bands or MACD (converging and diverging moving averages). For example, you can set up PLTR analysis and fundamental data as a dominant part of your feed. Capital.com offers real-time market updates and several chart formats compatible with Windows and Apple operating systems, as well as iOS and Android mobile devices.

Advantages:

Advantages:

Disadvantages:

Disadvantages:

83.45% от сметките на инвеститорите на дребно губят пари при търговия с CFD с този доставчик.

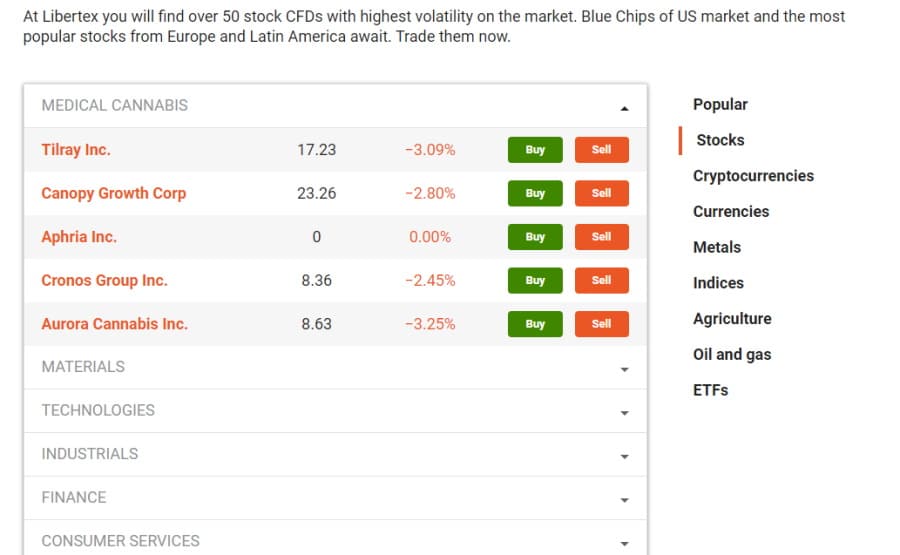

3- Libertex – The best platform with high leverage and technical analysis

In addition to stocks, Libertex also allows you to trade a wide variety of markets, including commodities, indices, crypto assets and currency pairs. The platform offers up to 30x leverage for CFDs on retail accounts, but if you meet the criteria to qualify for a professional account, you can trade with up to 1000x leverage. To be eligible for this, you need to prove that you are an experienced trader and that you know what you are doing. You can do this through a questionnaire they have. Libertex is also compatible with the MT4 trading platform, which allows you to perform advanced technical analysis and set up trading bots for different instruments.

However, just like Capital.com, Libertex only allows you to trade CFDs, not the underlying asset. The minimum deposit required to get started is $100, although Libertex also offers a demo account. You can cover the minimum deposit with a debit/credit card, bank transfer and a selection of e-wallets.

Advantages:

Advantages:

Disadvantages:

Disadvantages:

73,77% от сметките на инвеститорите на дребно губят пари, когато търгуват CFD с този доставчик.

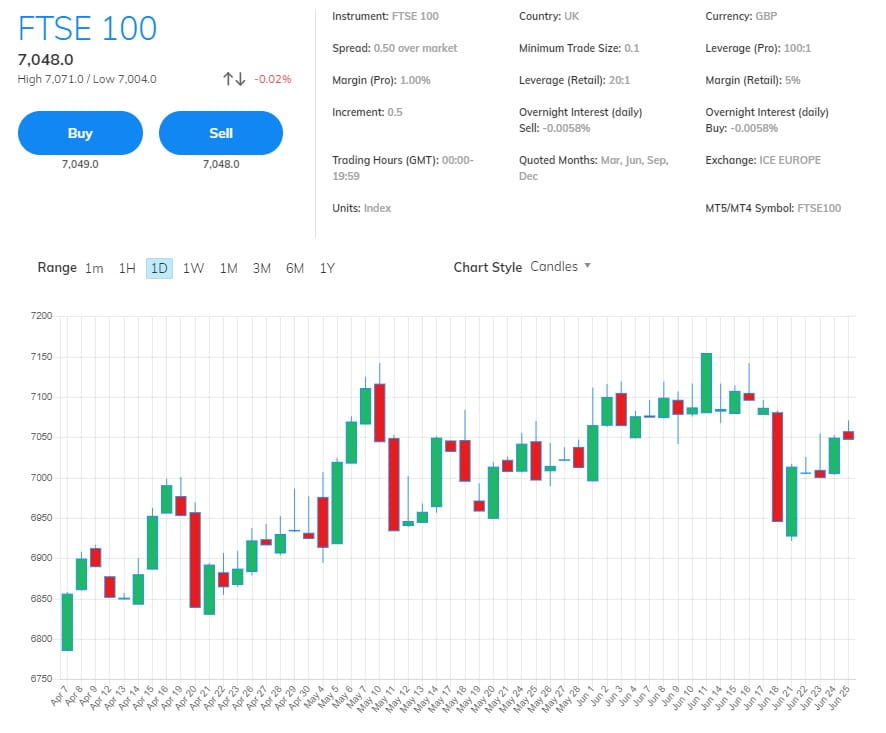

4- Avatrade – The best platform for automated trading strategies

Когато става въпрос за основите, Аватрейд ви позволява да влизате и излизате от позиции без комисионна. Спредовете са много конкурентни, особено при търговия с основни валутни двойки. Ще трябва да изпълните минимален депозит от $100, за да започнете – а поддържаните видове плащане включват дебитни/кредитни карти и банкови преводи. В зависимост от вашето местоположение може да можете да депозирате и с електронен портфейл. И накрая, Аватрейд се регулира в шест различни юрисдикции – така че безопасността не трябва да е проблем.

Предимства:

Предимства:

- Поддържа платформите за търговия MT4 и MT5

- Търговия без комисионна

- Широка гама от инструменти и пазари, достъпни чрез платформата

- Представяне на образователни материали и икономически календар за подпомагане на търговията

- Регулирано от различни агенции по целия свят

Недостатъци:

Недостатъци:

- Не позволява традиционното притежаване на акции

- Не са налични средства за търговия с копия

Вашия капитал е в риск.

Стъпка 2 – Проучване на акциите на Палантир

След като изберете брокер, който искате да използвате, за да търгувате, следващата стъпка е да проучите акциите, които искате да закупите, което в този случай е Палантир. Има няколко различни неща, които трябва да имате предвид, когато се опитвате да анализирате компания, и всички те попадат в една от двете форми на анализ: технически и фундаментален. Техническият анализ се фокусира само върху цената на акциите и се опитва да забележи модели в движението на цените и до голяма степен не се интересува от това, което прави компанията. От друга страна, фундаменталният анализ се фокусира върху анализирането на компанията и нейните бъдещи перспективи и достигането до присъща стойност за компанията, която след това се използва, за да се установи дали акциите са подценени или надценени.

Цялата информация, която трябва да знаете за Палантир, преди да решите да инвестирате в компанията, е дадена по-долу.

Какво е Палантир?

Палантир е американска софтуерна компания, специализирана в анализа на големи данни. Те изграждат платформи за интегриране, управление и осигуряване на данни, върху които ние наслояваме приложения за напълно интерактивен, управляван от човека, машинно подпомаган анализ. Компанията е основана през 2003 г. от различни инвеститори и предприемачи, включително Питър Тийл, който също е основал Пейпал в миналото.

Компанията е известна по-специално с три проекта: Палантир Gotham, Палантир Metropolis и Палантир Foundry. Палантир Gotham се използва от анализатори за борба с тероризма в офиси на разузнавателната общност на Съединените щати и Министерството на отбраната на Съединените щати. Gotham се използва и от кибер анализатори в Information Warfare Monitor, канадско публично-частно предприятие, което работи от 2003 до 2012 г. Палантир Metropolis се използва от хедж фондове, банки и фирми за финансови услуги. Палантир Foundry се използва от корпоративни клиенти като Morgan Stanley, Merck KGaA, Airbus и Fiat Chrysler Automobiles NV.

Първоначалните клиенти на Палантир бяха федерални агенции на USIC. Оттогава тя разшири своята клиентска база, за да обслужва държавни и местни власти, както и частни компании във финансовата и здравната индустрия.

{etoroCFDrisk} % от сметките на инвеститорите на дребно губят пари при търговия с CFD (догвори за разлика)

Основи на акциите на Палантир

Има два аспекта за анализиране на основите на една компания: разбиране на инвестиционната теза, свързана с нея, и рисковете, пред които компанията потенциално би могла да се изправи, за да продължи напред. И двете са обсъдени поотделно по-долу.

Палантир инвестиционна теза

Има няколко причини, поради които Палантир е добра инвестиция. Като начало повечето от ключовите показатели на компанията сочат към високо ниво на рентабилност. Например, печалбите на клиент и времето за внедряване на софтуера на компанията непрекъснато намаляват през годините, което означава, че икономиката на мащаба, както и по-ефективните технологии, ще доведат до подобряване на компанията и елиминиране на голяма част от техните разходи в бъдеще. Това е много важно за фундаменталния анализатор, защото означава, че постепенно компанията ще започне да печели и ще показва по-високо ниво на растеж от сегашните нива, което ще доведе до повишаване на цената на акциите на компанията.

В допълнение към това, компанията има и много голям обхват за разширяване. Понастоящем най-големият им източник на доходи са държавните договори, а добрите им отношения с настоящата администрация на САЩ означават, че те са добре подготвени да поддържат този поток от приходи. Това означава, че тъй като разходите им намаляват, приходите им ще останат постоянни или дори ще се увеличат, което ще доведе до по-висок марж на рентабилност за компанията. Например, наскоро компанията получи множество държавни поръчки, включително договор за специални операции на стойност 111 милиона долара. Повечето други макроикономически показатели и износ също се съгласяват, че правителството на САЩ няма вероятност да намали разходите си за отбранителни технологии в бъдеще, което означава, че Палантир е в добра позиция да се възползва от ползите от големите държавни поръчки. В същото време компанията прави крачки и по отношение на своите клиенти от частния сектор.

{etoroCFDrisk} % от сметките на инвеститорите на дребно губят пари при търговия с CFD (догвори за разлика)

Компанията се сблъска с няколко слаби тримесечия наскоро, което окуражи “мечките” и намали цената на акциите на компанията, но показателите показват, че компанията печели нови клиенти с всяко тримесечие. Тъй като повечето клиенти на Палантир са дългосрочни, това предвещава, че ще се отрази добре за компанията, тъй като означава, че Палантир ще може да печели приходи от тези клиенти дори и в бъдеще. Например, според техния годишен отчет, през третото тримесечие на 2021 г. Палантир добави 34 нетни нови клиенти, т.е. 20% ръст на тримесечието на общия брой клиенти. Броят на търговските клиенти изпреварва общия ръст на клиентите, като нараства с 46% на тримесечие, което представлява ясна бизнес инерция за търговските предложения на Палантир. Компанията също така предлага своите платформи за по-малки компании сега на достъпни цени, особено платформата Foundry. Това е източник на търговски приходи, които се очаква да се увеличат значително през следващите години. Освен това данните за сключването на сделката на Палантир показват, че големите инвестиции на Палантир в продажбите и маркетинга се изплащат доста добре. В края на третото тримесечие Палантир имаше обща оставаща стойност на сделката от $3,6 милиарда, което даде на компанията силен тръбопровод за следващите няколко години.

Палантир рискове

Съществуват и значителни рискове, свързани с инвестирането в Палантир. Най-големият риск сред тях е фактът, че компанията не е реализирала печалба през последните 17 години от създаването си, особено като се има предвид, че приходите са се увеличили експоненциално през тези години. Това е тревожен фактор и предполага, че ресурсите на компанията не се управляват ефективно.

В допълнение към това, компанията също така похарчи много пари в миналото за компенсация, базирана на акции, което е основно процесът на изплащане на служители в акции на компанията вместо или в допълнение към заплатите. Това е основна част от разходите на компанията и доведе до въпроси дали ръководството на компанията е по-заинтересовано от желанието на акционера за максимизиране на печалбата или от това да се сдобие с тях. Въпреки че високите нива на възнаграждение на базата на акции са тактика, предназначена да задържи най-добрите таланти в индустрията да работят в Палантир, това е сериозен риск, тъй като означава, че рентабилността е много по-висока за Палантир, отколкото би била без този разход.

Друг риск произтича от факта, че основен източник на приходи за компанията са държавните поръчки, а това означава, че компанията е до голяма степен зависима от тези договори. Следователно, ако Палантир изпадне в немилост на правителството или ако друга компания започне да получава тези договори, тогава Палантир е изложен на риск да загуби най-големия си поток от приходи и компанията може дори да се срине.

Дивиденти за акции на Палантир

Дивидентите, които една компания плаща, са друг важен показател, който трябва да разгледате, когато преценявате дали това е добра инвестиция или не. Дивидентите имат както предимства, така и недостатъци. Тъй като те са част от печалбите, които компанията е получила, това означава, че компаниите, които изплащат дивиденти, имат по-малко пари за инвестиране в бъдещи капиталови проекти в сравнение с компаниите, които не изплащат дивиденти и вместо това запазват печалбата си. От друга страна, ако сте инвестирани в компания, която изплаща дивиденти, тогава имате допълнителен източник на възвръщаемост на вашата инвестиция наред с поскъпването на капитала в цената на акциите на компанията.

Във всеки случай, както бе споменато по-рано, дивидентите са част от печалбите на компанията, които то избира да върне на своите акционери. Тъй като PLTR няма никакви печалби, до момента не е изплащало никакви дивиденти на своите акционери.

Трябва ли да закупите акции на Палантир?

Въз основа на инвестиционната теза и рисковете, които бяха обсъдени подробно по-горе, трябва да обмислите покупката на акции на Палантир само ако сте доволни от нивото на риска, свързано с инвестицията. Въпреки че компанията има определен възход с потенциал за намаляване на разходите и увеличаване на приходите, това не е без риск. Следователно Палантир определено не е акция, която е подходяща за много склонни към риск инвеститори.

Струва ли си да инвестирате в акции на Палантир в днешно време?

След като бяха декларирани финансовите резултати за Палантир за третото тримесечие на 2021 г., те не оправдаха очакванията и следователно цената на акциите на компанията се понижи. Следователно цената на акциите е на по-ниски нива от преди. Тъй като основите на компанията все още остават непроменени, по-ниската цена на акциите показва, че компанията е по-изгодна, отколкото беше по-рано. Ето защо, ако сте доволни от риска и вашето собствено проучване показва, че компанията е добра покупка, тогава определено трябва да помислите за закупуване на акции на Палантир, особено защото цената на акциите е по-ниска сега.

Прогноза за цените на Палантир

В момента, към 27 ноември 2021 г., цената на акциите на компанията е $21. Според анализатори от Yahoo Finance и повечето големи инвестиционни банкери, цената на акциите има определено повишение, със средна прогноза за цена от $23 и висока прогноза от над $30 за акция. Следователно има средно повишение от 10% и възходящо повишение до 50% за акциите.

Стъпка 3: Отворете сметка и инвестирайте с eToro

Процесът на откриване на акаунт в eToro е много прост и ясен. Различните стъпки, свързани с него, са разгледани подробно по-долу.

1- Създайте своя акаунт

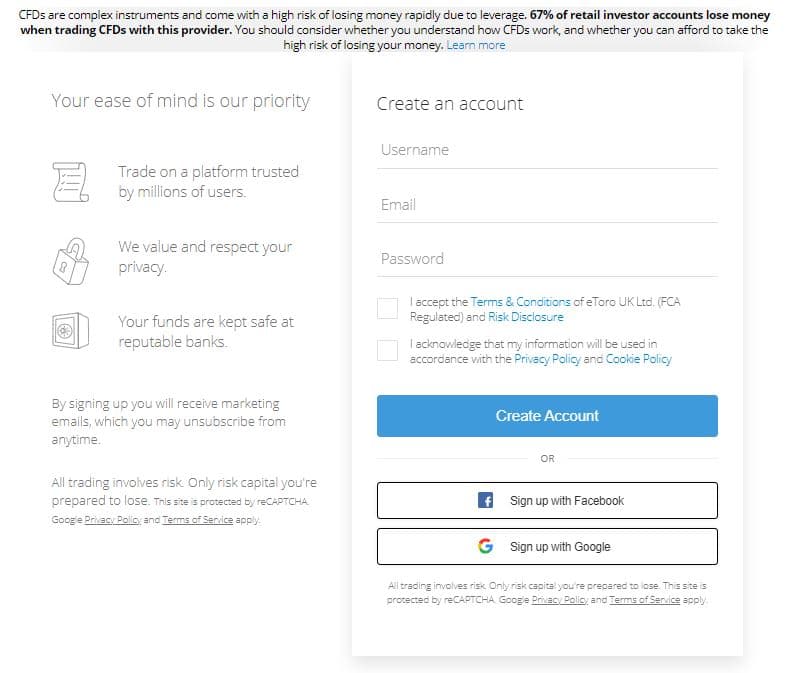

За да отворите сметка за търговия на живо с eToro, ще трябва да отидете до уебсайта на eToro.com и да кликнете върху връзката „Присъединете се сега“. Това ще изведе следния онлайн формуляр, където ще трябва да въведете всичките си лични данни, за да създадете нова сметка за търговия.

You are required to fill in all the relevant details as requested by eToro. Alternatively, you can log in with your Gmail or Facebook accounts. Before submitting the information you have provided, you are required to accept the Terms and Conditions and Privacy Policy. Then simply click on the “Create Account” button.

{etoroCFDrisk} % от сметките на инвеститорите на дребно губят пари при търговия с CFD (догвори за разлика)

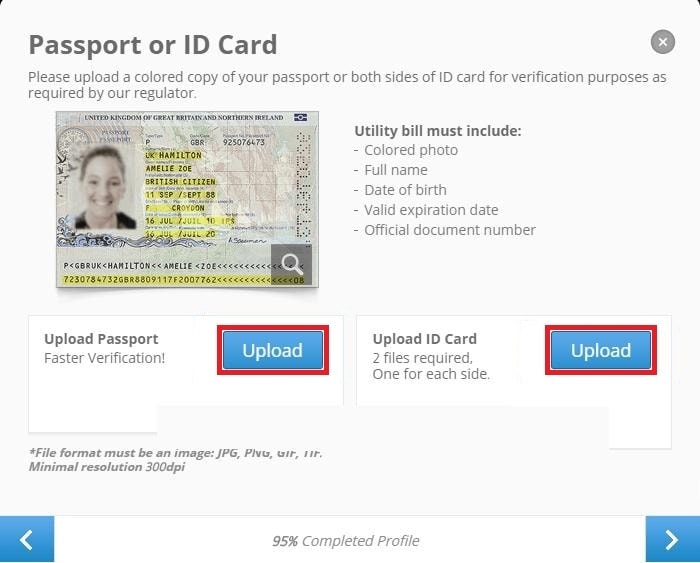

2- Verify your identity

In accordance with the KYC (Know Your Customer) process, eToro requires all new traders to provide proof of their identity, such as a copy of a valid passport and confirmation of residence in the form of a valid bank statement from the last six months.

As part of the KYC regulations, new users must answer a series of questions on eToro to better establish what type of service is a perfect fit for each trader’s profile and experience level.

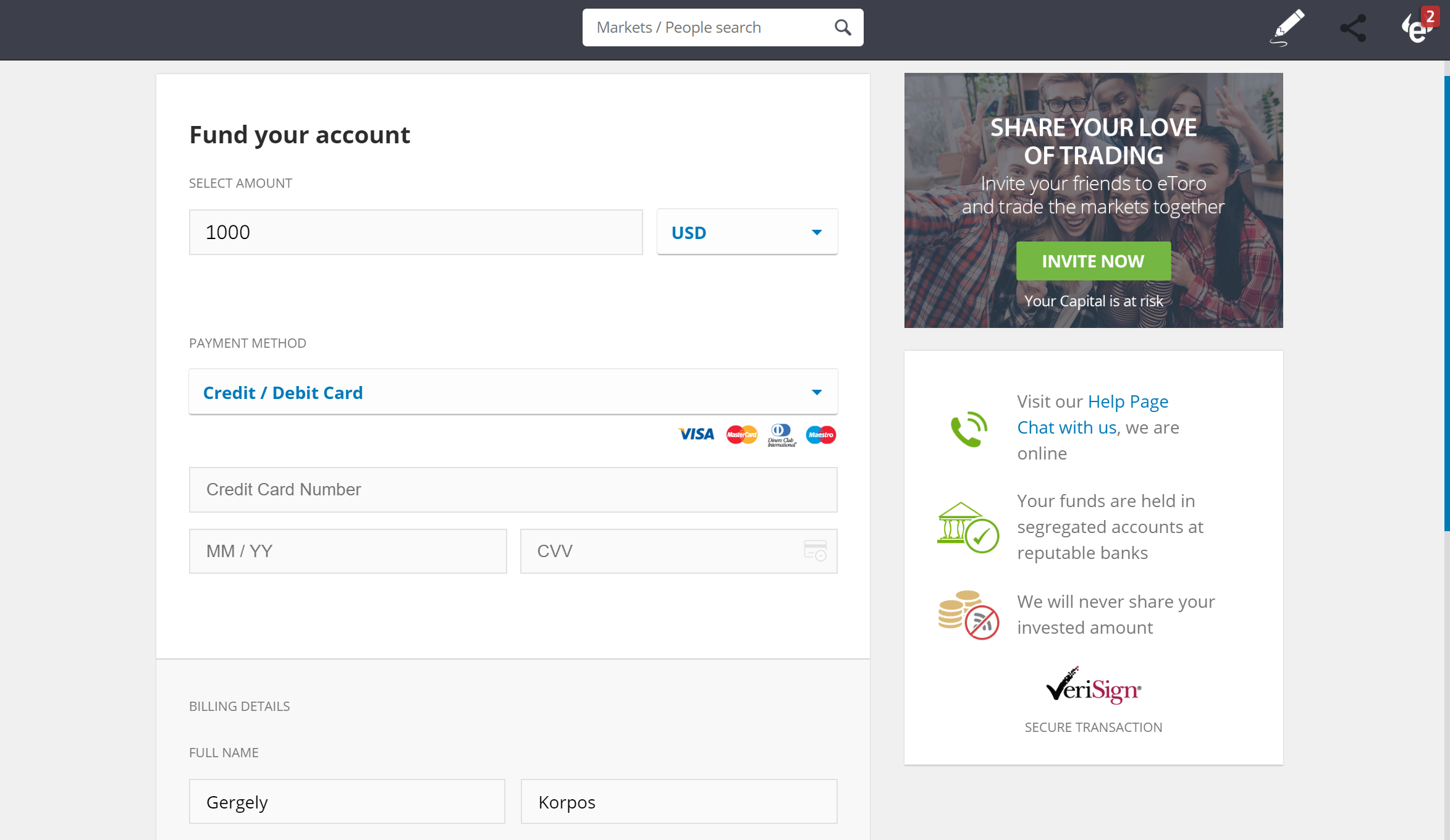

3- Deposit funds

Depositing funds into your new eToro account is a simple, fully digital process. There is a wide range of payment methods available, including debit cards, credit cards, bank transfers and a range of e-wallets such as PayPal and Neteller.

4- Buy Palantir Shares!

You can trade or invest in Palantir shares:

- You can speculate on stock price movements through CFD derivative instruments, which allow you to use leverage to increase your purchasing power and trade in both directions. 2. You can trade stocks through traditional investment methods, such as buying and selling actual shares.

The key difference between these two approaches is that with a CFD, you do not take ownership of the underlying shares.

To buy Palantir shares via CFDs, simply type Palantir in the search bar and click on the relevant result. Then tap on “Trade” and select either BUY or SELL based on your trading objectives. Then enter the stake amount, select the leverage amount and place your preferred order type. Finally, click on “Start Trading” to execute your investment.

{etoroCFDrisk} % от сметките на инвеститорите на дребно губят пари при търговия с CFD (догвори за разлика)

Conclusion

Overall, Palantir is definitely a stock that offers significant upside. If you are interested in investing in Palantir shares to take advantage of the short-term price hit the company has taken with a top-rated online social trading platform, we recommend using eToro. With trading, useful copy trading features, licensing from CySEC, ASIC and FSC, a free demo account for trading stocks with paper funds worth $100,000, and home to over 20 million traders, eToro is an ideal stock trading platform for buying Palantir shares. To buy Palantir shares today with just $50, simply create an eToro account and log in to fractional share trading.

{etoroCFDrisk} % от сметките на инвеститорите на дребно губят пари при търговия с CFD (догвори за разлика)

Frequently Asked Questions

What is Palantir?

Can I buy Palantir shares from abroad?

Is Palantir shares worth buying?

Can I invest in Palantir shares from the US?

Can I buy Palantir shares on eToro?

How to invest in Palantir?