كيف تتداول المؤشرات (Trade Indices) في الدول العربية — دليل المبتدئين

في هذا الدليل، نشرح أساسيات الاستثمار في المؤشرات (invest in indices) ولماذا تعتبر وسيلة مريحة للغاية للاستثمار بطريقة سريعة ورخيصة في مجموعة كبيرة من الشركات.

بالإضافة إلى ذلك، سنوضح كيف يمكن استخدامها لاستهداف مناطق معينة للاستفادة من الهيكل الفريد لكل بورصة.

وأخيراَ، اخترنا لك أفضل منصات تداول المؤشرات (indices trading) للمستثمرين الجدد وكيفية البدء عليها ووضع أولى صفقاتك.

كيف تبدأ تداول المؤشرات

73.81٪ من حسابات العقود مقابل الفروقات تخسر أموالاً

كيف تتداول المؤشرات (Trade Indices) في الدول العربية — دليل خطوة بخطوة 2025

eToro هو وسيط عبر الإنترنت منظم و موثوق. يعمل كحلقة وصل بين سوق الأوراق المالية و المتداولين المبتدئين و المحترفين. كل ما عليك هو القيام بالتسجيل في eToro، ليكون لديك تحت تصرفك مجموعة من الأصول القابلة للتداول: الأسهم، المؤشرات، السلع، العملات… على شكل عقود مقابل الفروقات بالإضافة إلى العديد من الوظائف المتاحة على المنصة.

التداول مع eToro يمكنك الاستفادة من الأمان لحسابات التداول الخاصة بك، سهولة الإيداع والسحب، رسوم و عمولات منخفضة و إمكانية تخصيص واجهة الوسيط.

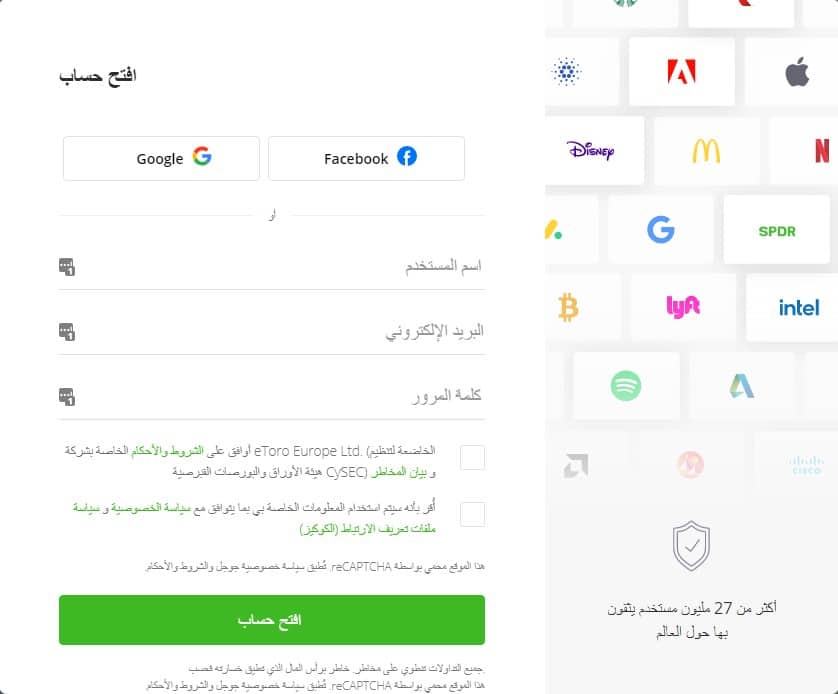

الخطوة 1: فتح حساب على eToro

قم بالتوجه إلى موقع الويب الخاص بـ eToro أو تطبيق الهاتف المحمول، ثم إلى الصفحة الخاصة بالتسجيل، كل ما عليك فعله هو ملء الخانات المخصصة لمعلوماتك الشخصية: الإسم الكامل و البريد الإلكتروني ثم وتركيب كلمة المرور ، و الضغط على زر “التسجيل” لإتمام فتح حساب.

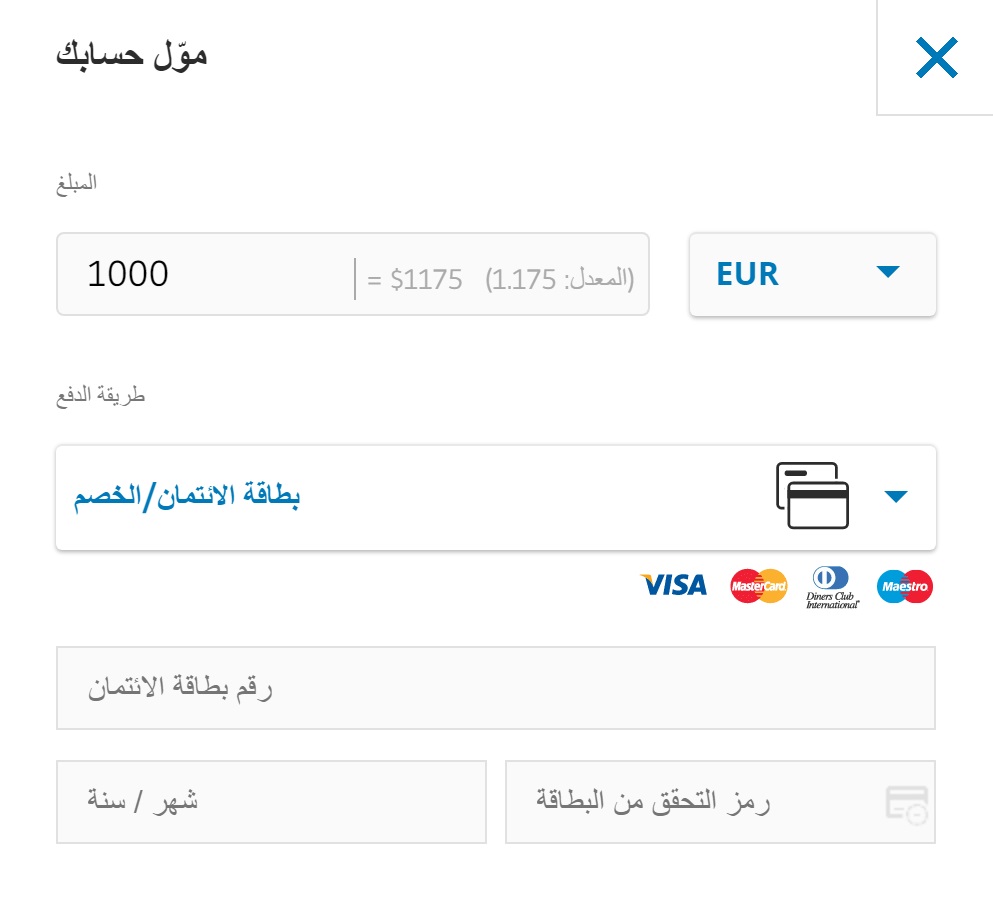

الخطوة 2: إيداع الأموال في حسابك

قبل بدأ تداول المؤشرات سيتعين عليك تمويل حسابك. للقيام بذلك انقر مباشرة فوق الزر “إيداع” على واجهة إدارة حسابك.

يمكنك تمويل حسابك باستخدام عدد من طرق الدفع، بما في ذلك: بطاقات الخصم والتحويل البنكي.

تتطلب شركة eToro حدًا أدنى للإيداع يبلغ 20 دولارًا أمريكيًا عند فتح حساب.

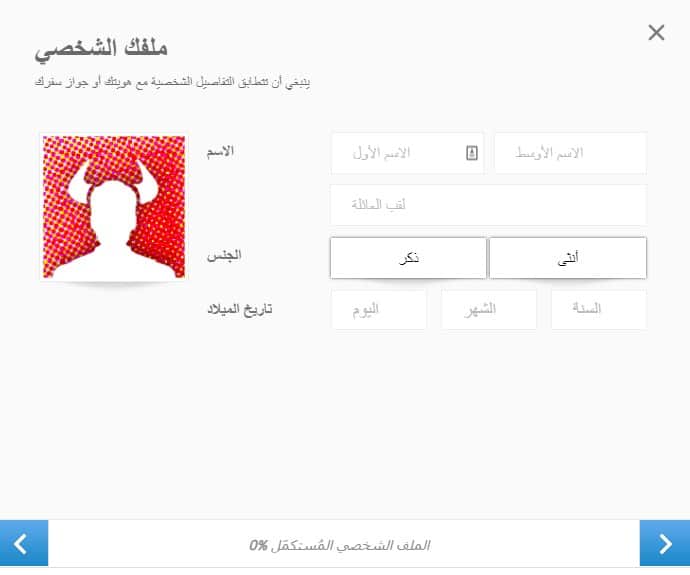

الخطوة 3: تأكيد الهوية

مثل كل الوسطاء المنظمين، ستطلب منك منصة eToro تأكيد هويتك وإثبات عنوان إقامتك.

للقيام بذلك ستحتاج مسح بعض الوثائق للتحقق من هويتك ضوئيًا أو استخدام هاتفك الذكي لالتقاط صورة للوثائق وإرسالها عبر بوابة الموقع الآمنة.

من بين وثائق الهوية المعتمدة نجد:

- رخصة السياقة

- جواز السفر

- بطاقة الهوية

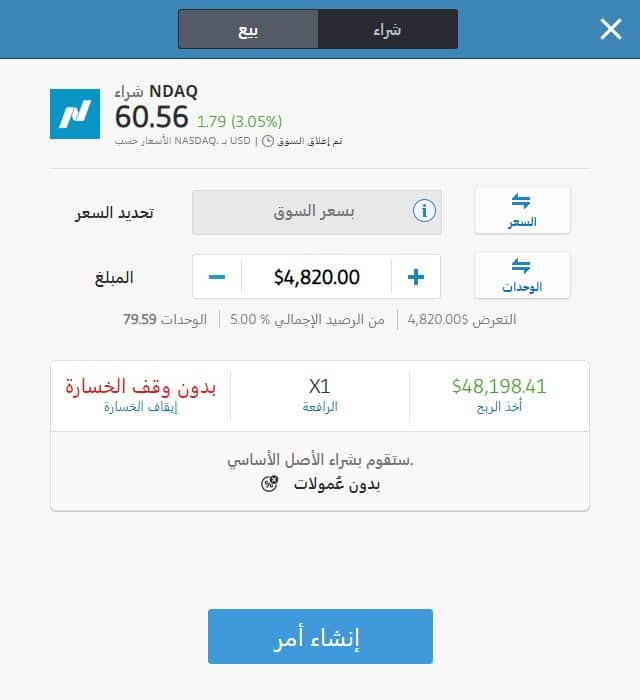

الخطوة 4: تداول المؤشرات (Trade Indices)

بعد القيام بالإيداع الأولي في حساب تداولك على eToro كل ما عليك فعله هو الانتقال إلى واجهة “تداول” وحدد المؤشرات التي تريد تداولها، ثم انقر فوق “شراء” أو”بيع” لتظهر نافذة منبثقة تطلب منك تحديد المبلغ الذي تريد تداوله وقم بالتأكيد.

ما هي المؤشرات؟

يتكون مؤشر الأسهم من مجموعة من الشركات المتداولة في البورصة التي تضاف قيمتها معاً ويُعبر عنها برقم المؤشر الذي يبدأ في سنة الأساس. على سبيل المثال، أُطلق مؤشر FTSE 100 في 3 يناير/كانون الثاني عام 1984 بقيمة تبدأ من 1,000.

بدأت مؤشرات الأسهم الرئيسية مثل FTSE 100 و FTSE 250 و S&P 500 كوسيلة لتمكين المستثمرين من إجراء مقارنات أفضل بين الأسهم وكذلك بين أسواق الأسهم المختلفة.

لم يستمر الأمر كذلك، ولكن أصبح من السهل اليوم على المستثمرين بالتجزئة تداول قيمة مؤشر الأسهم والاستفادة من الاتجاه الذي قد يتحرك فيه، إما أعلى أو أقل.

ما الذي يُنشئ المؤشرات وما هي طريقتها؟

غالباً ما يُقدم تلك المؤشرات مزودو البيانات ووكالات التصنيف، وهذا هو السبب في أن لديها أسماء مثل FTSE، حيث يُعبر FT عن Financial Times و S&P 500، حيث يعتبر S&P عن وكالة التصنيف Stand & Poor’s.

المؤشرات لديها منهجيات وقواعد صارمة تحكم كيفية إدراج الشركات المكونة لها ومتى يتم إخراجها. فمثلاُ، يشمل مؤشر FTSE 100 أكبر 100 شركة مساهمة عامة في بورصة لندن ومؤشر S&P 500 يضم أكبر 500 شركة مساهمة عامة في بورصة نيويورك. ولكن، هناك قواعد أخرى يجب على الشركات الالتزام بها بخلاف حجم قيمتها السوقية، مثل السيولة، والفترة الزمنية التي ظلت فيها قيد التداول بالحجم المطلوب. بالنسبة للنقطة الأخيرة، على سبيل المثال، لا جدوى من إدراج سهم في ربع سنة ولكن قيمته انخفضت للغاية في الربع التالي لدرجة أنه لم يعد يحقق الحد الأدنى للقيمة.

ولكن، لا يتم وزن كل المؤشرات وفقاً للحد الأقصى للسوق. فمثلاً، يوزن سعر DJIA بطريقة أخرى، حيث يتم اختيار الشركات المكونة بناءً على سعر سهمها. مؤشر FTSE 100 ومؤشر DAX 30 الألماني مثالين على المؤشرات الموزونة وفقاً للقيمة السوقية.

أنواع تداول المؤشرات والاستثمار فيها

هناك عدد من الطرق للاستثمار في المؤشرات، وفقاً للصكوك المالية التي تُشعرك بالراحة ومقدار المخاطر التي ترغب في اتخاذها.

صناديق المؤشرات

يمكن أن تكون صناديق المؤشرات إما صناديق استثمار مشتركة أو بعض الصناديق المتداولة في البورصة. صناديق الاستثمار المشتركة هي وسائل استثمارية جماعية يتم فيها تجميع أموال المستثمرين للاستثمار في جميع الشركات التي تُشكّل المؤشر.

كانت هذه الأنواع من صناديق الاستثمار المشتركة معروفة باسم “المتعقبات” ولكن يشار إليها في هذه الأيام باسم أكثر شيوعاً وهو صناديق المؤشرات. فهي لا تقتصر على مؤشرات الأسهم فقط، ولكننا في هذا الدليل نركز على الأسهم.

صندوق الاستثمار مشترك يتعقب مؤشر الأسهم إما عن طريق الشراء المباشر لأسهم كل شركة يضمها المؤشر، إذا كان مؤشر الأسهم يحتوي على عدد كبير جداً من المكونات مثل مؤشرات أسهم الشركات الأمريكية الصغيرة Russell 2000 أو Russell 3000، قد يأخذ عينة فقط من المؤشر. في هذه الحالة يشتري صندوق الاستثمار المشترك عينة من الأسهم التي ثبت تاريخياً أنها تعكس الأداء العام للمؤشر.

عادة ما تفرض صناديق المؤشرات رسوماً على المستثمرين في المنطقة بنسبة 0.25٪ إلى 0.85٪. قد لا يبدو ذلك كثيراً — وهو بالتأكيد أقل بكثير مما تتوقع أن تدفعه مقابل صندوق مشترك يُدار بفعالية — ولكنه يُنقص العائدات عندما يتراكم. لمع اسم مجموعة الاستثمار الأمريكي Vanguard كرائدة لصناديق المؤشرات، حيث توفر بعضاً من أرخص المنتجات وأكثرها شعبية في مجال صناديق المؤشرات.

صناديق المؤشرات من نوع صناديق الاستثمار المشتركة، تُصدر وحدات جديدة عندما يشتري المستثمرون في الصندوق. لا يتم تداولها في سوق الأسهم بنفس طريقة شراء الأسهم. بدلاً من ذلك يتم تسعيرها مرة واحدة فقط في اليوم. عندما تريد الخروج من صندوق الاستثمار المشترك سوف تحتاج إلى استبدال وحداتك، مما يعني أن مدير الصندوق يدمر وحداتك ويعيد النقدية إلى المستثمر بقيمة الوحدات التي يملكها.

صناديق الاستثمار المتداولة

صناديق الاستثمار المتداولة — مثلها مثل صناديق الاستثمار المشتركة — تتعقب سعر الأصول الأساسية أو مجموعة الأصول، التي غالباً ما تكون ممثلة في مؤشر، ولكن على عكس الصناديق المشتركة التي تتعقب المؤشرات، فإن صناديق الاستثمار المتداولة تتداول في سوق الأوراق المالية مثل الأسهم العادية، لذا يتحرك سعر سهمها باستمرار لحظة بلحظة وفقاً للعرض والطلب على الأسهم من المشترين والبائعين.

نمت الصناديق المتداولة بشكل كبير وزادت شعبيتها بين المستثمرين بالتجزئة لأنها طريقة رخيصة ومرنة للاستفادة من مؤشرات الأسهم بالإضافة إلى مجموعة واسعة من فئات الأصول الأخرى، التي كان من الصعب في السابق الوصول إلى منافذ لها في العالم المالي.

صناديق الاستثمار المتداولة أرخص من صناديق المؤشرات، حيث تتراوح رسومها بين حوالي 3٪ إلى 4.5٪.

عقود الفروقات

عقود الفروقات هي منتجات مشتقة أنشأتها مؤسسة مالية حيث يوافق فيها أطراف العقد على دفع الفرق بين السعر عند فتح الصفقة والسعر عند إغلاقها.

هذه المنتجات المشتقة — ووسطاء عقود الفروقات الذين يوفرونها — تحظى بشعبية لدى المستثمرين في الدول العربية وهناك عدد من الوسطاء المتخصصين فيها. يمكن استخدامها للاستثمار في جميع أنواع فئات الأصول المالية، وليس فقط مؤشرات الأسهم.

هذه العقود بها مخاطرة أعلى من صناديق الاستثمار المتداولة والصناديق المشتركة بسبب الطريقة التي تنشأ بها، مما يعني أنه من المكلف الاحتفاظ بها لفترات طويلة بسبب رسوم التبييت الليلية التي يفرضها المُصدر للاحتفاظ بالصفقات مفتوحة لحامل العقد.

ومع ذلك، يمكن أن تكون مثالية لأغراض التداول اليومي كوسيلة للاستثمار بسرعة في مؤشرات الأسهم — انظر المزيد عن هذا أدناه في قسم استراتيجيات تداول المؤشرات. تتيح لك عقود الفروقات كلاً من شراء وبيع المؤشر. هذا يعني أنه إذا كان السعر يرتفع، يمكنك الاستفادة منه، ولكن يمكنك أيضاً الاستفادة منه عندما ينخفض عن طريق تنفيذ صفقة بيع، بحيث إذا انخفضت قيمة المؤشر ستستفيد منها.

الخيارات والعقود الآجلة

يمنح عقد الخيارات المالك الحق في شراء أصل بسعر معين ولكن لا يفرض الالتزام بذلك. كانت هذه المنتجات المشتقة سابقاً حكراً على التجار المحترفين والمؤسسات، أما الآن فقد أصبحت أكثر انتشاراً، وخاصة في الولايات المتحدة.

لتداول الخيارات في الدول العربية، من المحتمل أن تضطر إلى الإجابة بشكل صحيح على استبيان لتوضح أنك تفهم كيفية عملها وماهية مخاطرها. العقود الآجلة مماثلة للخيارات إلا أنها تعبر حقاً ولكن ليس التزاما لشراء أو بيع الأصول، أما العقود الآجلة فمفروض على صاحب العقد تسليم المنتج (أو التسوية النقدية) ما لم يتم إغلاق العقد قبل انتهاءه. الخيارات هي الأكثر شعبية فيهما، لذا دعنا ننظر في كيفية عمل الخيارات.

هناك نوعان من عقود الخيارات — شراء الخيار أو بيعه. إذا كنت تتوقع ارتفاع سعر السهم يمكنك شراء الخيار والعكس عند بيعه.

ما معنى (ITM) و (OTM) و (ATM)؟

شراء الخيار له تاريخ انتهاء و سعر تنفيذ يمثل السعر الذي يمكن للمشتري بيع العقد به عند انتهاء صلاحيته.

إذا ارتفع السعر فوق سعر التنفيذ يقال أن شراء الخيار قد كان مربحاً (In The Money – ITM) وإذا لم يتحرك فوق سعر التنفيذ يقال إنه الشراء لم يكن خاسراً (Out The Money – OTM) ولا قيمة لها. إذا كان سعر تنفيذ العقد مساوياً للسعر الفوري، يقال إن العقد متعادل (At The Money – ATM).

الخيار عادة ما يأتي بعقود مكونة من 100 سهم، لذلك فإن عقد واحد يمكن أن يعطيك الحق في شراء أو بيع 100 سهم. هذا يعني أن الحركات الصغيرة في سعر السهم أو المؤشر تتضاعف بشكل كبير بالنسبة لمالك الخيار. أضف إلى ذلك أن القدرة على التداول برافعة مالية (أي اقتراض المال لتكبير صفقة التداول) يحقق مكاسب كبيرة جداً لكمية من الأموال صغيرة نسبياً، ولكنه أيضاً يمكن يزيد من الخسائر.

التداول بالهامش يمكن أن يعرض المتداول لنداء الهامش، حيث يتعين عليك إيداع المزيد من الأموال لدى الوسيط لتغطية الخسائر المحتملة إذا تحركت الصفقة ضد مصلحتك.

المراهنة على السبريد

المراهنة على السبريد هو وسيلة أخرى لتداول المؤشرات. يراهن المتداول على مبلغ معين لكل نقطة حركة في المؤشر الأساسي. كما هو الحال مع الخيارات وعقود الفروقات (وبعض مما يسمى صناديق الاستثمار المتداولة العكسية وصناديق المؤشرات — انظر المزيد في قسم الاستراتيجية) يمكنك وضع صفقات بيع.

يمكن القول إن المراهنة على السبريد هي أكثر خطورة من الخيارات أو عقود الفروقات. يمكن أن يتصاعد مقدار صغير لكل نقطة بسرعة إذا كان المؤشر يمر بنوبة من التقلبات. قد ينخفض المؤشر 200 نقطة – إذا كنت قد راهنت بمبلغ 5£ لكل نقطة، سيكون مركزك بقيمة 1,000£ في المنطقة الحمراء. يمكنك الحد من المخاطر باستخدام وقف الخسائر. انظر المزيد عن وقف الخسائر أدناه.

مزايا تداول المؤشرات

سريع وسهل ورخيص

الميزة الرئيسية لتداول المؤشرات هي أن الاستثمار في مؤشر كامل يمكن عمله بسرعة، وسهولة نسبية، وثمن رخيص، وفقاً للصك الذي تقرر استخدامها.

تخيل كم ستُكلفك رسوم المعاملات لشراء كل سهم في FTSE 100. بدلاً من ذلك يمكنك بضغطة واحدة “شراء المؤشر” عند اتخاذ نهج تداول المؤشرات.

التنويع

وفقاً للمؤشر المحدد، فإنه سيمنح المستثمر الاستثمار الفوري في مجموعة متنوعة من الأسهم، وهذه وسيلة رئيسية للحد من المخاطر في المحفظة الاستثمارية. لأن المؤشر به شركات تعمل عبر مجموعة كاملة من القطاعات، يمكنك الاستثمار في أسهم غير مترابطة نسبياً، وهذا يعني أنه عندما ينخفض أحدها قد يرتفع الآخر بسبب الصفات المختلفة للقطاعات الاقتصادية التي تعمل فيها.

مخاطر تداول المؤشرات

مخاطر منخفضة واستثمار طويل الأجل

الاستثمار في مؤشر وتركه وحده كجزء من استراتيجية استثمار طويل الأجل هو نهج منخفض المخاطر لأنه مع مرور الوقت أي خسائر محققة من المؤشر يمكن تعويضها. والواقع أن الأسهم هي أفضل فئة في الأصول الرئيسية أداءً على المدى الطويل.

التداول على المدى القصير هو أكثر خطورة

ومع ذلك، يختلف التداول عن الاستثمار متوسط وطويل الأجل ويتم عادة خلال فترة قصيرة. بسبب مخاطر الاستثمار قصير الأجل يمكن أن تكون المخاطر أعلى، خاصة إذا لم تكن قادراً على الاحتفاظ بصفقتك مفتوحة حتى تحقق ربحاً، أو كنت غير قادر على تلبية نداء الهامش، أو صفقتك ليست بها وقف الخسارة والمؤشر ينخفض بشكل حاد، مما يعرضك لخسائر كبيرة.

مرة أخرى، فإن معايرة المخاطر التي ينطوي عليها تعتمد جزئياً على الصك الذي تقرر تداول مؤشراته (trade indices).

الكثير من المتغيرات: الوزن، والمناطق، والبيئة الكلية

يمكن أن يرتفع أو ينخفض المؤشر لمجموعة متنوعة من الأسباب، وفي بعض النواحي يمكن أن يكون من الصعب وضع صفقة تصحيح للأسهم الفردية.

كل مؤشر له خصائص فريدة. على سبيل المثال، إذا كنت ترغب في الاستثمار في S&P 500، فقد يحتوي على الكثير من أسهم التكنولوجيا (وزن 28٪)، في حين إذا كنت ستستثمر في FTSE 100 ستجد به عدد قليل جداً منها (ترجيح 1.2٪). يتضمن مؤشر FTSE 100 الكثير من الشركات متعددة الجنسيات التي تكسب معظم إيراداتها بالدولار، مما يعني أنه عندما ينخفض الجنيه الإسترليني مقابل الدولار ، فإن قيمة استثمارات المستثمر المقيم في الدول العربية في مؤشر FTSE 100 سترتفع (سيكون المؤشر قد ارتفع).

ولأن مؤشرات الأسهم هي مؤشرات خاصة بكل بلد، فإن البيئة الكلية السائدة في البلد (وعالمياً) سوف تنعكس على عائدات المؤشر. فمثلاً، قد يؤدي ارتفاع معدلات البطالة أو التضخم إلى بيع المستثمرين للمؤشر.

أي المؤشرات يمكنك تداولها في الدول العربية؟

فيما يلي قائمة بمؤشرات الأسهم الرئيسية بالترتيب الأبجدي التي يمكن تداولها في الدول العربية. معظم أماكن التداول مذكور اختصاراً لأسمائها. يُعرض المؤشر FTSE 100 عادة ببساطة باسم “UK 100” ومؤشر متوسط داو جونز الصناعي ببساطة باسم “وول ستريت”.

| الاسم القصير | الاسم الكامل |

| Australia 200 | S&P/ASX 200 |

| China A50 | FTSE China A50 |

| EU Stocks 50 | EURO STOXX 50 |

| France 40 | CAC 40 |

| Germany 30 | DAX 30 |

| Hong Kong 50 | Hang Seng China 50 |

| Italy 40 | FTSE MIB |

| Japan 225 | Nikkei 225 |

| Netherlands 25 | AEX 25 |

| Spain 35 | IBEX 35 |

| Switzerland 20 | SMI 20 |

| UK 100 | FTSE 100 — يُعرف بالعامية باسم “the Footsie” |

| US Small Cap 2000 | Russell 2000 |

| US SP 500 | S&P 500 |

| US Tech 100 | NASDAQ 100 |

| Wall Street | متوسط داو جونز الصناعي (DJIA, Dow 30) — يُعرف بالعامية باسم “the Dow” |

استراتيجيات تداول المؤشرات

عند تعلم كيفية الاستثمار في المؤشرات (invest in indices)، من المهم أن تأخذ في الاعتبار استراتيجيات تداول المؤشرات لمساعدتك في إجراء صفقات سليمة.

1. افهم الارتباطات

يمكن أن يرتبط المؤشر ارتباطاً قوياً بقطاع وصناعات معينة بسبب أوزان هذه المناطق في المؤشر (هيمنتها النسبية). فإذا ارتفعت أسعار فائدتها، من المتوقع أن يستفيد المؤشر ذو الوزن الكبير من هذه الزيادة.

في حالة مؤشر ناسداك (NASDAQ) — وهو مؤشر يركز على التكنولوجيا — فإن الحركة في أسهم شركات التكنولوجيا العملاقة (Big Tech) مثل Apple سيكون لها تأثير كبير على المؤشر. Apple هو أيضاً واحد من أفضل صناديق الاستثمار المتداولة التكنولوجية المدرجة في مؤشر داو جونز، لذا سيكون له تأثير عليه أيضاً.

كما ذكرنا سابقاً في الدليل، يمكن أن تؤثر تحركات العملات الأجنبية على أداء المؤشر، لذا يعتبر هذا عامل آخر مرتبط يجب أن نضعه في اعتبارنا. العديد من شركات FTSE 100 تكسب إيراداتها بالدولار، وبالتالي فإن انتعاش الدولار الأمريكي مقابل الجنيه غالباً ما ينعكس كارتفاع في مؤشر FTSE 100.

وبالمثل، فإن ضعف الدولار يمكن أن يعزز عائدات الشركات الأميركية التي تُجري الكثير من أعمالها في الخارج لأن سلعها وخدماتها تصبح أسعارها أكثر تنافسية بالعملات المحلية.

2. الأحداث الاقتصادية حاسمة

يمكن أن تكون الأحداث الاقتصادية محركاً رئيسياً لأداء المؤشر. من الضروري متابعة التقويم الاقتصادي للبلد الذي يقوم عليه المؤشر. الأخبار الاقتصادية الرئيسية مثل رقم مرتبات الوظائف غير الزراعية في الولايات المتحدة، ومؤشر بيانات مديري المشتريات، ومؤشر استبيان معنويات الأعمال التجارية والمستهلكين، وغيرها من بيانات البطالة يمكن أن يكون لها تأثير فوري ومباشر على حركة المؤشر وينبغي مراقبتها عن كثب لرصد فرص الربح (أو للخسارة) في التداول أنها مسببات للتقلبات.

3. حدد ما إذا كنت ستعمل كمتداول يومي أم متداول صفقات

يجب عليك أن تقرر ما إذا كنت ترغب في الغالب في اتخاذ نهج التداول اليومي أو تفضل وضع صفقات والاحتفاظ بها لفترة أطول، تبلغ أحياناً سنوات. هذه الأنواع من الخيارات ستساعدك على تحديد أي نوع من الصكوك تفضلها لتنفيذ استراتيجيتك.

يجب على كل من المتداول اليومي ومتداول الصفقات معرفة التحليل الفني لفهم الرسوم البيانية للأسعار. ولعل هذا أكثر أهمية بالنسبة للمتداول اليومي الذي يبحث عن مواضع الدخول دقيقة بدقيقة وساعة بساعة. سواءً أكنت متداول يومي أو متداول صفقات، فإن التداول في الاتجاه هي طريقة مفيدة نضعها في اعتبارنا، ويمكن أن تتناسب مع استراتيجية الزخم التي تقول إنه إذا كان السهم يرتفع فمن المرجح أن يستمر في عمل ذلك، وإذا كان ينخفض فقد يستمر في ذلك. إن معرفة متى تكون هذه الاتجاهات على وشك أن تنعكس هو بالطبع أمر بالغ الأهمية أيضاً.

4. كيفية إدارة المخاطر

يجب عليك وضع أوامر “جني الأرباح” و “وقف الخسارة” لجميع صفقاتك. هذا يساعدك على التحكم في المخاطر.

تحديداً، اجعل وضع وقف الخسارة عادةً لك. موضعه بالضبط يعتمد على تقييمك للسوق، وتحملك للمخاطر، والذي بدوره قد يتأثر بكمية الأموال التي لديك لاستثمارها أو أهدافك الاستثمارية.

من المهم أيضاً أن تأخذ الأرباح. نحن جميعاً عرضة للتأثيرات النفسية في التداول، مثل الطمع وعدم إغلاق الصفقات الرابحة على أمل تحقيق عوائد أكبر. المشكلة عند عمل ذلك مع المؤشرات — خاصة بالنسبة للمتداول اليومي — هي أن الصفقة الرابحة يمكن أن تتحرك بسرعة نحو الخسارة.

أفضل منصات تداول المؤشرات

الآن بعد أن شرحنا لك كيفية الاستثمار في المؤشرات (invest in indices)، تحتاج إلى اختيار منصة تداول مؤشرات جيدة.

لقد اخترنا لك ما نفضلها وسنعرضها لك أدناه.

1. eToro: وسيط مؤشرات موثوق و آمن

بالنسبة للبحث، وواجهة المستخدم، والسعر، من الصعب أن يتفوق أحد على eToro، لذا اخترناها كأفضل منصة لتداول

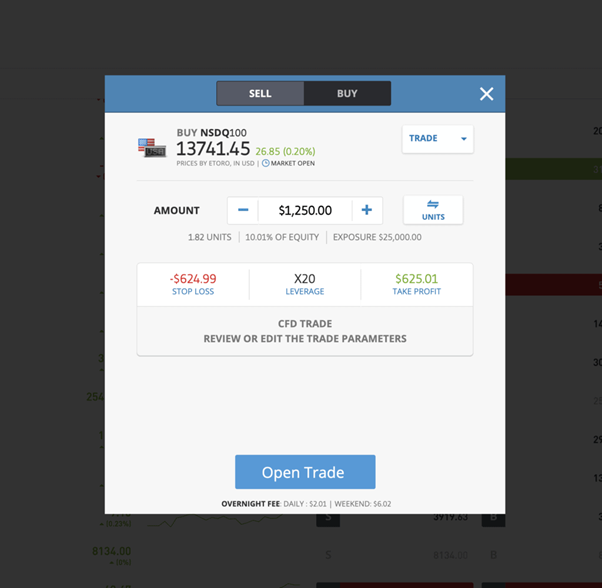

يمكنك الاستثمار في المؤشرات عن طريق عقود الفروقات، وهذا مذكور بوضوح في شاشة تذكرة أمر التداول (انظر أدناه) وكذلك رسوم التبييت الليلية التي ستدفعها. تتيح لك عقود الفروقات إلقاء نظرة على ما إذا كان السوق سوف يرتفع أو ينخفض، مما يتيح لك أن تستفيد من أي اتجاه تتداول فيه، كما هو مبين في الصورة أدناه. المعلومات الرئيسية مثل مستويات الرافعة المالية مذكورة بوضوح.

إن eToro مرخص من FCA و CySEC و ASIC. إذا كنت ترغب في التداول من هاتفك المحمول، تقدم eToro تطبيق تداول ممتاز لأجهزة iPhone و Android.

رسوم eToro:

| العمولة | 0% |

| رسوم الإيداع | مجاناً |

| رسوم السحب | $5 |

| رسوم عدم النشاط | 10 $ في الشهر بعد 12 شهراً من الخمول |

- تداول بدون عمولة

- رائد في التداول الاجتماعي

- يقدم أدوات إدارة المحافظ

- تحليل أساسي وتعليقات ممتازة

- أدوات إدارة المحافظ جيدة التصميم

- حساب تجريبي كامل المزايا للمبتدئين

- 15 سوق من أسواق المؤشرات — يمكن أن تكون أكثر

75% من حسابات المستثمرين بالتجزئة تخسر المال عند تداول عقود الفروقات مع هذا المزود

2. Alvexo – تداول المؤشرات مع منصة آمنة و شاملة

أسست منصة Alvexo سنة 2014 . لكي تصبح بعد ذلك من بين المنصات الرائدة في العالم عامة و في الوطن العربي خاصة. عملت المنصة منذ ذلك الحين

مجموعة كبيرة من المؤشرات متاح التضارب فيها مع Alvexo. و عدد لا حصر له من الأصول الأخرى. كالأسهم. السلع و أزواج العملات الرقمية… إلى غير ذلك. فالمنصة تتيح أكثر من 450 أداة إستثمارية للتداول مع المنصة بدون دفع أية عمولة. و ستتمكن أيضا من إجراء كل الإيداعات و أيضا السحوبات من خلال إما التحويل المصرفي أو بطاقة الإئتمان و الخصم أو إحدى المحافظ الإلكترونية و بدون دفع أية رسوم على ذلك.

أهم نصيحة و التي في الحقيقة نجد أن الكثير من المستثمرين يغفلون عليها. هي تكوين و تثقيف نفسك فبل أي خطوة إستثمارية عشوائية في المؤشرات. إذ ستتمكن مع Alvexo من الولوج لعدد كبير من الدروس التوجيهية. كأكاديميات التداول و أيضا الكتب الإلكترونية و أيضا عدد مهم من أخبار التداول و أخبار السوق. لتتمكن من إتخاد قرارات أكثر حكمة و ذكاء إعتمدت في أخدها على إستراتيجيات و نصائح مقدمة من قبل الرواد في المجال.

مع Alvexo لن يكون عليك فتح حساب محدد و معين مع المنصة. بل سيكون لك الإختيار بين أربع أنواع مختلفة من الحسابات. و التي تبدأ من 500 دولار أمريكي و تختلف الخصائص الإيجابية المقدمة من قبلها. أما عملية فتح الحساب فتتم في غاية السلاسة و البساط إذ كل ما عليك هو زيارة الموقع الرسمي للمنصة أو تحميل التطبيق لتقوم بتتبع مراحل فتح الحساب و التي ستأخد من وقتك حوالي خمسة دقائق على الأكثر.

- إمكانية تداول عشرات المؤشرات.

- أكثر من 450 أداة إستثمارية للتداول فيها.

- عمولة مجانية.

- سهولة الإستخدام.

- منصة خاضعة لتنظيمات صارمة.

- أكثر من مليون عميل مع المنصة.

- أدوات تعليمية متنوعة و مفيدة.

- إجابة بطيئة من قبل خدمة دعم العملاء رغم كونها فعالة.

76.57% من حسابات العقود مقابل الفروقات تخسر أموالاً

3. AvaTrade

AvaTrade هو وسيط مرخص في ست ولايات قضائية مختلفة في جميع أنحاء العالم. وهذا يمنح مستوى عالِ من سلامة الأموال وطمأنينة عند إيداع أو سحب الأموال دون أي رسوم.

مع AvaTrade، يمكنك تداول مجموعة كاملة من مؤشرات سوق الأسهم العالمية، بالإضافة إلى أكثر من 1,250 من الأسواق الأخرى تشمل الأسهم، والسلع، والعملات، وصناديق الاستثمار المتداولة، والعملات المشفرة. ويمكن عمل ذلك من مجموعة من أنواع الحسابات مثل حسابات تداول عقود الفروقات، وتداول الخيارات، والمراهنة على السبريد، والحسابات الخالية من فوائد التبييت.

والأفضل من ذلك، يمكنك التداول بدون عمولة بنسبة مع AvaTrade! كما يوفر الوسيط مجموعة متنوعة من منصات التداول مثل MetaTrader 4 و MetaTrader 5. هناك أيضاً منصة على شبكة الإنترنت كذلك وهي بسيطة الاستخدام.

- مرخص في ستة ولايات قضائية مختلفة

- منصة ويب سهلة الاستخدام

- تداول أكثر من 1,250 سوقًا حول العالم

- لا عمولات، ولكن فقط سبريد ورسوم تبييت

- دون رسوم على الإيداع أو السحب

- رسوم عدم نشاط

71% من مستثمري التجزئة يخسرون أموالهم عند تداول عقود الفروقات في هذا الموقع

4. Libertex – منصة رائدة لتداول المؤشرات في الدول العربية

لدى Libertex عرض قوي للمؤشرات التي يمكن الاختيار من بينها، ويبلغ عددها الإجمالي 25. فتح صفقة هو أمر

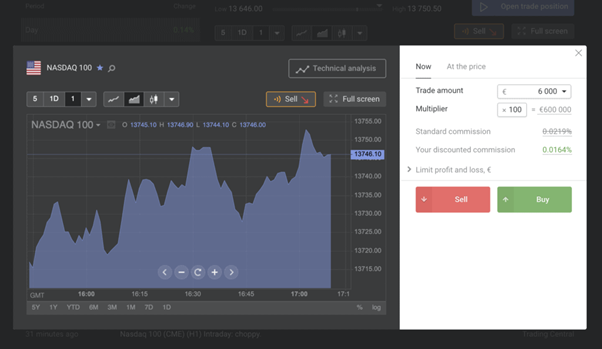

عمولة التداول تختلف باختلاف المؤشر. عمولة S&P 500 — مثلاً — هي العمولة القياسية دون خصم والتي تبلغ 0.0148٪. مؤشر ناسداك Nasdaq (انظر لقطة الشاشة أدناه) هو أكثر تكلفة حيث عمولته 0.0219٪

يمكنك التداول برافعة مالية تصل إلى 100 ضِعف، ولكن تأكد من تغيير هذا الإعداد قبل التداول إذا كنت لا تنوي استخدام الرافعة المالية أو ترغب في تقليل مقدار الرافعة المالية المطلوبة.

الحد الأدنى للإيداع في Libertex هو 10$، وهذا مثالي للمستثمرين الذين يستثمرون لأول مرة ويرغبون في اختيار طريقتهم بحذر، ولكنك لن تكون قادراً على تداول المؤشرات (trade indices) بهذا المبلغ الصغير.

تقبل المنصة طرق الدفع المختلفة، مثل بطاقات الخصم المباشر/الائتمان والمحافظ الإلكترونية. وهي تحمل ترخيصاً من CySEC (الجهة المرخصة في قبرص. قبرص هو بلد عضو في الاتحاد الأوروبي)، لذا ستكون أموالك آمنة في حالة الفشل.

رسوم Libertex:

| العمولة | انظر الخصومات المذكورة أدناه |

| رسوم الإيداع | مجاناً |

| رسوم السحب | 1 يورو لبطاقة الائتمان/ الخصم، 1٪ على السحب إلى Neteller، مجاناً للسحب على Skrill |

| رسوم عدم النشاط | 10 يورو بعد 10 يوم من عدم النشاط |

خصومات العمولة تختلف باختلاف المبلغ الذي تودعه

| المستوى الذهبي

إجمالي الإيداعات €250 |

أكثر من المستوى الذهبي

إجمالي الإيداعات €1450 |

المستوى البلاتيني

إجمالي الإيداعات €1500 |

مستوى الشخصيات المهمة

إجمالي الإيداعات €5000 |

| معدل الخصم — 3% | معدل الخصم — 4% | معدل الخصم — 20% | معدل الخصم — 30% |

- خصومات على العمولة

- تداول خيارات المؤشرات

- 25 مؤشراً متاحاً للتداول

- حساب تجريبي

- مؤشر للمعنويات

- خصومات على العمولة للإيداعات الكبيرة

- خدمة الأخبار والتحليلات محدودة

- عمولة على التداول

83% من مستثمري التجزئة يخسرون المال عند تداول عقود الفروقات على هذا الموقع

كيف تتداول المؤشرات (Trade Indices) اليوم

نأمل أن تكون قد اتبعت التعليمات المذكورة في بداية هذا الدليل وأنشأت حساب مع eToro. الآن سوف نوضح كيفية شراء المؤشرات على إيتورو

1. تداول المؤشرات باستخدام eToro

تتمثل إحدى مزايا استخدام منصة eToro في أنها مبتكرة و متقدمة وسهلة الاستخدام. بمجرد فتح حسابك وإجراء إيداعك الأولي ابتداءا من 50 دولار، تصبح المنصة جاهزة للتداول.

ستمكنك واجهة المنصة من تداول و البحث عن المؤشرات التي تهمك من بين 9 مؤشرات عالمية رئيسية على سبيل المثال US30 – US 500، China A50 – Japan 225، Germany 40 – UK100 والمزيد.

لديك الفرصة لاستخدام ميزات مثل جني الأرباح ووقف الخسارة بالإضافة إلى الرسم البياني و الأطر الزمنية المتعدد لتداول آمن و مربح يتماشى مع استراتيجياتك.

كيف تداول المؤشرات (Trade Indices) في الدول العربية — الخلاصة

تداول المؤشرات متاح من طرف مجموعة واسعة من منصات الاستثمار في الدول العربية، ولكن للمبتدئين، أثبتت منصة eToro أنها سهلة الاستخدام وواضحة ومرضية وظيفيًا حتى بالنسبة للمتداولين ذوي الخبرة. اخترنا لك منصة eToro لأننا نعتقد أن ميزات وأدوات التداول سهلة الفهم هي ذات أهمية قصوى في التداول.

يمكننا أن نوصي بشدة بـ eToro كوسيط ، حيث يمكنك الوصول إلى مجموعة واسعة من المؤشرات التي يجب شراؤها وبيعها ، مع أدوات تعليمية تساعد في اتخاذ القرار. تتم جميع استثماراتك وتداولاتك بدون أي عمولة ، ولا تفرض المنصة أي رسوم على المعاملات أيضًا.

eToro — أفضل منصة تداول مؤشرات في الدول العربية شاملة

العقود مقابل الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة

بسبب الرافعة المالية. 73.81٪ من حسابات مستثمري التجزئة تخسر أموالاً عند التداول

العقود مقابل الفروقات مع هذا المزود. يجب أن تفكر فيما إذا كنت تفهم كيف

تعمل العقود مقابل الفروقات وما إذا كنت تستطيع تحمل مخاطر عالية بخسارة

مال.