تداول العقود الآجلة في الدول العربية دليل 2024

تسمح لك العقود الآجلة بالوصول إلى أسواق التداول التي كانت حكرًا في الماضي على كبار المستثمرين، وكان من الصعب على المتداولين الأفراد الولوج إليها. يشمل ذلك أسواق المعادن الصلبة مثل الذهب والفضة، وكذلك أسواق الغاز الطبيعي والنفط والقمح والعديد غيرها. يمكنك تداول العقود الآجلة أيضًا على الأسهم والمؤشرات والعملات.

أحد أهم العوامل التي تبرر الشعبية الواسعة التي يحظى بها تداول العقود الآجلة في الدول العربية هو إمكانية فتح صفقات شراء أو بيع في السوق الذي تريده. بالإضافة لذلك، يمكنك أيضًا استخدام رافعة مالية تصل إلى 1:30 عند تداول العقود الآجلة عبر الإنترنت.

برغم ذلك، فإن تداول العقود الآجلة أكثر تعقيدًا من مجرد شراء أو بيع إحدى الأصول، وهو الأمر الذي دفعنا لكتابة هذا الدليل لنشرح فيه بالتفصيل كل ما يتعلق بتداول العقود الآجلة في الدول العربية. نتناول في السطور التالية مزايا وعيوب وآليات تداول العقود الآجلة، ما هي المخاطر التي تنطوي عليها وفرص الربح التي تقدمها، وأخيرًا سنشرح كيف تبدأ الاستثمار اليوم من خلال فتح حساب تداول.

كيف تبدأ تداول العقود الآجلة

- اختر eToro من أجل عروضها الواسعة من العقود الآجلة

- افتح حساب على eToro

- مَوِل حسابك

- اختر من بين مجموعة واسعة من العقود الآجلة

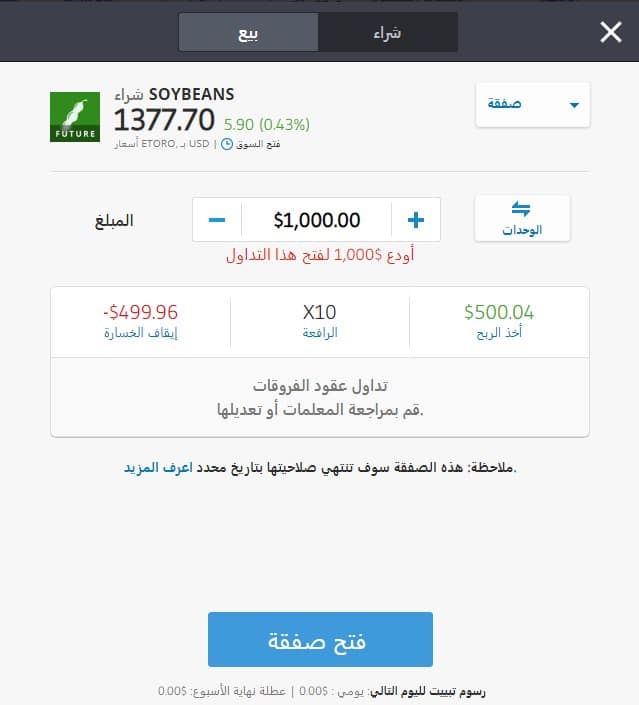

- ضع صفقتك وحدد مستويات إيقاف الخسارة وأخذ الربح.

73.81٪ من حسابات العقود مقابل الفروقات تخسر أموالاً

ما هو تداول العقود الآجلة؟

تحظى العقود الآجلة والعقود المستقبلية بشعبية واسعة في أوساط المستثمرين المخضرمين، حيث تسمح لهم بالمضاربة

على سبيل المثال، لنفترض أنك قررت التداول على عقود النفط المستقبلية لأجل 3 أشهر. إذا كان سعر العقد 50$، فأنت تحتاج ببساطة إلى تحديد ما إذا كنت تعتقد أن سعر النفط سيكون أعلى أم أقل من هذا الرقم خلال الأشهر الثلاثة القادمة. إذا كانت توقعاتك صحيحة، فسوف تحقق أرباحًا.

برغم ذلك، لست مضطرًا للاحتفاظ بالعقود الآجلة التي بحوزتك حتى حلول أجل استحقاقها، بل يمكنك إغلاق العقد في أي وقت تريده. تسمح هذه الميزة بتأمين الأرباح المحققة أو التخفيف من الخسائر المحتملة. تغطي العقود الآجلة كافة أنواع وفئات الأصول تقريبًا.

يشمل ذلك الأسهم، النفط، الغاز الطبيعي، العملات، القمح والذهب. معظم شركات الوساطة في الدول العربية تسمح لك ببيع وشراء العقود الآجلة برافعة مالية. وبالنسبة للمقيمين في أوروبا، فإن الحد الأقصى للرافعة يصل إلى 1:30 للعملات و1:20 على الذهب والمؤشرات الرئيسية، فيما تتراوح بين 1:2 و1:10 على باقي فئات الأصول الأخرى.

ما هي آلية عمل العقود الآجلة والمستقبلية؟

هناك الكثير الذي يجب أن تتعلمه قبل بدء تداول العقود الآجلة في الدول العربية، لأن هذا النوع من فئات الأصول يعتبر من الأسواق المالية الأكثر تعقيدًا. يعني ذلك ضرورة أن تفهم بشكل جيد الخيارات المتاحة للتداول وإدارة المخاطر حتى يتسنى لك التعامل مع المخاطر المتنوعة في هذا العالم.

ستجد أدناه شرح تفصيلي للمصطلحات الرئيسية التي يجب أن تكون على دراية بها عند تداول العقود الآجلة في الدول العربية.

هناك آجال انتهاء للعقود الآجلة

عندما تستثمر في أحد الأصول التقليدية مثل الأسهم، فإنك تستطيع الاحتفاظ بما اشتريته لأي فترة تريدها. بعبارة أخرى، فإن السهم يمكن أن يظل بحوزتك لمدة 10 أسابيع أو 10 أشهر أو 10 سنوات – أو إلى ما لا نهاية طالما كنت ترى ذلك في صالح محفظتك الاستثمارية. لا ينطبق هذا الأمر على أسواق العقود الآجلة،

لأن هذا النوع من المشتقات يصاحبه دائمًا تاريخ محدد لانتهاء أجل العقد. في معظم الحالات، يستمر العقد الآجل مفتوحًا لفترة 3 أشهر وينتهي في يوم الجمعة الثالث من شهر التسوية. وبحلول أجل العقد الآجل يتعين تسويته عن طريق الوفاء بالالتزامات القانونية لطرفي العقد. بعبارة أخرى، فإن حامل العقد الآجل لديه التزام قانوني بشراء أو بيع الأصل الأساسي محل التداول في تاريخ الانتهاء.

على سبيل المثال:

- دعنا نفترض أنك اشتريت عقود آجلة على أسهم شركة فورد موتورز.

- يتكون العقد الآجل من 100 سهم فردي، عند سعر 6$ للسهم الواحد

- إذا احتفظت بالعقود الآجلة حتى يحل أجل انتهاؤها، فستكون ملزمًا بشراء 100 من أسهم فورد موتورز بسعر 6$ للسهم

- يعني ذلك أن إجمالي ما ستدفعه لتسوية العقد هو 600$

وكما سنسرد لاحقًا بالتفصيل، فإن تحديد ما إذا كنت قد حققت ربحًا أم خسارة من تلك الصفقة سيعتمد على سعر سهم فورد في وقت انتهاء العقد. بعبارة أبسط، إذا كنت قد فتحت صفقة شراء على سهم صانع السيارات الأمريكي وبحلول أجل انتهاء العقد كان السهم يتداول أعلى من 6$، فأنت في تلك الحالة ستحقق أرباح تعادل الفرق بين سعر الفتح وسعر التسوية.

جميع العقود الآجلة لها سعر

في المثال أعلاه، أوضحنا أنك اشتريت عقد آجل على سهم فورد موتورز عند 6$ للسهم الواحد. يعني ذلك أنه يحق لك شراء الأسهم بحلول أجل استحقاق العقد عند هذا السعر.

برغم ذلك، يجب ملاحظة أن هذا السعر قد لا يعكس بالضرورة السعر السوقي للأصل المعني في وقت الشراء. وبالتطبيق على المثال أعلاه، فإن سعر سهم فورد ربما كان يتداول عند 5.50$ عندما اشتريت عقد مستقبلي لأجل 3 أشهر.

وبالتالي فإن السعر الذي دفعته في العقد الآجل، أي 6$، كان يعكس توقعات السوق لقيمة سهم فورد موتورز خلال الأشهر الثلاثة القادمة.

ولهذا فإن وظيفتك الرئيسية كمتداول للعقود الآجلة هو تحديد ما إذا كان سعر السهم سيصبح أعلى أم أقل من سعر العقد الآجل في تاريخ انتهائه. ينطبق نفس المفهوم عند تداول العقود الآجلة على كافة أسواق الأصول الأخرى.

الحد الأدنى لحجم العقد الآجل

عندما تشتري أو تبيع العقد الآجل، فأنت في واقع الأمر تلتزم تجاه سلة من الأصول. على سبيل المثال، عندما تتداول في الأسهم فإن العقد الآجل الواحد يتكون عادةً من 100 سهم فردي. هذا الرقم قد يقل أو يزيد من حيث عدد الوحدات التي ستشتريها عند التداول على فئات الأصول الأخرى.

على سبيل المثال:

- في سوق خام غرب تكساس الوسيط، فإن العقد الآجل الواحد يعادل 1,000 برميل من النفط.

- وبالتالي إذا كان سعر البرميل 40$، فإن هذا يعني أن قيمة العقد الآجل ستعادل 40,000$.

برغم ذلك، لن تكون مضطرًا بالضرورة لدفع كل هذه القيمة لشراء عقد واحد لأن معظم منصات التداول تسمح باستخدام الرافعة المالية. يعني ذلك أنك ستحتاج لتقديم جزء صغير من قيمة العقد الآجل كهامش مقابل فتح صفقة يبلغ حجمها عدة أضعاف رأسمالك الفعلي. برغم ذلك، يجب ملاحظة أن الحد الأقصى للرافعة المالية بالنسبة للعملاء الذين يتداولون مع شركات مرخصة في أوروبا هو 1:30.

ولهذا السبب، إذا كان رأسمالك صغير أو كنت لا تمتلك آلاف الدولارات اللازمة للعمل في بورصات العقود الآجلة الرسمية، فإن أفضل طريقة للانكشاف على هذا السوق هو تداول عقود الفروقات على العقود الآجلة. سنتناول هذا الموضوع بشيء من التفصيل لاحقًا.

الشراء أو البيع

بعد أن تنتهي من تحليل العوامل الأساسية في سوق العقود الآجلة الذي تريد الاستثمار به، فإن الخطوة التالية هي تحديد ما إذا كنت تنوي فتح صفقة شراء أم بيع. بعبارة أبسط، فأنت تحتاج إلى تحديد ما إذا كانت توقعاتك ترجح ارتفاع قيمة الأصل أم انخفاضها بحلول تاريخ انتهاء العقد، أو قبل ذلك.

على سبيل المثال:

- دعنا نفترض أن العقد المستقبلي لأجل 3 أشهر على الذهب يتداول حاليًا عند سعر 1,800$ للأونصة

- إذا كنت تعتقد أن سعر الذهب سيتجاوز هذا المستوى خلال الأشهر الـ 3 القادمة، عندها ستقوم بفتح مركز ’شراء‘.

- أما إذا كنت تعتقد العكس، أي سينخفض، عندها ستفتح صفقة ’بيع‘

القدرة على بيع الأصل على المكشوف وتحقيق أرباح تعتبر أحد المزايا التي تتفوق بها أسواق العقود الآجلة على الأصول التقليدية، حيث يمكنك تحقيق أرباح أثناء ارتفاع وانخفاض الأسواق على حد سواء. بعبارة أخرى، إذا كنت تعتقد أن سعر الأصل سوف ينخفض، فإن العقود الآجلة تمنحك فرصة الاستفادة من هذا التوقع.

تحقيق الأرباح من تداول العقود الآجلة

الآن وبعد أن فهمت آلية عمل العقود الآجلة، ننتقل إلى شرح الاستراتيجيات التي يستخدمها المستثمرون المخضرمون لتحقيق الأرباح.

ستجد أدناه بعض الأمثلة البسيطة التي توضح الحالات التي تحقق فيها صفقة العقود الآجلة أرباح.

مثال 1: شراء أسهم ديزني

كما شرحنا آنفًا، فإن فتح صفقة شراء على العقود الآجلة يستند بالأساس على توقعاتك بأن سعر الأصل الأساسي سوف يرتفع قبل أو بحلول تاريخ انتهاء العقد الآجل.

- إذا افترضنا أن سعر سهم ديزني في الوقت الحالي هو 130$

- وأنك اشتريت 1 عقد آجل على أسهم ديزني – والذي يتكون من 100 سهم

- لنفترض أن تاريخ انتهاء العقد الآجل يحل بعد 3 أشهر وأن سعره الحالي 140$

- إذا قفز سعر سهم ديزني بعد مرور عدة أسابيع ليسجل 150$ في بورصة نيويورك

- يعني ذلك حدوث ارتفاع في سعر العقد بقيمة 10$ مقارنة بالسعر الأصلي البالغ 140$

- لنفترض أنك قررت في هذه اللحظة جني الأرباح عن طريق بيع العقود الآجلة التي بحوزتك عبر شركة الوساطة التي تتعامل معها

- وبما أن عقدك الآجل على ديزني يتكون من 100 سهم، فأنت في واقع الأمر حققت ربحًا بقيمة 1,000$ (10$ × 100)

وكما أوضحنا في المثال أعلاه، فإن معظم المتداولين سيفضلون بيع العقد الآجل قبل حلول تاريخ انتهائه. لا تقتصر فوائد ذلك على تأمين الأرباح المحققة، بل يساعد أيضًا على تجنب أي خسائر محتملة بسبب انخفاض الأسعار لاحقًا.

المثال 2: فتح صفقة بيع على العقود الآجلة على النفط

دعنا الآن نأخذ مثال آخر لفتح صفقة بيع على المكشوف على سعر النفط، والتي تعني ببساطة أنك تتوقع أن ينخفض سعر الخام في المستقبل.

- إذا افترضنا أن سعر النفط الحالي يبلغ 30$ للبرميل

- وأنك اشتريت عقد آجل على النفط – والذي يتكون من 1,000 برميل

- دعنا نفترض أيضًا أن العقد الآجل يحل تاريخ انتهائه بعد 3 أشهر فيما يبلغ السعر الحالي 27$

بعد مضي عدة أسابيع، أعلنت أوبك نيتها زيادة مستويات الإنتاج – الأمر الذي سيؤدي بالتبعية إلى زيادة تخمة المعروض النفطي

- مع افتتاح السوق، بدأت أسعار النفط تتهاوى على وقع تلك الأخبار السلبية

- وقبل حلول تاريخ انتهاء العقد الآجل، أصبح النفط يتداول عند سعر 20$ للبرميل

- أي 7$ أقل من سعر العقد الآجل الذي بحوزتك، والبالغ 27$

- لنفترض أنك قررت في هذه اللحظة جني أرباحك من خلال التخلص من العقود الآجلة التي بحوزتك

- وبما أن عقدك الآجل يتكون من 1,000 برميل، فإن إجمالي ربحك يبلغ 7,000 (7$ × 1,000)

يوضح المثال أعلاه كيف تمنح العقود الآجلة للمتداولين في الدول العربية فرصة تحقيق الأرباح حتى من الأسواق الهابطة.

تداول العقود الآجلة في الدول العربية: فئات الأصول المتاحة

يسمح لك تداول العقود الآجلة بالوصول إلى عدد لا يحصى من الأسواق المالية.

يشمل ذلك:

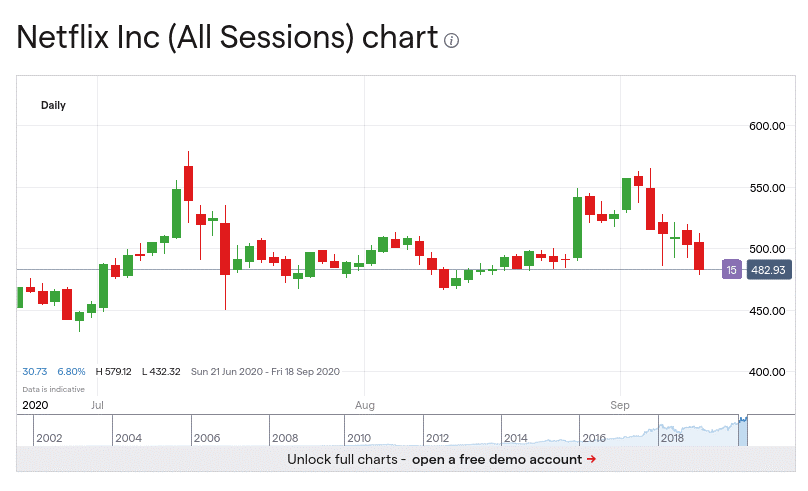

العقود الآجلة على الأسهم

توفر عقود الأسهم المستقبلية للمستثمرين فرصة أكثر رحابة للتداول على الأسهم، وهو ما يعزى إلى إمكانية فتح صفقات شراء أو بيع على السهم الذي تريده، فضلاً عن الاستفادة من توفر الرافعة المالية.

في معظم الأحوال، فإن شركات الوساطة لن تقدم لك سوى العقود الآجلة على الأسهم الرئيسية. على سبيل المثال، في الدول العربية ستجد أن العقود المستقبلية مقتصرة على مؤشرات بورصتي دبي وأبوظبي، وكذلك عدد قليل من الشركات القيادية.

برغم ذلك، سيظل بمقدورك تداول العقود الآجلة على الأسهم الأمريكية بشرط الانضمام إلى إحدى منصات الوسطاء التي تتيح عدد أكبر من الأسواق المالية. في قطاع التكنولوجيا، على سبيل المثال، ستتوفر العقود الآجلة على أسهم فيسبوك وIBM وأمازون وآبل.

العقود الآجلة على السلع

تعتبر السلع واحدة من الأسواق الأكثر تفضيلاً بين متداولي العقود الآجلة والمستقبلية. يعزى ذلك إلى وجود صعوبة بالغة في التداول المادي لبعض السلع، مثل الذهب والنفط، بسبب طبيعتها وخصائصها الفيزيائية.

بعبارة أخرى، فإن التداول المادي سيتطلب تحمل أعباء شراء وتخزين هذه الأصول، وهو بطبيعة الحال خيار غير متاح لمعظم المستثمرين. لهذا يلجأ المستثمر بدلاً من ذلك إلى شراء أو بيع العقود الآجلة دون الحاجة لامتلاك الأصل الأساسي بشكل فعلي.

من بين أسواق تداول السلع التي تحظى بشعبية واسعة بين مستثمري العقود الآجلة والمستقبلية ما يلي:

- الذهب

- الفضة

- البلاتين

- خام برنت

- خام غرب تكساس

- الغاز الطبيعي

- القمح

- السكر

- فول الصويا

طالما قرر حامل العقد الآجل التخلص منه قبل حلول تاريخ الانتهاء، فلا يوجد عليه أي التزام قانوني باستلام السلعة محل التداول.

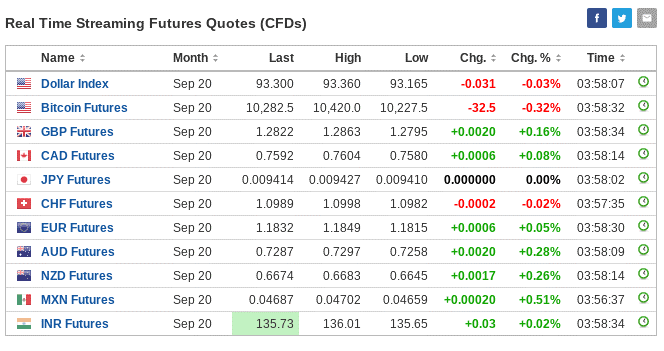

عقود الفوركس الآجلة

تعتبر العقود الآجلة أداة استثمارية مثالية لمتداولي العملات الذين يرغبون في المضاربة على حركة أسعار الصرف في المدى الطويل. يعزي ذلك إلى أن أسواق الفوركس التقليدية تعتمد بصفة رئيسية على المنتجات المالية المتداولة بالرافعة المالية. يجري تداول العملات عادةً في كميات قياسية (لوت) تعادل قيمتها حوالي 100,000$ – ولهذا يجد متداولي الفوركس عادةً أنفسهم مضطرين لاستخدام الرافعة المالية.

عدم استخدام الرافعة يعني ببساطة الحاجة إلى دفع مبلغ ضخم لمجرد المضاربة على أحد أزواج العملات. وبرغم أن تداول الفوركس بالرافعة المالية يعتبر مفيدًا من زاوية كفاءة استخدام رأس المال، ولكن هناك عيب رئيسي يتمثل في دفع رسوم مقابل تبييت الصفقات (الرول أوفر)، وهي تكاليف تحتسب كل يوم طالما ظلت الصفقة مفتوحة.

رسوم التبييت هي ببساطة الفائدة التي ستدفعها للوسيط مقابل إقراضك أموال لاستخدامها في التداول وفتح صفقات تزيد قيمتها عدة أضعاف عن رأسمالك الفعلي. لهذا السبب، فإن تداول الفوركس ربما يكون أفضل لاستراتيجيات التداول اليومي، وليس استراتيجيات المدى الطويل. يبرز هنا دور عقود الفوركس الآجلة، حيث أنها تسمح لك بإبقاء صفقتك مفتوحة لفترة طويلة دون الحاجة لدفع رسوم السواب، وهو ما يعزى إلى أن لكل عقد تاريخ انتهاء يمتد حتى 3 أشهر.

العقود الآجلة على العملات المشفرة

تسمح بورصة شيكاغو التجارية – وهي واحدة من أكبر أسواق المشتقات المالية على مستوى العالم، لكبار المستثمرين بالانخراط في تداول العقود المستقبلية على البيتكوين. برغم ذلك، فإن قيمة العقد تتطلب توفر حد أدنى مرتفع لرأس المال.

وبشكل أكثر تحديدًا، فإن كل عقد آجل يعادل 5 بيتكوين، وعند الأسعار الحالية 60,000$/BTC، فأنت ستحتاج لنحو 300,000$ على الأقل. وبرغم أن بورصة شيكاغو تتيح استخدام الرافعة المالية ولكنها بصفة عامة تظل غير ملائمة للمتداولين الأفراد، لأنها بالأساس تستهدف كبار المستثمرين. وبناءً عليه، فإن عقود الفروقات ستكون هي الطريقة الأفضل لتداول العقود الآجلة على العملات المشفرة.

يقتفي عقد الفروقات أثر سعر البيتكوين رأسًا برأس، وبالتالي سيكون بمقدورك المضاربة في أسواق العملات الرقمية دون الحاجة لامتلاكها بشكل فعلي. الميزة الأبرز هي أنك ستتجنب تخصيص آلاف الدولارات للاستثمار في هذا السوق المضطرب.

ما هي مزايا تداول العقود الآجلة في الدول العربية؟

إذا كنت لا تزال غير متأكد ما إذا كان تداول العقود الآجلة مناسبًا لك من عدمه، سنسرد في السطور التالية الفوائد الرئيسية التي ستجنيها من الاستثمار في هذا السوق.

خيار مثالي للصفقات طويلة الأجل

كما أشرنا بإيجاز سابقًا، تعتبر العقود الآجلة بديل رائع لتداول عقود الفروقات بالرافعة المالية. السبب في ذلك هو أنه يمكنك الاحتفاظ بصفقتك مفتوحة لفترة تصل عادةً إلى 3 أشهر دون الحاجة لدفع رسوم مقابل التبييت. برغم ذلك، يجب أن تضع في حسبانك أن استخدام الرافعة المالية في تداول العقود الآجلة سينطوي أيضًا على رسوم معينة، حيث أن تكلفة الاقتراض لا يمكن تجنبها بأي حال من الأحوال.

تحقيق الربح من الأسواق الصاعدة والهابطة

إذا كنت تشتري الأسهم بطريقة تقليدية، فإن الطريقة الوحيدة (باستثناء توزيعات الأرباح) التي يمكنك من خلالها تحقيق عائد على استثمارك هو أن يرتفع سعر سهم الشركة التي استثمرت بها.

هذا الأمر يجعلك مقيدًا إلى حد ما حيث لا توجد طريقة للاستفادة من توقعاتك الهبوطية بشأن سعر السهم، فكل ما تستطيع فعله هو البقاء على الخطوط الجانبية حتى تتغير الأمور. يختلف الأمر بالنسبة للعقود الآجلة، حيث تستطيع تحقيق الأرباح من خلال المضاربة على ارتفاع أو انخفاض الأسواق. يعطيك ذلك مزيدًا من المرونة في الاستفادة من تحليلاتك وتوقعاتك لاتجاهات الأصول.

توفر الرافعة المالية

يتيح معظم وسطاء تداول العقود الآجلة في الدول العربية لعملائهم استخدام الرافعة المالية. ولا تقتصر فائدة الرافعة على إمكانية التداول بأموال أكبر كثيرًا من الرصيد الفعلي المتوفر حسابك، بل يمكنها أيضًا مضاعفة أرباحك المحتملة (وكذلك الخسائر).

برغم ذلك، يجب الانتباه إلى أن شركات الوساطة الأوروبية مقيدة بالضوابط التي حددتها هيئة الأسواق المالية الأوروبية (ESMA) في هذا الصدد. وبشكل أكثر تحديدًا، فإن مقدار الرافعة المالية التي يمكن للوسيط إتاحتها عند تداول عقود الفروقات على العقود الآجلة سيعتمد على فئة الأصل المرتبط به العقد الآجل.

- 1:30: أزواج الفوركس الرئيسية

- 1:20: أزواج الفوركس الثانوية، الذهب والمؤشرات الرئيسية

- 1:10: السلع بخلاف الذهب، أزواج الفوركس الشاذة

- 1:5: عقود الفروقات على الأسهم

- 1:2: العملات المشفرة

بعبارة بسيطة، دعنا نفترض أن لديك 500 ريال في حسابك وقررت تداول العقود الآجلة برافعة مالية 1:10. يعني ذلك في واقع الأمر أنك تتداول بقوة شرائية تصل إلى 5,000 ريال. بعبارة أخرى، فإن أرباحك وخسائرك أصبحت مضروبة في 10 أضعاف.

صعوبات الوصول إلى الأسواق

قبل ظهور المشتقات المالية، كان تداول القيمة المستقبلية للأصول مثل النفط والقمح والذهب مستحيل تقريبًا، خصوصًا بالنسبة للمتداولين الأفراد. ولكن مع تطور أسواق العقود الآجلة بات بمقدورك الوصول إلى تلك المنتجات بكبسة زر. وبفضل التطور التقني، يمكنك تداول أي سلعة، من فول الصويا والسكر والبلاتين، إلى الغاز الطبيعي دون الحاجة لامتلاك أو تخزين الأصل الأساسي!

ما هي مخاطر تداول العقود الآجلة في الدول العربية؟

كما هو الحال مع كافة الأدوات المالية، ينطوي تداول العقود الآجلة على عدد من المخاطر التي يجب أخذها بعين الاعتبار.

يشمل ذلك:

- يمكن أن تتكبد خسائر مالية: مثل أي أداة استثمارية، من الوارد أن تخسر أموالك عند تداول العقود الآجلة. في كل الأحوال سيتطلب تحقيق الأرباح التنبؤ بشكل صحيح بالاتجاه الذي سيسلكه السوق في المستقبل. إذا كانت توقعاتك خاطئة، فلا مفر من مواجهة الخسائر.

- مخاطر الرافعة المالية: برغم أن الرافعة المالية تعطيك القدرة على التداول بأموال تبلغ عدة أضعاف الرصيد الفعلي في حسابك، ولكنها أيضًا محفوفة بمخاطر جسيمة. وللإيضاح، إذا تحرك السوق ضد صفقتك على العقود الآجلة فإن ذلك سيؤدي إلى إغلاقها تلقائيًا من قبل الوسيط إذا ما تجاوزت قيمة الخسائر الهامش المتاح في الحساب.

- معقدة: تعتبر العقود الآجلة أحد الأدوات المالية المركبة، ولهذا يجب أن تكون على دراية تامة بمواصفات العقد بما في ذلك تاريخ الانتهاء، أسعار الممارسة، الحد الأدنى لحجم اللوت، والعديد غيرها.

- التسوية: عندما تشتري عقد آجل، فأنت في واقع الأمر ملزم قانونًا بشراء أو بيع الأصل محل التعاقد عند تاريخ وسعر محددين في المستقبل. وبرغم أن معظم متداولي العقود الآجلة يتخلصون من العقود التي بحوزتهم قبل حلول أجل الانتهاء، ولكن ليس هناك ما يضمن أن تجد مشتري لعقودك في أي وقت.

إذا أخذنا هذه المخاطر بعين الاعتبار، فمن الضروري أن تفهم بشكل أساسي آلية تداول العقود الآجلة في الدول العربية قبل المخاطرة بأموالك.

استراتيجيات تداول العقود الآجلة

هناك عدد لا يحصى من الاستراتيجيات التي يمكنك استخدامها في تداول العقود الآجلة، وهي متعددة بطبيعة الحال.

يشمل ذلك:

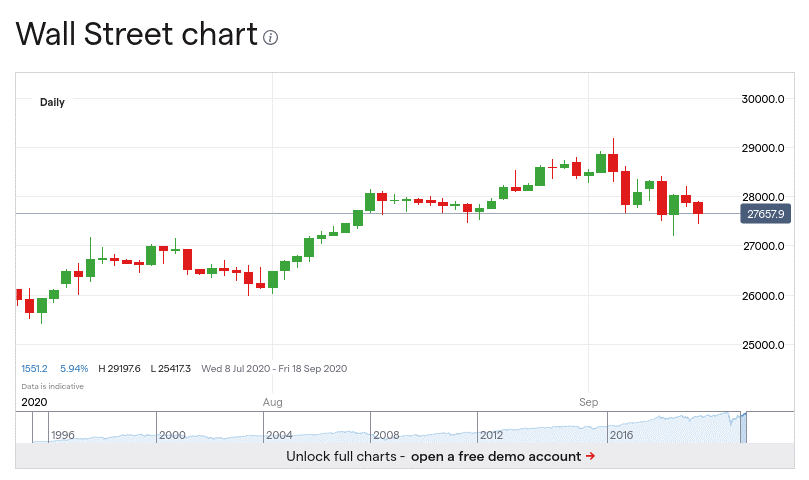

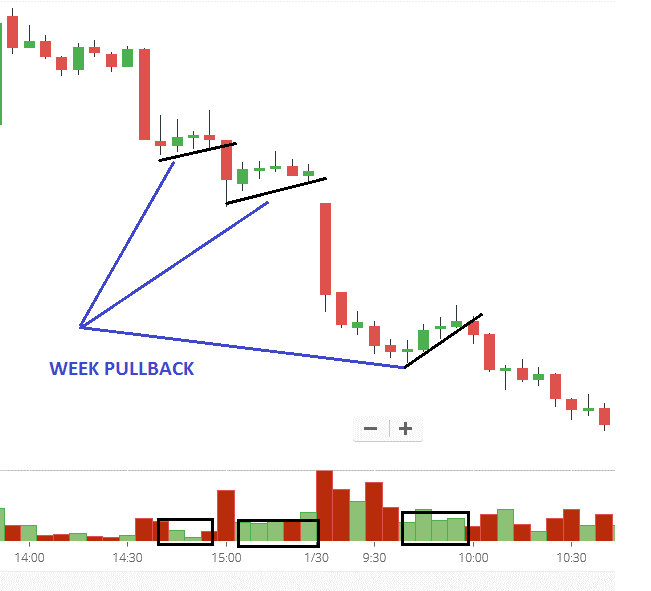

تصحيحات السوق

عندما يتحرك الأصل في اتجاه معين لفترة طويلة، فإنه يتعرض بين الحين والآخر لموجات تصحيحية في الاتجاه المعاكس. يحدث ذلك بسبب رغبة بعض المستثمرين في جني الأرباح من خلال إغلاق مراكزهم المفتوحة. على سبيل المثال، دعنا نفترض أن سعر سهم آبل قد ارتفع بنسبة 7% على مدار 7 أيام.

في غالب الأحوال، سيفضل بعض المستثمرين جني أرباح الارتفاعات الأخيرة من خلال إغلاق صفقاتهم الشرائية، وهو ما سيؤدي إلى تراجع سهم آبل بنسبة 2%. لا يعني هذا الانخفاض أن الاتجاه الصاعد قد انتهى تمامًا،

لأننا في واقع الأمر لازلنا بصدد تصحيح هبوطي في المدى القصير. في مثل هذه الحالة، قد يفكر المتداول المخضرم في شراء عقد آجل على أسهم آبل، وهو ما سيعطيه فرصة دخول السوق عند خصم بنسبة 2% عن السعر العادل للسهم. وبالتالي إذا استأنف السهم اتجاهه الصاعد لاحقًا، فإنه سيكون قادرًا على بيع تلك العقود محققًا أرباح جيدة.

التحوط

يشير التحوط إلى رغبة المستثمر في تخفيف المخاطر المرتبطة بإحدى المراكز المفتوحة. على سبيل المثال، دعنا نفترض أنك استثمرت 20,000 ريال في إحدى صناديق المؤشرات المتداولة (ETF) التي تتبع مؤشر FTSE 100. وفي ظل مخاطر البريكست التي تلوح في الأفق، ربما تفكر في حماية استثمارك. ولكن في نفس الوقت لا ترغب في تصفية صفقتك المفتوحة على صندوق المؤشرات.

أحد الحلول المعقولة في تلك الحالة هو بيع بعض عقود FTSE 100 الآجلة على المكشوف. تعني هذه الصفقة أنك تمنح نفسك 3 أشهر للتفكير واتخاذ قرار بشأن ما إذا كانت هناك جدوى من الاحتفاظ بصفقتك مفتوحة على صندوق ETF، أم من الأفضل بيعه. من الناحية النظرية، ستظل عند نقطة تعادل بغض النظر عما سيحدث لسعر FTSE 100 طالما ظل العقد الآجل مفتوحًا، حيث أنك في هذه الحالة قد تحوط لكافة الاحتمالات.

التداول باستخدام التحليل الأساسي

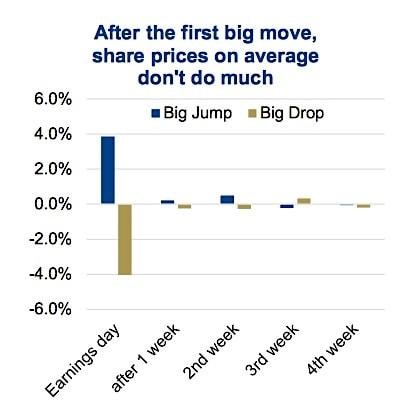

ينصرف التحليل الأساسي إلى اتخاذ قرارات التداول استنادًا إلى التطورات المالية والأخبار ذات الصلة. على سبيل المثال، إذا افترضنا أن شركة أمازون قد أعلنت في تقارير أرباحها السنوية أنها تجاوزت كافة توقعات السوق بعد أن حققت إيرادات وأرباح تشغيلية بأفضل من تقديرات المحللين. في هذه الحالة سيتحرك سعر سهم أمازون صعودًا في المدى القصير.

شراء عقود آجلة فور إعلان هذه الأخبار يعني أنك ستحصل على فرصة ’ركوب الترند‘ من أوله والاستفادة من أي ارتفاعات متوقعة لسعر السهم. وفي كل الأحوال، فإن مواكبة الأخبار المالية والتقارير الاقتصادية سيجعلك في وضع أفضل للتنبؤ بالاتجاهات المتوقعة لأسواق العقود الآجلة.

ما هو التداول الآلي في أسواق العقود الآجلة؟

تداول العقود الآجلة بالنسبة للمبتدئين قد يكتنفه قدر كبير من الصعوبة. لهذا ربما من المفيد التفكير في مزايا استراتيجيات التداول الآلي (اللوغاريتمي) للعقود الآجلة. بعبارة أبسط، فأنت ستعتمد على لوغاريتمات تم تصميمها خصيصًا لتداول العقود الآجلة وفق تعليمات برمجية.

سيقوم البرنامج بمسح الأسواق المالية على مدار الساعة ويبحث باستمرار على الاتجاهات التي قد تؤثر على سعر الأصل محل التداول. ومتى ظهرت أي فرص لتحقيق الأرباح سيقوم الروبوت بفتح مركز شراء أو بيع نيابةً عنك.

برغم ذلك، من المهم تذكر أن هذه النوعية من البرمجيات تفتقر للقدرة على تحليل الأخبار المالية، حيث تعتمد بشكل كامل على المؤشرات الفنية. إذا كنت مهتمًا باستخدام اللوغاريتمات في تداول العقود الآجلة، فسيتعين عليك إجراء بعض الأبحاث لاختيار مزود الخدمة الذي يلبي احتياجاتك.

وتشمل تلك الأبحاث التدقيق في نتائج التداول السابقة وأدوات إدارة المخاطر التي يستخدمها التطبيق. وبعد شراء وتنزيل برنامج التداول الآلي، ستحتاج إلى تثبيته داخل منصة التداول، مثل MT4.

أفضل منصات تداول العقود الآجلة في الدول العربية

إذا كنت تنوي تداول العقود الآجلة في الدول العربية، فستحتاج للبحث عن وسيط يلبي تفضيلاتك الشخصية. وبالمقارنة مع الأسهم والسندات وباقي الأصول التقليدية، فإن عدد المنصات التي تتيح للعملاء الأفراد تداول العقود الآجلة ليس كبيرًا.

برغم ذلك، يقدم عدد متزايد من وسطاء التجزئة فرصة تداول العقود الآجلة عبر عقود الفروقات. وحرصًا منا على مساعدتك في عملية الاختيار، أجرينا أبحاثًا مستفيضة عن الوسطاء المتواجدين في السوق، ويمكننا أن نرشح في السطور القادمة مجموعة من أفضل منصات تداول العقود الآجلة بالنسبة للمستثمرين في الدول العربية لعام 2024.

1. eToro – وسيط تداول فعال و آمن

eToro هي منصة فعالة و آمنة لتداول عقود الفروقات بالنسبة للمستثمرين في الدول العربية يتيح هذا الوسيط

يتميز هذا الوسيط أيضًا بتقديم منصة مدمجة للتداول الاجتماعي، حيث يمكنك متابعة متداولين آخرين وتقييم أداء استراتيجياتهم. تستطيع أيضًا الاستفادة من خاصية نسخ المحافظ الاستثمارية، والتي تسمح لك بالنسخ التلقائي لصفقات المتداولين المحترفين.

برنامج الرسم البياني الخاص بمنصة eToro ليس الأفضل بين الوسطاء الآخرين، ولكنه يظل سهل الاستخدام ويأتي مجهزًا بالمئات من المؤشرات المدمجة وأدوات الرسم. ربما القيد الأساسي في منصة eToro هو أنه لا يمكنك إنشاء مؤشراتك الفنية الخاصة.

- التداول بعمولة 0%

- شراء العقود الآجلة عبر عقود الفروقات

- سبريد تنافسي

- شبكة واسعة للتداول الاجتماعي

- لا توجد رسوم على الإيداع

- لا يمكنك إنشاء مؤشرات فنية مخصصة

تتكبد 67% من حسابات المستثمرين الأفراد خسائر مالية عند تداول عقود الفروقات مع هذا المزود.

2. Alvexo – وسيط موثوق و مؤمن لتداول العقود الآجلة

Alvexo منصة أسست سنة 2014 بتشاور و تقارب مع أحسن الخبراء الماليين في المجال. عملت طيلة السبع سنوات الفارطة مع إعتماد مستوى عالي

للمنصة أكثر من مليون عميل معها واثقون بفعاليتها بشأن إستثمار مختلف الأدوات الإستثمارية. و التي تشمل مجموعة من الأسهم و السلع و المؤشرات و العديد من العملات الرقمية و أيضا أزواج العملات الأجنبية. تتيح تداول كل هذا بدون دفع أية عمولة. و أيضا بدون دفع الرسومات المتعلقة بالإيداعات و السحوبات. هذا و ستتمكن من التداول إما عن طريق أي متصفح على حاسوبك الخاص. أو من خلال تحميل التطبيق عبر هاتفك الذكي مهما كانت نوعيته.

مع Alvexo ستتمكن من التدريب على إجراء التداولات و الإستثمارات بشكل يشبه الحقيقي. إذ ستتمكن من فتح حساب تجريبي مع المنصة من أجل أن تتعلم كيفية إجراء التداولات و أيضا إختبار ما إذا كانت توقعاتك و أيضا إستراتيجيتك صحيحة و تتم بطريقة قد تمكنك من تحقيق الأرباح لاحقا عند الإستثمارات المباشرة. لا تنسى أن فتح الحساب التجريبي تتم بالمجان تماما.

أهم و أكثر خاصية نجد بأن الوسيط يركز عليها. و التي نرى فيها حقا أنها جد مهمة و حاسمة عندما يتعلق الأمر بإستثمار العقود الآجلة. عي الأدوات التعليمية المقدمة من قبل المنصة. و التي تختلف و تتنوع لتتماشى مع كل مستويات الخبرة الخاصة بعملائها. و التي تتضمن أهم النصائح و المعلومات و الإشارات و أيضا التحليلات الفنية التي تسبق الإستثمارات.

للبدئ مع Alvexo يجب عليك إيداع أولى بقيمة 500 دولار أمريكي و التي تتم إما عبر التحويل المصرفي أو بطاقة الإئتمان و الخصم أو أحد المحافظ الإلكترونية.

- منصة و تطبيق سهلي التصفح و الإستخدام.

- عمولة مجانية تماما.

- أكثر من 450 أصل متاح للتداول.

- دروس تكوينية جد مفيدة.

- لا تفرص دفع رسوم الإيداع أو السحب.

- أربع أنواع من الحسابات متاحة للفتح.

- حاصلة على ترخيصات تنظيمية.

- إعتماد حد أدنى للإيداع كبير شيئا ما.

76.57% من حسابات العقود مقابل الفروقات تخسر أموالاً

3. AvaTrade

AvaTrade هي منصة لتداول العقود الآجلة عبر الإنترنت مرخصة في العديد من البلدان. تتخصص الشركة في عقود الفروقات حيث تتيح للعملاء الوصول إلى آلاف الأسواق المالية بكبسة زر. يشمل ذلك أسواق الأسهم والسلع والفوركس والعملات المشفرة.

وفيما يتعلق بتداول العقود الآجلة، توفر AvaTrade العديد من فئات الأصول، بما في ذلك، المؤشرات مثل FTSE 100 وداو جونز، بالإضافة إلى المعادن الصلبة مثل الذهب. يمكنك أيضًا تداول العقود الآجلة على السندات الحكومية والمنتجات الزراعية مثل الذرة والسكر والقمح.

تحظى AvaTrade بشعبية واسعة بين المتداولين في الدول العربية، لا سيما الباحثين عن الاستثمار في العقود المستقبلية دون الاضطرار لدفع رسوم باهظة. تتميز AvaTrade بأنها لا تفرض أي عمولات، حيث تقتصر رسوم التداول معها على السبريد. أحد المزايا الأخرى التي ستجنيها عند التعامل مع AvaTrade لتداول العقود الآجلة هو أنها تدعم منصتي MT4 وMT5. تقدم الشركة أيضًا فرصة نسخ الصفقات عبر منصة التداول الاجتماعي الرائدة Zulutrade!

ستمنحك هذه الخيارات فرصة استخدام روبوتات التداول الآلي. إذا أعجبتك عروض المنتجات لدى AvaTrade، يمكنك فتح حساب عبر الإنترنت أو تطبيق الهاتف المحمول. الحد الأدنى للأيداع يبدأ من 100$ والتي يمكنك إيداعها باستخدام بطاقات الائتمان أو الخصم الدول العربيةية. توفر أيضًا الشركة خيار الإيداع عبر التحويل الالدول العربيةفي ولكن قد يستغرق ظهور الأموال في حسابك عدة أيام.

- قسم شامل لتداول العقود الآجلة

- عمولة 0% – جميع الرسوم مُضمنة في السبريد

- تداول على كافة الأصول، من الأسهم والسلع والفوركس، وحتى العملات الرقمية

- مرخصة في العديد من البلدان

- لا توجد رسوم على الإيداع والسحب

- الحد الأدنى للايداع 100$

- العدد الكبير من أنواع الحسابات/منصات التداول قد يكون مربكًا بالنسبة للمبتدئين

يتكبد 79% من المستثمرين الأفراد خسائر مالية عند تداول عقود الفروقات على هذا الموقع

4. Libertex

Libertex هي شركة وساطة مرخصة من CySEC القبرصية، وهو ما يضمن سلامة أموال العملاء بفضل قوة

السبريد هو الفرق بين سعر الشراء وسعر البيع، ويمثل علاوة سعرية يتقاضاها الوسيط مقابل تسهيل عمليات التداول. الرسوم الوحيدة التي ستدفعها عند التداول مع Libertex هي عمولة صغيرة على صفقات الشراء والبيع. يمكنك أيضًا الاستفادة من خصومات تصل إلى 50% على العمولة في بعض أنواع الحسابات.

وعلاوةً على ذلك، يمكنك تداول عقود الفروقات بجانب العديد من المنتجات الأخرى، بما في ذلك الأسهم والفوركس، فضلاً عن مجموعة واسعة من العملات الرقمية. توفر Libertex منصة للتداول عبر متصفحات الويب غنية بالقدرات الوظيفية.

- مرخصة من CySEC

- تداول بخصم 50% على العمولات

- تداول بسبريد صفري!

- منصة تداول عبر متصفحات الويب سهلة الاستخدام

- تداول العديد من فئات الأصول

- لا توفر سوى التداول على عقود الفروقات

رأسمالك مُعَرض للمخاطر.

كيف تبدأ تداول العقود الآجلة مع eToro – درس توضيحي خطوة بخطوة

بعد أن أصبحت على دراية كافية بآليات تداول العقود الآجلة واستخدام استراتيجيات إدارة المخاطر، يمكننا أن نأخذك في جولة سريعة للتعرف على كيفية فتح حساب تداول. يشرح هذا الدرس التعليمي خطوة بخطوة كيفية فتح حساب لدى eToro وسيط العقود الآجلة الأعلى تصنيفًا في قائمة ترشيحاتنا.

ولكن بالطبع لديك حرية استخدام أي منصة أخرى تختارها للتداول عليها فالخطوات تقريبا متشابهة.

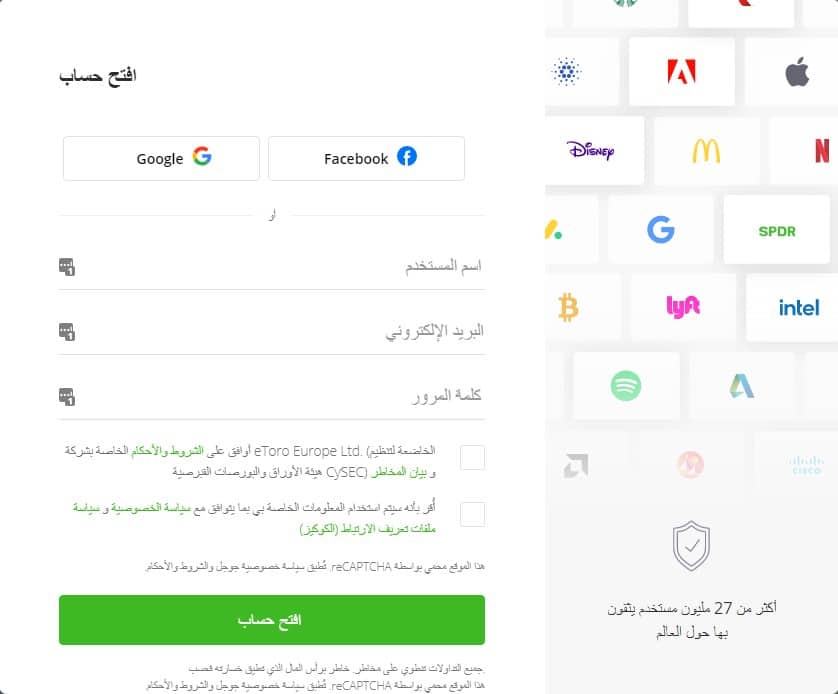

الخطوة 1: فتح حساب لتداول العقود الآجلة

ابدأ بفتح حساب مع eToro عن طريق زيارة موقهم الرسمي على الانترنت و نقر على “تداول الآن”. سيتم توجيهك إلى صفحة التسجيل حيث سيطلب منك إدخال: الإسم الكامل، البريد الإلكتروني،رقم هاتفك و تحديد كلمة مرور.

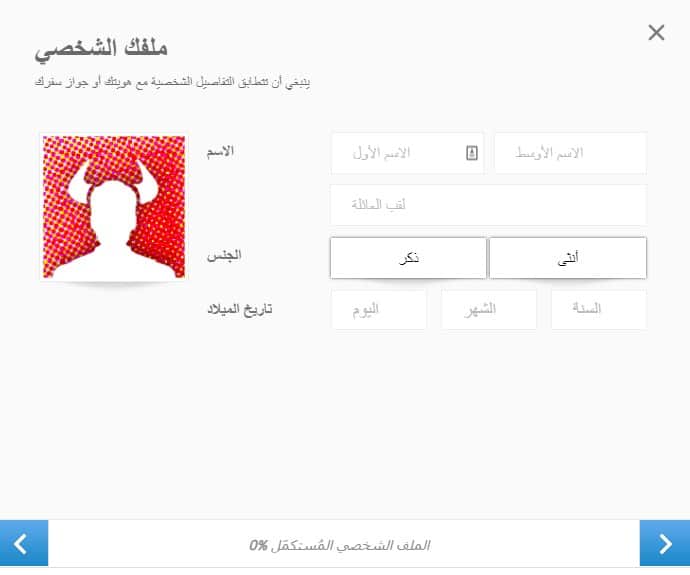

الخطوة 2: رفع وثائق الهوية

بما أن eToro وسيط خاضع للتنظيم، و في إطار سياسة “اعرف عميلك” أو “KYC” سيُطلب منك إثبات الهوية عن طريق تقديم صورة من جواز سفرك أو رخصة القيادة،و إثبات الإقامة عن طريق تقديم كشف حساب أو فاتورة مرافق حديثة.

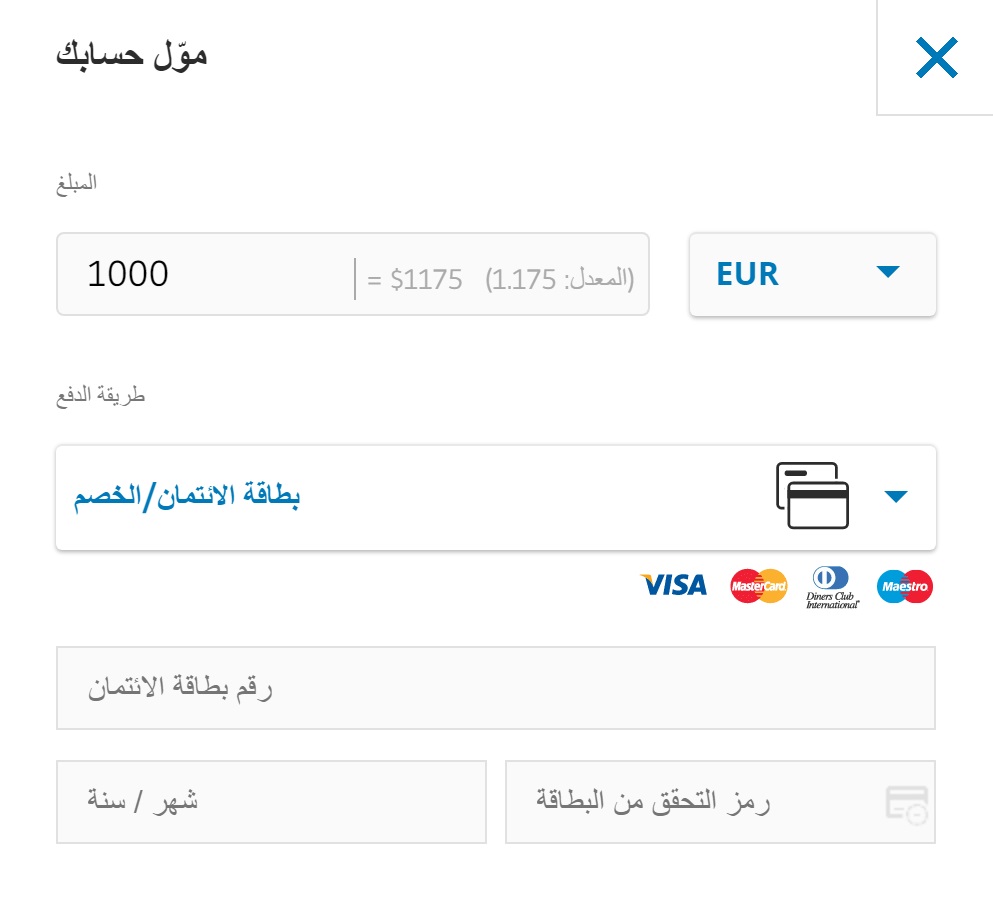

الخطوة 3: إيداع الأموال

قم بإجراء أولى إيداعاتك باستخدام إحدى طرق الدفع المقبولة: بطاقة الخصم/ الائتمان، أو التحويل البنكي.

الحد الأدنى للإيداع يبتدئ من 20$.

الخطوة 4: ابدء تداول العقود الآجلة

بعد الانتهاء من الإيداع في حسابك لدى eToro، يمكنك بدء العمل من خلال تصفح قسم تداول العقود الآجلة. بعد اختيار الأصل الذي تريد تداوله إضغط على شراء أو بيع لتظهر نافذة منبثقة تطلب منك بعض البيانات لإتمام الصفقة.

يمكنك أيضا اختيار ما إذا كنت ترغب في استخدام ميزات مثل إيقاف الخسارة من أجل تحكم أفضل في صفقاتك.

خاتمة

ربما يتطلب إتقان تداول العقود الآجلة الكثير من الوقت والجهد، وهو ما يعزى إلى أن هذا النوع من الأسواق أكثر تعقيدًا من مجرد بيع وشراء والأصول بالطريقة التقليدية.

ولكن مع توفر المعرفة الصحيحة حول آلية عمل هذه النوعية من المنتجات المشتقة، سيكون بمقدورك وضع صفقات أكثر تطورًا وتحقيق أهداف متعددة ضمن استراتيجية التداول. يشمل ذلك القدرة على الاختيار بين مراكز الشراء والبيع، فضلاً عن التداول في السوق المطلوبة باستخدام الرافعة المالية. وعلاوةً على ذلك، يمكنك الخروج من صفقاتك في أي وقت قبل حلول تاريخ انتهاء العقد الآجل.

إذا كنت حريصًا على بدء تداول العقود الآجلة في الدول العربية الآن، فإن eToro توفر تشكيلة واسعة من الأسواق و لا تتقاضى أي رسوم خفية بالإضافة إلى هوامش تنافسية مقارنة بالوسطاء الآخرين. هل أعجبتك الفكرة؟ كل ما عليك هو النقر على الرابط أدناه لتسجيل حسابك اليوم!

eToro – أفضل منصة لتداول عقود الفروقات على العقود الآجلة في الدول العربية

العقود مقابل الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة

بسبب الرافعة المالية. 73.81٪ من حسابات مستثمري التجزئة تخسر أموالاً عند التداول

العقود مقابل الفروقات مع هذا المزود. يجب أن تفكر فيما إذا كنت تفهم كيف

تعمل العقود مقابل الفروقات وما إذا كنت تستطيع تحمل مخاطر عالية بخسارة

مال.